De kredietcrisis ligt alweer zo ver achter ons dat we misschien vergeten zijn voor hoeveel ellende die heeft gezorgd voor veel huizenbezitters. Wat als nu de huizenprijzen weer hard onderuitgaan?

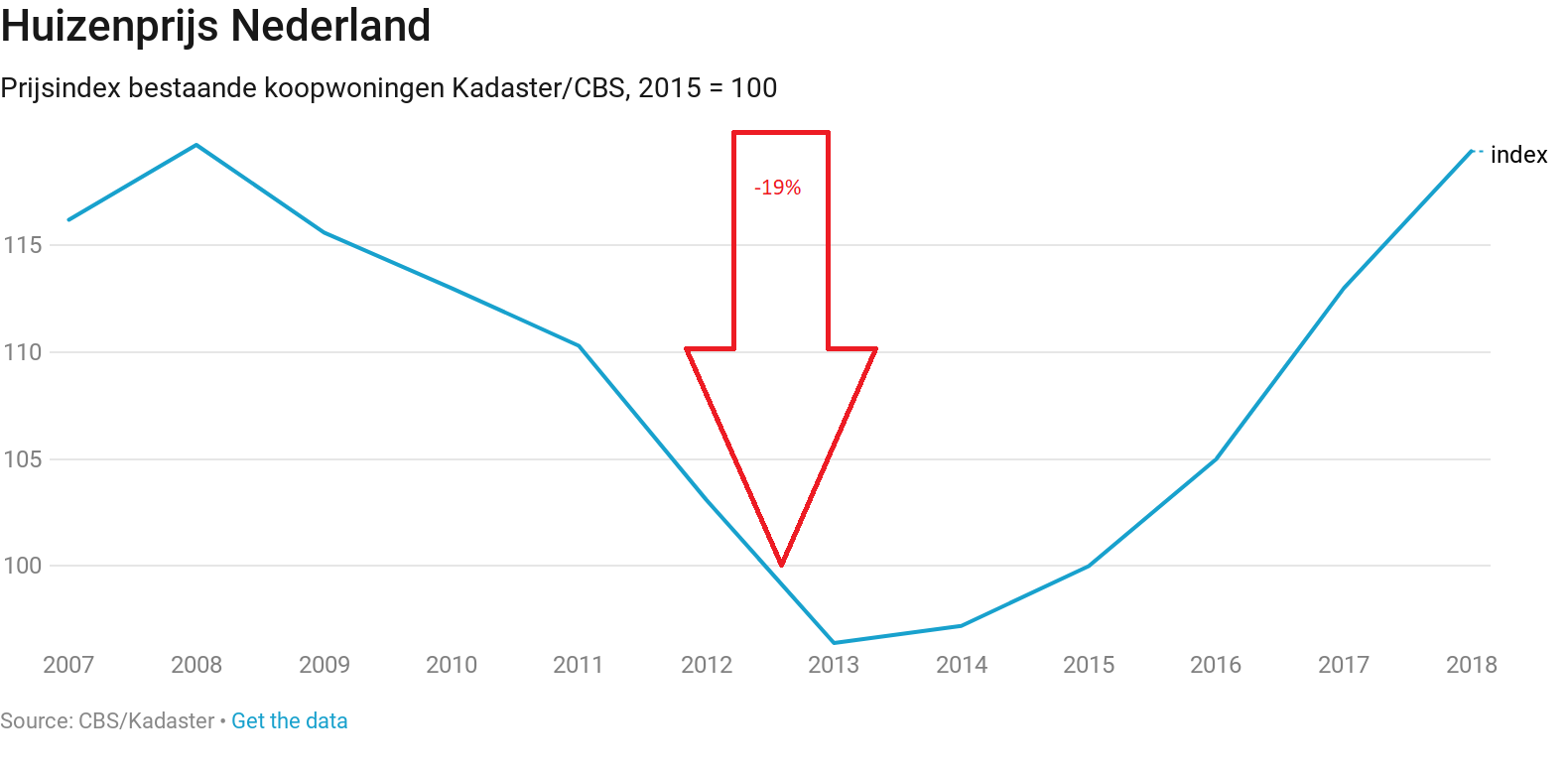

De kredietcrisis brak in 2007 uit en begon de Nederlandse huizenmarkt een jaar later echt te raken. Huizenprijzen daalden vervolgens tot 2013.

Onderstaande grafiek laat zien dat van de piek in 2008 tot het dal vijf jaar later gemiddeld een prijsdaling van 19 procent optrad.

Door de prijsdaling kwamen meer dan een miljoen huizen onder water te staan. Dat wil zeggen dat de waarde van de woning daalde tot onder het niveau de hypotheeklening. Zolang huiseigenaren hun maandlasten goed konden dragen, was dat geen acuut gevaar. Maar als je bijvoorbeeld wilde verhuizen en je bleef zitten met een restschuld, kon dat allerlei gedoe opleveren.

Als je om wat voor reden dan ook – bijvoorbeeld werk in een andere stad of een verbroken relatie – je huis wilde of moest verkopen, was dat echt een financiële strop.

Risico's bij nieuwe huizencrisis

Tegenwoordig zijn de risico's kleiner geworden, maar het blijft toch opletten geblazen, stelt financieel intermediair Van Bruggen Adviesgroep in de nieuwsbrief van deze week.

Stel, er doet zich weer een grote huizencrisis voor. Huiseigenaren die sinds 2013 onder nieuwe regels hypotheekleningen hebben afgesloten, lopen dan minder kans om met restschulden te blijven zitten.

Zo mag je nog maar maximaal een hypotheeklening afsluiten die gelijk is aan de koopsom. Vóór de kredietcrisis konden huizenkopers veel hogere hypotheken afsluiten, ter grootte van 112 procent van de koopsom. Daardoor stond het huis eigenlijk al direct bij de aankoop onder water.

Ook moet je tegenwoordig verplicht aflossen bij een nieuwe hypotheek, als je in aanmerking wilt komen voor hypotheekrenteaftrek, terwijl ten tijde van de kredietcrisis de aflossingsvrije hypotheek erg populair was.

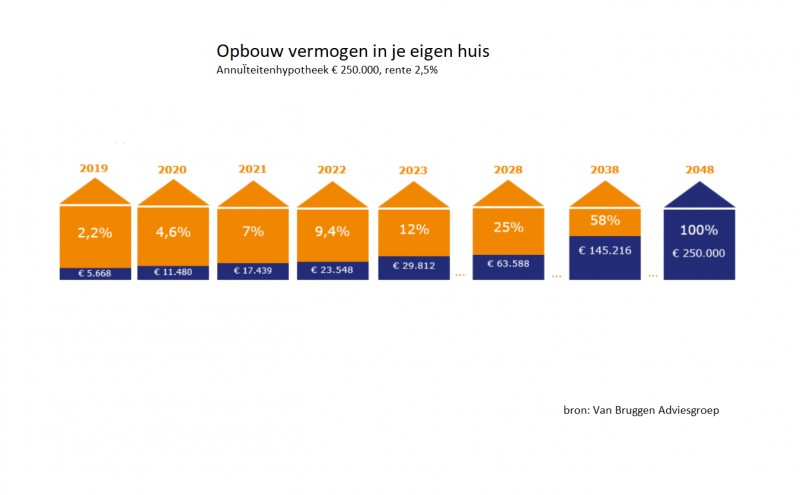

Bij de annuïteitenhypotheek die nu de populairste vorm is, los je maandelijks af en bouw je een buffer op die een eventuele daling van de huizenprijzen kan opvangen.

Als dat zou gebeuren in de eerste jaren na de aankoop van je huis, blijf je nog steeds erg kwetsbaar als je onverhoopt je woning moet verkopen.

Wanneer huizenprijzen bijvoorbeeld met 10 procent procent zouden dalen, zou je al meer dan vier jaar aan het afbetalen moeten zijn om je huis zonder verlies te kunnen verkopen, zoals te zien is in de infographic hieronder:

(klik voor uitvergroting)

Om een idee te geven van een zeer extreem risico. De gemiddelde huizenprijs lag in het eerste kwartaal van dit jaar op 278 duizend euro. Een herhaling van de kredietcrisis met een vijfjarige dip van 19 procent, zou neerkomen op een waardeverlies van ongeveer 52 duizend euro ... ervan uitgaande dat je op de piek van de cyclus koopt.

De verwachting onder economen is overigens dat we nog niet op de piek van de huidige boom zitten. Dinsdag stelde het Centraal Planbureau (CPB) in een rapport dat de huidige sterk opwaartse trend van huizenprijzen niet hoeft te betekenen "dat sprake is van een bubbel op de woningmarkt".

Het CPB verwacht dat, gelet op de lage hypotheekrentes, het krappe aanbod op de woningmarkt en de aanhoudende economische groei, voorlopig sprake zal zijn van huizenprijzen die verder stijgen. Maar als de rente plotseling hard stijgt, kan dat anders worden.

Dit schrijven de economen van het Planbureau:

"Meer huishoudens komen dan onder water te staan en bij een beperkte groep ontstaan betalingsproblemen. De economische impact van een dergelijke crisis op de huizenmarkt is historisch gezien vaak groot. Dit komt onder andere door reacties van huishoudens op dalende huizenprijzen, zoals het uitstellen van verhuizingen en het verlagen van consumptie."