COLUMN – Al vele jaren schrijf ik over beleggen en regelmatig geef ik ook presentaties hierover. Uiteraard komen dan ook mijn favoriete aandelen van het moment ter sprake.

Dit schrijven over beleggen heeft mij veel gebracht. Lezers sturen heel regelmatig nuttige informatie en interessante feedback.

Er is wel een gevaar bij het delen van ideeën – schriftelijk of hoe dan ook . Dit betreft de zogenoemde commitment bias. Dat is de sterke neiging om aan ideeën vast te houden wanneer deze eenmaal met anderen zijn gedeeld.

En uiteraard is commitment bias niet alleen van toepassing op het schrijven over beleggen. Wanneer een nieuwe (zaken)relatie aan anderen is voorgesteld, of bijvoorbeeld een politieke voorkeur of een bepaalde mening eenmaal is gedeeld, treedt eenzelfde effect op.

Wanneer een stelling eenmaal is ingenomen, verandert er als het ware iets in onze hersenen. Naar contraire informatie wordt niet meer gezocht. En wanneer men er toch mee geconfronteerd wordt, dan wordt deze vaak genegeerd. De kans dat je nog van mening verandert is heel klein geworden, zelfs wanneer klip en klaar duidelijk is dat de eerder gemaakte keuze fout was.

In de woorden van Charlie Munger, de briljante zakenpartner van superbelegger Warren Buffett, gedraagt iemand zoals hierboven beschreven zich als "a one-legged man in an ass-kicking contest".

Commitment bias vormt een goede verklaring voor enorme verliezen die door beleggers geleden zijn. En ook sommige twijfelachtige keuzes van Buffett zelf lijken door dit effect verklaard te kunnen worden.

Warren Buffett en Coca-Cola

Zo schreef Buffett in zijn aandeelhoudersbrief van 1996 over de uitmuntende bedrijfskarakteristieken van Coca-Cola en Gillette. Vanwege deze karakteristieken typeerde Buffett beide bedrijven als "The Inevitables", beleggingen die permanent in de portefeuille zouden worden aangehouden.

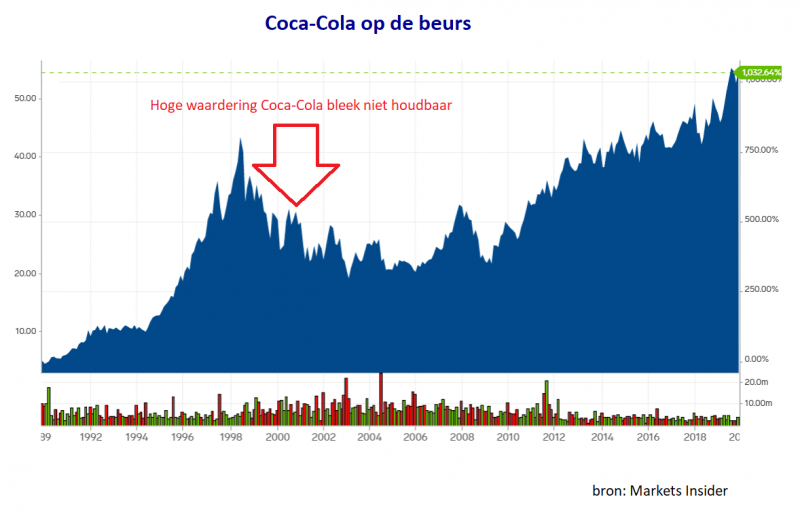

Een paar jaar later is de beurskoers van Coca-Cola fors opgelopen. De bedrijfskarakteristieken zijn onveranderd goed, maar de waardering van circa 55 keer de winst van Coca-Cola is absurd geworden.

Coca-Cola zou vanaf 1998 zo'n 60 procent procent in waarde dalen en pas vrij recent - verklaard door de onderliggende waardecreatie - noteert Coca-Cola boven de recordstanden van 21 jaar geleden.

Over de belegging in Coca-Cola merkte Buffett bij een aandeelhoudersvergadering een paar jaar geleden het volgende op: "U [als aandeelhouder van Berkshire Hathaway] vraagt zich wellicht af waarom we aandelen Coca-Cola niet hebben verkocht toen de overwaardering zo overduidelijk was. Dat vragen we onszelf ook af..."

Ik denk dat het aanhouden van aandelen Coca-Cola door Buffett, zelfs wanneer de overwaardering overduidelijk is, ten minste deels verklaard kan worden door commitment bias.

Durf te zoeken naar informatie die je mening ter discussie stelt

Voor wie in aandelen belegt, is het enkel al nuttig om van het bestaan van de commitment bias op de hoogte te zijn. Het is immers een belangrijke psychologische valkuil voor beleggers.

Ter vermijding van deze valkuil is de suggestie open te blijven staan voor nieuwe informatie, ook wanneer een keuze eenmaal is gemaakt. En bij voorkeur actief naar tegenstrijdige informatie op zoek te gaan, om deze dan eerlijk en rationeel af te wegen.

Het is een simpele suggestie. Maar wie in staat is om op basis van overtuigende nieuwe informatie zijn oordeel aan te passen, kan daar veel profijt van hebben.

Hendrik Oude Nijhuis heeft zich jarenlang verdiept in de strategieën van ‘s werelds beste beleggers. Zijn bestseller over Warren Buffett is gratis beschikbaar. Volg Hendrik ook op Beterinbeleggen.nl. Deze column is niet bedoeld als individueel advies tot het doen van beleggingen.