Beurzen in de VS breken record na record, Europa gaat wat meer zijwaarts.

Sommige analisten vrezen een crash, maar het zijn uitzonderlijke tijden met een bijzondere dynamiek op de beurs.

De technische signalen voor aandelen staan nog steeds vol op groen, aldus beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE- De brede Amerikaanse S&P 500-index breekt record op record. Dat krijg je met sterke Amerikaanse economische data, meevallende bedrijfswinsten plus de tomeloze steun van de centrale bank en de regering van president Joe Biden. Dit alles om de economie te ondersteunen, met als gevolg dat de risicobereidheid van beleggers toeneemt.

Met 60 procent van de S&P 500-bedrijven die hun resultaten naar buiten hebben gebracht, overtrof ongeveer 86 procent van deze groep de marktverwachtingen, het hoogste niveau van de afgelopen jaren. Bovendien zijn ook de vooruitzichten van veel beursgenoteerde bedrijven in de VS goed.

Vooral de technologiebedrijven pakken flink uit met sterke prestaties, goede vooruitzichten, stevige inkoopprogramma’s van aandelen en zelfs dividendverhogingen.

Momenteel verwachten analisten dat de winsten in de komende 12 maanden zullen herstellen tot boven het niveau van vóór de coronapandemie. Mosterd na de maaltijd, maar evengoed, allemaal prima, toch?

Europese economie herstelt trager, maar aandelen stijgen flink mee

In Europa is het een ander verhaal. Op jaarbasis kromp de economie in de eurozone afgelopen kwartaal met 1,8 procent, maar er is wel licht aan het einde van de tunnel. Dit als gevolg van de versnelling van vaccinatieprogramma's en naar verwachting komt er in de loop van de zomer ook eindelijk geld vrij uit het EU-herstelfonds van 750 miljard euro. Het is mager in vergelijking met de VS en ook in relatie tot Azië, maar toch.

Ook hier hebben beleggers weinig te klagen over de stijging van aandelenkoersen, het gaat alleen minder hard dan in de VS. De lokale perikelen, het eeuwige polderen en discussiëren: dat kost Europese bedrijven en beleggers dus toch wel een flinke duit.

Geluiden van hoogtevrees, maar het zijn geen normale tijden

Inmiddels horen wij links en rechts veel geluiden die duiden op hoogtevrees. Veel experts schrijven dat het zo niet langer door kan gaan en dat de zeepbel gaat barsten, maar 'short callen' durven ze ook niet. En dat laatste is niet zo gek, omdat sinds maart vorig jaar alle beren bruut en vol overgave in hun hol zijn gedreven en vele “shorters”, die gespeculeerd hebben op koersdalingen, dit jaar geknipt en geschoren zijn.

We leven nu eenmaal in een bijzondere tijd waarbij TINA (het gebrek aan alternatieven voor aandelen) een gegeven is en er nog nog nooit zoveel goedkoop geld in omloop is geweest.

De inflatie loopt op, terwijl rentes niet meestijgen. Dat zorgt ervoor dat het reële rendement op minder risicovolle beleggingen aanzienlijk lager is, veelal negatief. Dus blijft het geld naar risicovollere beleggingen zoals aandelen stromen.

Actieve belegger: beperk de risico’s, maar blijf meedoen

Voor actieve beleggers geldt dat je gewoon kunt blijven beleggen op de huidige koersniveaus. Maar wel met een plan. Bijvoorbeeld met optieconstructies die momenteel kansen bieden vanwege de lage volatiliteit, of turbo’s om met beperkt risico en beperkt kapitaal toch een snelle rit te kunnen maken. In beide gevallen kun je, als je dan toch hoogtevrees hebt, beschermd blijven deelnemen aan de markten.

Als de huidige beurseuforie bijvoorbeeld nog een jaar of twee aanhoudt en je doet niet mee, dan zit je met een behoorlijke ‘opportunity loss’ en teer je waarschijnlijk in op je vermogen. Het blijft dus lonen om mee te doen, maar het is wel zaak om scherp te letten op de kansen en bedreigingen in de markt, en te zorgen dat je de winnaars van morgen selecteert.

S&P 500-index: hoog en aanhoudend momentum

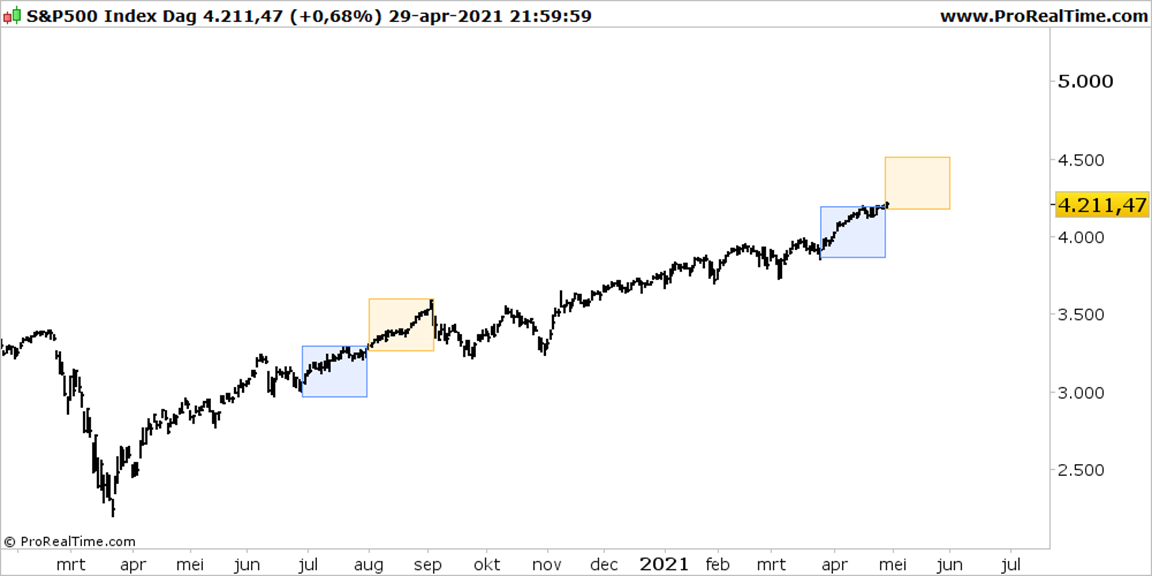

De onderstaande trend van de S&P 500-index laat het huidige positieve sentiment duidelijk zien. Af en toe een adempauze of correctie, maar elke keer worden deze fases door beleggers aangegrepen om opnieuw te kopen.

We sluiten keer op keer, met een enkele uitzondering uiteraard, op nieuwe all--time-highs. Hierdoor spreken we van een hoog en aanhoudend momentum.

Iedereen is zo langzamerhand wel op de hoogte van de bull run die we al een tijdje meemaken. In de grafiek hierboven is de schaal ruimer gesteld dan het huidige tijdsmoment om de beleving tegen te gaan dat de koersen “gevangen” zitten in de rechterbovenhoek. Zo zie je dat er ruimte is, ook al staan we op all-time-highs.

Waar we ditmaal de aandacht op vestigen, is de vergelijking in het koersverloop van de blauwe blokjes. Vorig jaar juli braken koersen boven de correctieve fase uit. Een soortgelijke ontwikkeling hebben we afgelopen maand gezien. De stijging die daarna volgde en tot medio september aanhield, is aangegeven in het eerste oranje blokje. Dat was pas een climax!

We stevenen nu af op een heropening van de economie. We weten dat de inflatie vooralsnog geen probleem is. We weten dat de bedrijfscijfers en vooruitzichten uitstekend zijn. Gaat dat dan leiden tot een stijging naar 4.500 punten voor de S&P 500-index?

Dit koersdoel gaven we begin deze maand af bij het overstijgen van de 4.000 puntengrens. We zijn daar een heel eind mee gevorderd en er is geen indicatie dat het nu opeens anders wordt. Nog niet in ieder geval.

Wellicht zien we barstjes, scheuren en breuken of juist kansen wanneer we meer inzoomen op de details van sectoren en bedrijven, zoals we deze week met Amazon hebben gedaan. Kijk daarom in de loop van volgende week weer mee met onze Premium-bijdrage.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.