- Door de stijging van hypotheekrente gaan huiseigenaren op zoek naar manieren om hogere rentelasten te beperken.

- Dit bekent dat hypotheekrentes met kortere looptijden populairder worden, omdat die vaak lager zijn vergeleken met langere rentevaste perioden.

- Business Insider laat zien hoe groot het verschil momenteel is als je de hypotheekrente 10 jaar vastzet of juist voor een variabele rente kiest.

- Lees ook: Aflossingsvrije hypotheek: zo kan stijging hypotheekrente je raken over 5 of 10 jaar – bekijk de checklist

De stijging van de hypotheekrente dit jaar heeft ervoor gezorgd dat huiseigenaren andere keuzes maken: daarbij wordt er vaker gekozen om de hypotheekrente korter vast te zetten. Zo heeft de hypotheekrente voor 20 jaar vast terrein verloren aan 10 jaar vast. Ook wordt er vaker gekozen voor een variabele hypotheekrente.

Nederlanders die een hypotheek afsluiten doen dit steeds vaker met een variabele rente of een rentevaste periode van maximaal één jaar, meldt De Nederlandsche Bank (DNB) op basis van eigen cijfers.

De afgelopen jaren was het juist aantrekkelijk om de rente voor tien jaar of meer vast te zetten omdat de tarieven historisch laag waren, mede door het beleid van de Europese Centrale Bank (ECB).

Banken verstrekten in september ruim 1 miljard euro aan hypotheken met een variabele rente of een periode van minder dan een jaar waarin de rente is vastgezet. Dat is een toename van 7 procent ten opzichte van augustus.

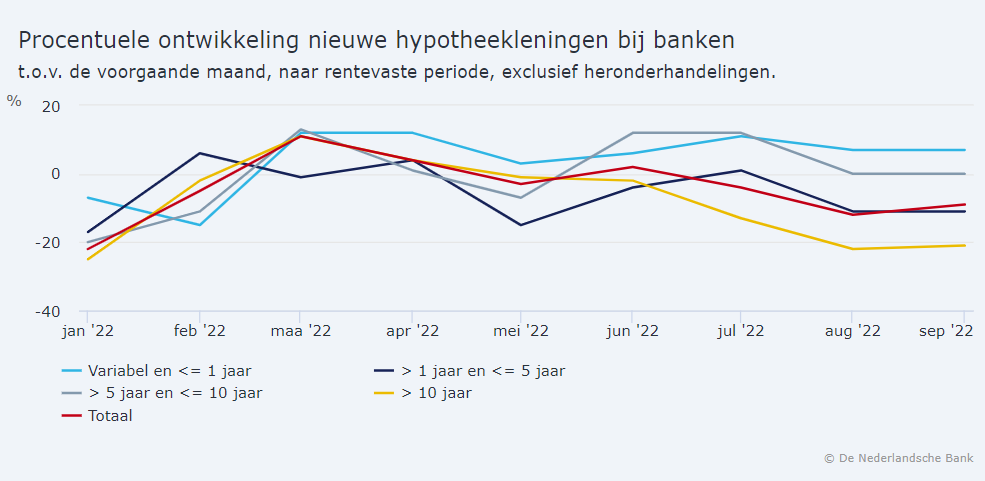

Onderstaande grafiek laat de procentuele ontwikkeling zien van het hypotheekvolume met een bepaalde rentevaste periode ten opzicht van de voorgaande maand.

De lichtblauwe lijn laat de procentuele ontwikkeling op maandbasis zien van het hypotheekvolume voor rentevaste perioden tot maximaal 1 jaar. Daar is dus een stijging van 7 procent in september vergeleken met augustus te zien. Voor hypotheken met een rentevaste periode van 10 jaar of langer is juist sprake van een daling van 21 procent van augustus op september.

Kijk je naar de absolute bedragen in euro's, dan zijn langere rentevaste perioden nog wel dominant. Zo werd er in september in totaal voor 5,7 miljard euro aan nieuwe hypotheken afgesloten. Daarvan had 2,4 miljard euro, ofwel 42 procent, betrekking op een rentevaste periode van 10 jaar of langer. Daarnaast werd er voor 2,1 miljard euro aan hypotheken afgesloten met een rentevaste periode tussen de 5 jaar en 10 jaar, ofwel 37 procent van het totale volume.

In september werd er voor een bedrag van 1 miljard euro aan hypotheken met een variabele rente of een rentevaste periode tot 1 jaar afgesloten. Dit segment had daarmee volgens de cijfers van DNB een aandeel van bijna 18 procent.

Stijging hypotheekrente: variabel versus lange rentevaste periode

Dit jaar zijn in eerste instantie hypotheekrentes met langere rentevaste perioden hard gestegen. Maar sinds juni maken de variabele hypotheekrentes een inhaalslag, mede vanwege de renteverhogingen van de Europese Centrale Bank.

Uit gegevens van financieel intermediair Van Bruggen Adviesgroep komt het volgende beeld naar voren voor de gemiddelde hypotheekrente van verschillende rentevaste perioden.

Voor de hypotheekrentes met NHG-verzekering geldt dat die grofweg 0,4 procentpunt tot een half procentpunt lager liggen dan de hypotheekrentes voor leningen zonder NHG. Dit heeft ermee te maken dat een NHG-verzekering voor geldverstrekkers minder risicovol is, omdat er onder voorwaarden een dekking is voor de aflossing van de hypotheek als een huiseigenaar in betalingsproblemen komt.

Voor NHG-hypotheken geldt dit jaar een maximum financiering van 355.000 euro, terwijl dit in 2023 op 405.000 euro komt te liggen.

Als je momenteel een annuïtaire hypotheek hebt van 200.000 euro met NHG-verzekering, dan kun je de hypotheekrente variabel vastzetten tegen gemiddeld 2,89 procent en voor tien jaar vast tegen 4,46 procent. Dit is dus een verschil van ruim 1,5 procentpunt.

Met deze tool van berekenhet.nl kun je uitrekenen dat de bruto maandlasten (exclusief de hypotheekrenteaftrek) bij een rente van 4,46 procent voor de annuïteitenhypotheek in het eerste jaar 1.009 euro zijn. Bij een variabele rente van 2,89 procent daalt dit naar 831 euro. Een verschil van 178 euro per maand.

Neem je een hypotheek zonder NHG-verzekering van 400.000 euro, dan kun je kijken naar het verschil tussen het gemiddelde tarief van 3,39 procent voor een variabele hypotheekrente en 4,9 procent voor 10 jaar vast. Bij een annuïtaire hypotheek gaat het dan om bruto maandlasten van respectievelijk 1.370 euro en 1.520 euro. Met een variabele hypotheekrente ben je bruto 150 euro per maand goedkoper uit.

Een variabele hypotheekrente levert dus duidelijk lagere maandlasten op. Maar daarbij geldt ook dat de rente sterker kan schommelen op de korte termijn. Je hebt dus minder zekerheid over de woonlasten over een langere periode.

Zo lag de gemiddelde variabele hypotheekrente zonder NHG-verzekering medio dit jaar nog op ongeveer 2 procent en is die in ruim vier maanden gestegen naar afgerond 3,4 procent. Zo'n rentestijging werkt direct door in de maandlasten en je moet dus wel de financiële speelruimte hebben om een rentestijging te kunnen opvangen op de kort termijn.

De afweging blijft hierbij of je kiest voor wat meer zekerheid over de hypotheeklasten voor de langere termijn met een wat hogere rente, of gaat voor de lagere, variabele hypotheekrente met meer risico van schommelende maandlasten op de korte termijn.