- De beursweek werd vooral gekenmerkt door drama op de rentemarkten, waarbij de rentes voor staatsobligaties met langere looptijden fors omhoog schoten.

- Intussen is in de VS de brede S&P 500-index weer op een kritiek niveau beland, waarbij een bredere uitverkoop dreigt op de aandelenmarkt.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien waar beleggers op moeten letten.

ANALYSE – Aandelen zijn niet meer de enige manier voor beleggers om een acceptabel rendement te boeken. Het tijdperk van gratis geld is voorbij en hetzelfde geldt voor TINA: there is no alternative…voor aandelen.

Rentes zijn opgelopen, lenen kost weer geld en dat heeft het financiële landschap flink opgeschud.

In het gevecht tegen de inflatie hebben centrale banken de beleidsrentes fors verhoogd. Tegelijk is een begin gemaakt met de afbouw van de enorme berg aan obligatiebeleggingen op de balans van centrale banken.

Dat laatste betekent onder andere dat de centrale bank in de VS niet meer als belangrijke koper optreedt van Amerikaanse staatsleningen. Mede hierdoor staan obligatiekoersen onder druk en stijgen obligatierentes. De rente op de Amerikaanse 10-jaars lening noteerde deze week zelfs even boven de vijf procent.

Een andere factor die de balans tussen vraag en aanbod van Amerikaans staatspapier beïnvloedt, is het beleid van China. Dat land bezit voor ruim 800 miljard dollar aan Amerikaans staatspapier en was ooit grote koper van Amerikaanse staatsobligaties,

Maar momenteel verkoopt China relatief veel Amerikaanse staatsobligaties. Het verhaal gaat dat men met de opbrengsten de veel geplaagde yuan wil ondersteunen. Dat geeft ook geen blijk van een sterke economische ontwikkeling.

Obligatiemarkt: breuk met lange periode van dalende rentes

In het afgelopen decennium schommelden rentes op staatspapier veelal rond de 2 procent en dat stond bekend als het nieuwe normaal. Weinigen op de financiële markten dachten dat daar snel verandering in zou komen, gewend als men was aan de gewoonte van centrale banken om telkens met monetaire steunoperaties bij te springen als het economisch tegenzat.

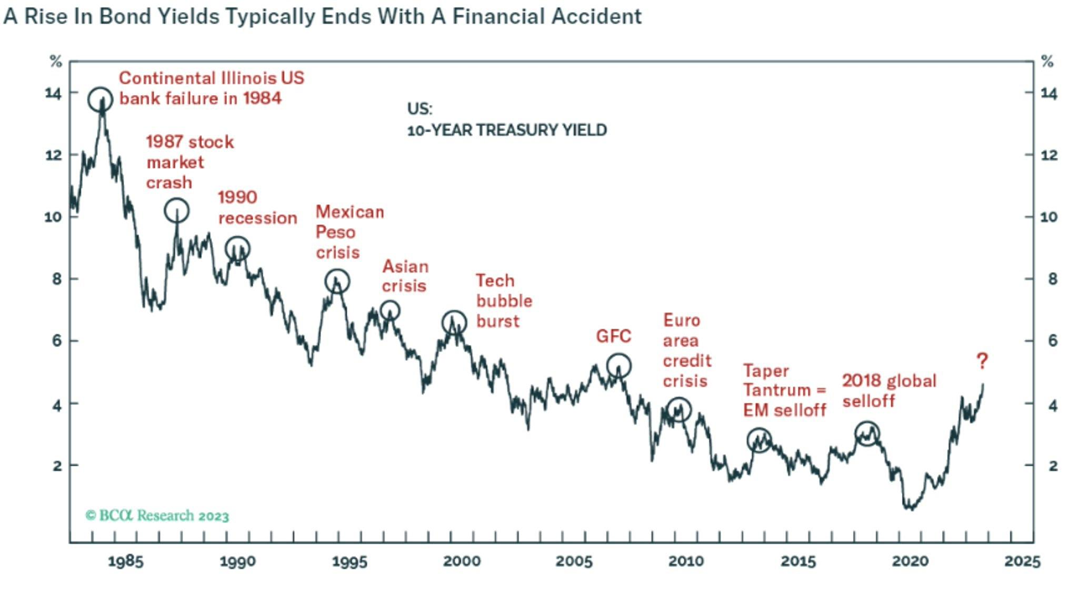

In de onderstaande grafiek is te zien dat op momenten dat lange obligatierentes snel stegen, er daarna vaak een 'economisch ongeluk' optrad. Vervolgens grepen de centrale banken weer in met monetaire steun. De vraag is dus wat er nu gaat 'breken', gegeven de rentestijgingen die we hebben gezien.

Ook het opportunistisch strooien met geld heeft het fiscale beleid van de afgelopen vijftien jaar gekenmerkt. Overheden in de VS en Europa konden dat relatief makkelijk doen door de almaar dalende rentes. Maar die vlieger gaat inmiddels niet meer op.

Zo zien we dat de gigantische staatsschuld en de begrotingstekorten in de VS door de oplopende rentes weer meer aandacht krijgen. De totale omvang van de Amerikaanse staatsschuld ligt inmiddels rond de 33.000 miljard dollar.

De rentelast op de Amerikaanse staatsschuld is hard op weg de grootste begrotingspost te worden. Beleggers beginnen daar meer oog voor te krijgen, wat betekent dat de kans toeneemt dat ze hogere rentevergoedingen gaan eisen.

De stijging van staatsrentes op obligatiemarkten reflecteert dus deels een verschuiving van de risicoperceptie rond staatsschulden. Tegelijk biedt deze ontwikkeling voor obligatiebeleggers en spaarders op zich wel weer een aantrekkelijk alternatief.

Obligatiebeleggers kunnen weer grofweg 5 procent per jaar verdienen, uitgaande van een looptijd van tien jaar voor obligaties met een hoge beleggingskwaliteit. Hiermee zijn obligaties weer interessant geworden, aangezien voor kwaliteitsobligaties geldt dat dit gepaard gaat met een aanzienlijk lager risico dan bij aandelen. Eurobeleggers moeten uiteraard wel rekening houden met de valutarisico's van obligaties als ze in andere valuta beleggen.

Voor velen zal dit toch weer een serieus alternatief zijn geworden, want het levert naast een aantrekkelijk rendement voor aandelenbeleggers een prima diversificatiemogelijkheid op. De klassieke beleggingsportefeuille met 60 procent aandelen en 40 procent obligaties komt daarmee weer in beeld.

Technisch beeld op de rentemarkt: top komt er mogelijk aan, maar is nog niet gezet

Intussen is het nog steeds te vroeg om te zeggen dat de top op de rentemarkt is gezet. We vermoeden dat een top van de rente niet lang op zich zal laten wachten, maar dat betekent niet dat die noodzakelijk heel dicht bij de huidige renteniveaus in de buurt ligt.

Wellicht dat er door de recente rentestijgingen eerst nog andere zwakkere broeders, zoals de Amerikaanse regionale banken, zullen omvallen of dat banken obligaties moeten verkopen om te overleven.

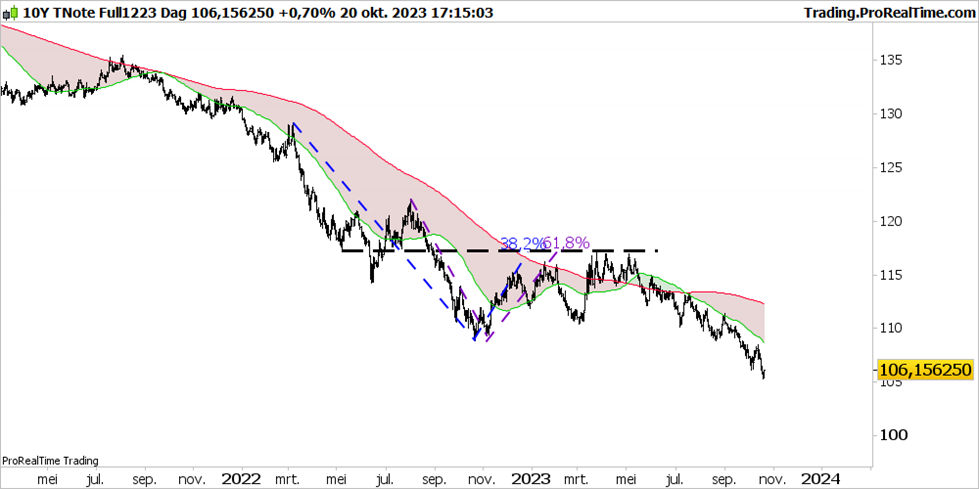

Wat betreft het technische beeld tonen we hieronder de koers van de 10-jaars staatsobligatie in de VS, die tegengesteld beweegt aan de 10-jaars rente. De dalende koerstrend weerspiegelt dus de stijging van de 10-jaars rente.

Lagere toppen en lagere bodems in de koersgrafiek wijzen op een sterke neerwaartse trend. Het feit dat het 50-daags koersgemiddelde (groene lijn in de grafiek) onder het 200-daags koersgemiddelde noteert, vormt daar een bevestiging van.

Ook al is een korte opleving best mogelijk, er moet heel wat gebeuren om de verkoopdruk hier te doen veranderen in haast tot kopen. Sterker een dergelijk beeld kan heel goed een spike neerwaarts opleveren wat betreft de koersontwikkeling en dus een uitschieter omhoog voor de rente.

Dat zou dan wel een uitverkoopmomentje kunnen inhouden en dan is inslaan pas een goed idee voor koopjesjagers.

Kritiek moment voor S&P 500: houdt de steun op 4.200 punten?

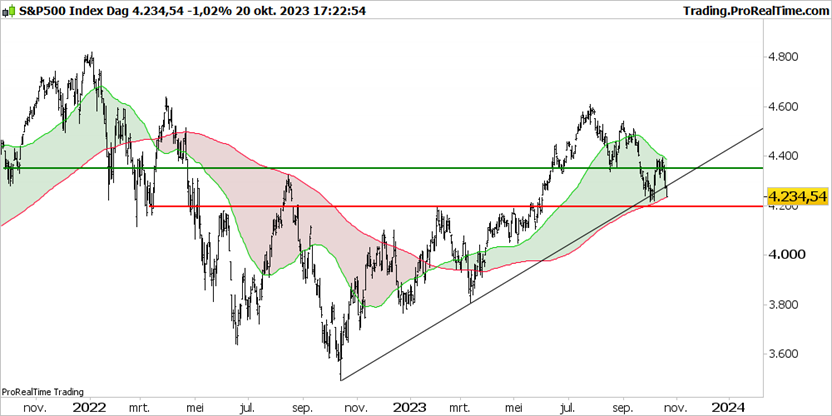

Op de aandelenmarkt is de spanning deze week fors toegenomen. In de onderstaande grafiek tonen we de koers van de brede S&P 500-index.

Hier is de dreiging waar we de afgelopen weken voor waarschuwden, werkelijkheid geworden. Er is sprake van een hernieuwde aanval op het niveau van 4.200 punten. Als dat niveau zou sneuvelen, is het een kwestie van tijd voordat er nog lager wordt gereikt. De 4.000 punten komt dan al gauw in gedachten, al is het alleen al omdat de cyclus van lagere toppen en bodems dat verlangt.

Het enige dat de aandelenmarkt momenteel in de plus houdt op jaarbasis, is de stijging van grote techfondsen die profiteerden van de AI-hype in de eerste helft van het jaar. Andere aandelen doen het per saldo niet goed.

Komende week wordt het echt druk met het seizoen voor bedrijfscijfers en komen grote techbedrijven zoals Alphabet, Microsoft en Meta met de resultaten naar buiten. Beleggers zullen extra letten op signalen van bestuurders over de verwachtingen voor het slotkwartaal van dit jaar en prognoses voor 2024. Op macro-economisch gebied zal de aandacht uitgaan naar nieuwe Amerikaanse inflatiecijfers.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.