Als er veel discussie ontstaat over de Amerikaanse verkiezingsuitslag is dat op de langere termijn negatief voor de dollar.

Bij een verdeeld Congres blijft een verhoging van de vennootschapsbelasting waarschijnlijk uit, wat goed zou zijn voor de bedrijvigheid in de VS.

Intussen sorteert de Chinese munt renminbi al voor op een Democratische zege, aldus Amerika-expert Dirk Croonen van Ebury.

ANALYSE – In de aanloop naar de Amerikaanse presidentsverkiezingen van 3 november vond eind september het eerste debat plaats tussen Donald Trump en Joe Biden; een kemphanenstrijd die vooral werd gekenmerkt door ongestructureerd gekakel. Zonder duidelijke winnaar had die avond dan ook weinig invloed op de peilingen.

Dat was een paar dagen later echter wel het geval, nadat bleek dat zittend president Trump besmet was geraakt met het coronavirus. Daardoor vergrootte Biden niet alleen zijn voorsprong, maar wist de Democraat deze ook vast te houden.

Vergeleken met een paar weken geleden zijn Bidens kansen in de peilingen gestegen van 50 procent naar 52 procent; het stemmenpercentage voor Trump is gezakt van 43 procent naar 42 procent.

Dit heeft vooral te maken met de veranderde voorkeur in de flink door corona getroffen ‘swing states’ Florida en Arizona. Daar neigen mensen er nu naar om voor Biden te stemmen onder het mom van ‘Trump can’t even prevent getting the virus himself’.

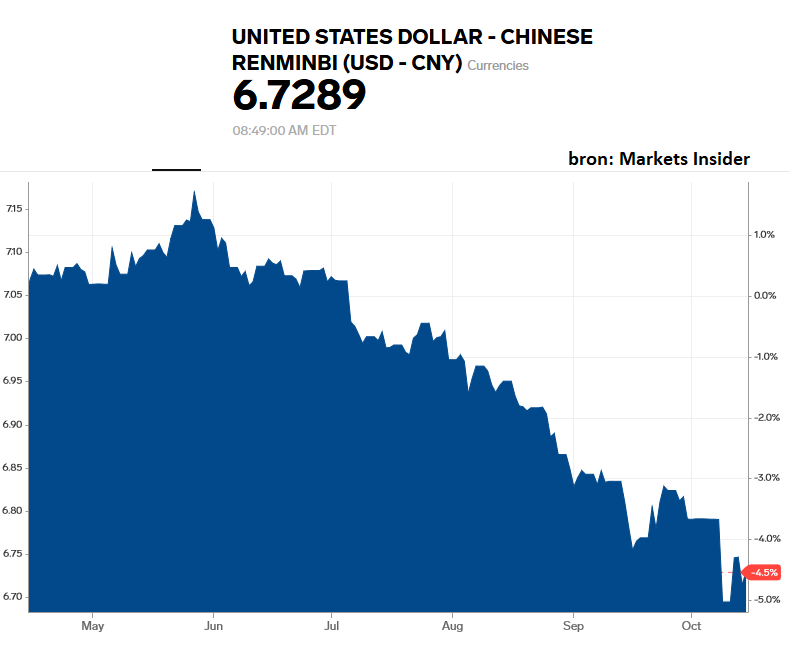

Chinese renminbi wint tegenover de dollar doordat Biden uitloopt in de peilingen

In tegenstelling tot de euro-dollarkoers, die niet of nauwelijks op de recente ontwikkelingen reageerde, zette de Chinese renminbi zijn opmars tegen de dollar voort. Gemeten vanaf het dieptepunt eind mei is de Chinese munt tegen de dollar al meer dan 5 procent in waarde gestegen.

Door de toegenomen voorsprong van Biden zijn de kansen op een milder Amerikaans buitenlands beleid eveneens toegenomen. Daarbij verwacht de markt, terecht, dat meer samenwerking en minder handelsstrijd zal leiden tot een reductie van importtarieven op Chinese producten, wat weer goed is voor de renminbi.

Daarnaast zouden afnemende internationale handelsspanningen leiden tot minder onzekerheid en meer risicobereidheid op de financiële markten. Dat zou ook de munten van opkomende markten ten goede zou komen, terwijl de behoefte om de dollar te gebruiken als veilige haven in onzekere tijden zou afnemen. Met een waardedaling van de greenback als gevolg.

Strijd om het Congres: kan Biden zijn agenda uitvoeren?

In mijn vorige bijdrage gaf ik aan dat het op 3 november niet alleen het presidentschap gaat, maar ook om de macht in het Congres.

Afgaande op de polls lijkt het erop dat het Huis van Afgevaardigden in handen blijft van de Democraten, maar dat de toekomst van de Senaat (nu een Republikeinse meerderheid) minder duidelijk is.

Uitgaande van belastingverhogingen bij winst van Biden zou ik hier één scenario willen uitdiepen, waarbij de status quo in het Congres niet verandert en Biden president wordt.

In dit geval zouden de belangrijke belastingplannen uit Bidens verkiezingsprogramma namelijk zeer waarschijnlijk niet door de Senaat komen en daarmee dus niet doorgevoerd kunnen worden. Een dergelijk scenario zou voor ‘Corporate America’ ondubbelzinnig positief zijn, maar de gevolgen voor de dollar zijn minder eenduidig.

Aan de ene kant zal de stijgende vraag naar dollars – van buitenlandse beleggers die daarmee Amerikaanse aandelen willen kopen – de koers doen stijgen.

Maar zonder belastingverhoging zal de Amerikaanse staatsschuld, vooral met een nieuw coronapakket in de pijplijn, alleen maar verder oplopen. Dat kan juist een drukkend effect op de dollarkoers hebben.

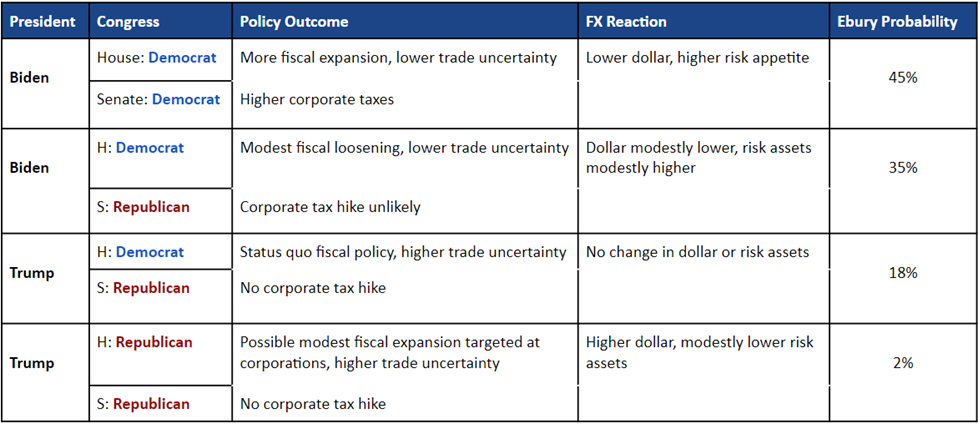

Het genoemde scenario van Biden als president met een Democratisch meerderheid in het Huis van Afgevaardigden en Republikeinse controle over de Senaat, is slechts één van vier mogelijke scenario's.

In de tabel hieronder worden alle vier de scenario's kort toegelicht.

Trump zal zeker geen fotofinish accepteren

Wat ik, naast onzekerheid over de machtsverhoudingen in het Congres, als grootste marktrisico zie, is alles wat in de richting gaat van een fotofinish bij de uiteindelijke verkiezingsuitslag.

Daarbij geldt: hoe kleiner de voorsprong bij een overwinning van Biden, hoe groter de kans dat de uitslag niet wordt geaccepteerd door Trump. Die heeft al heeft aangegeven dat het Amerikaanse Hooggerechtshof er mogelijk aan te pas moet komen.

Dat gebeurde eerder al in het jaar 2000 toen de verkiezingsuitslag tussen George W. Bush en Al Gore ‘too close to call’ was en het weken duurde voordat Bush als uiteindelijk als definitieve winnaar werd uitgeroepen.

Zou zoiets nu weer gebeuren, dan verwacht ik dat de dollar op de korte termijn aantrekt vanwege toenemend ‘risk-off’ sentiment op financiële markten, waarbij de dollar als schuilplaats fungeert. Op de langere termijn zou afbrokkelend vertrouwen in de Amerikaanse politiek mijns inzien juist resulteren in een zwakkere dollar.

Dirk Croonen is sinds april 2014 werkzaam bij Ebury. Hij is head of dealing bij Ebury Nederland geweest en hij heeft afgelopen jaar bij Ebury in Toronto gewerkt voor de Noord-Amerikaanse markt.