- De beursweek werd uiteindelijk weer gekleurd door een voortzetting van het feestje bij de grote, Amerikaanse techfondsen.

- Big Tech domineert op alle fronten, wat onder meer zichtbaar is aan de bijdrage van de grote techbedrijven aan de winstgroei van de brede S&P 500-index.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien waarom het niet verstandig is om tegen deze trend in te gaan.

ANALYSE – Na een haperende start van 2024 deden de aandelenmarkten het ook deze week per saldo weer goed en werden links en rechts de records aangescherpt. Met als toetje op vrijdag de spectaculaire koersstijgingen van de Amerikaanse techreuzen Meta en Amazon.

Al met al weten de Amerikaanse aandelenindices stand te houden rondom de recente hoogtepunten en was het vrijdag voor onze AEX-index helaas nog iets te vroeg voor een nieuw record.

In Europa is het beeld nog behoorlijk verdeeld. Zo noteren bijvoorbeeld de Duitse DAX-index en de Eurostoxx 50 al op nieuwe recordstanden, maar dat geldt bijvoorbeeld niet voor de BEL 20-index bij onze zuiderburen.

Powell kan opnieuw niet overtuigen

Vrijdag werden beleggers verrast door een ijzersterk banenrapport in de Verenigde Staten. Zo bleek werkgelegenheid in januari veel sterker toegenomen dan verwacht. Afgelopen maand was er sprake van een banengroei van 353.000, terwijl economen een stijging van 185.000 banen hadden verwacht. Ook werden de cijfers over eerder maanden flink herzien, wat wel vaker gebeurt in januari.

De Amerikaanse werkloosheid bleef onveranderd op 3,7 procent, terwijl de consensus uitging van een lichte stijging tot 3,8 procent.

Het sterke banenrapport van vrijdag volgde twee dagen na het besluit van de Federal Reserve om de Amerikaanse beleidsrente, zoals verwacht, onveranderd te laten. Daarbij gooide Fed-voorzitter Jerome Powell koud water over speculaties omtrent een mogelijke eerste renteverlaging in maart.

De Fed maakte duidelijk geen haast te hebben met het verlagen van de beleidsrente. Powell gaf impliciet aan dat maart nog te vroeg zal zijn en dat beleggers toch meer geduld moeten hebben. Want de doelstelling om de inflatie in de VS terug te brengen naar 2 procent is nog te ver weg.

Zoals gewoonlijk kwam het begrip "data dependent" weer voorbij, wat aangeeft dat de verse economische data het beleidspad zullen bepalen. Vooral nieuwe inflatiecijfers zijn van belang voor de vraag hoe snel de Fed zal starten met het verlagen van de beleidsrente.

Je zou zeggen dat de beurs met dit wat havikachtige geluid wat zou inbinden, maar niet was minder waar. Volgens de CME FedWatch Tool is het merendeel van de beleggers ervan overtuigd dat de eerste renteverlaging gewoon iets is vooruitgeschoven en nu in mei zal plaatsvinden.

Voor heel 2024 houdt de markt nog steeds rekening met 5 à 6 rentedalingen van telkens 0,25 procentpunt. En dat is nog steeds ruim meer dan wat de Amerikaanse centrale bank zelf verwacht. Kortom, de overtuigingskracht van Powell is aan erosie onderhevig en de verschillen tussen wat de beleidsmakers communiceren en wat de markt verwacht, blijven groot.

No tech, no glory

Deze week kwamen vrijwel alle grote techreuzen in de VS met de kwartaalcijfers naar buiten en dat zorgde vooral vrijdag voor het nodige koersspektakel bij Meta en Amazon.

De grote techfondsen die profiteren van de AI-hype domineren al geruime tijd het sentiment op de beurs en beïnvloeden de prestaties van aandelenindices bovengemiddeld. Afgelopen jaar was daar een extreem voorbeeld van en in de eerste maand van 2024 zette die trend gewoon door.

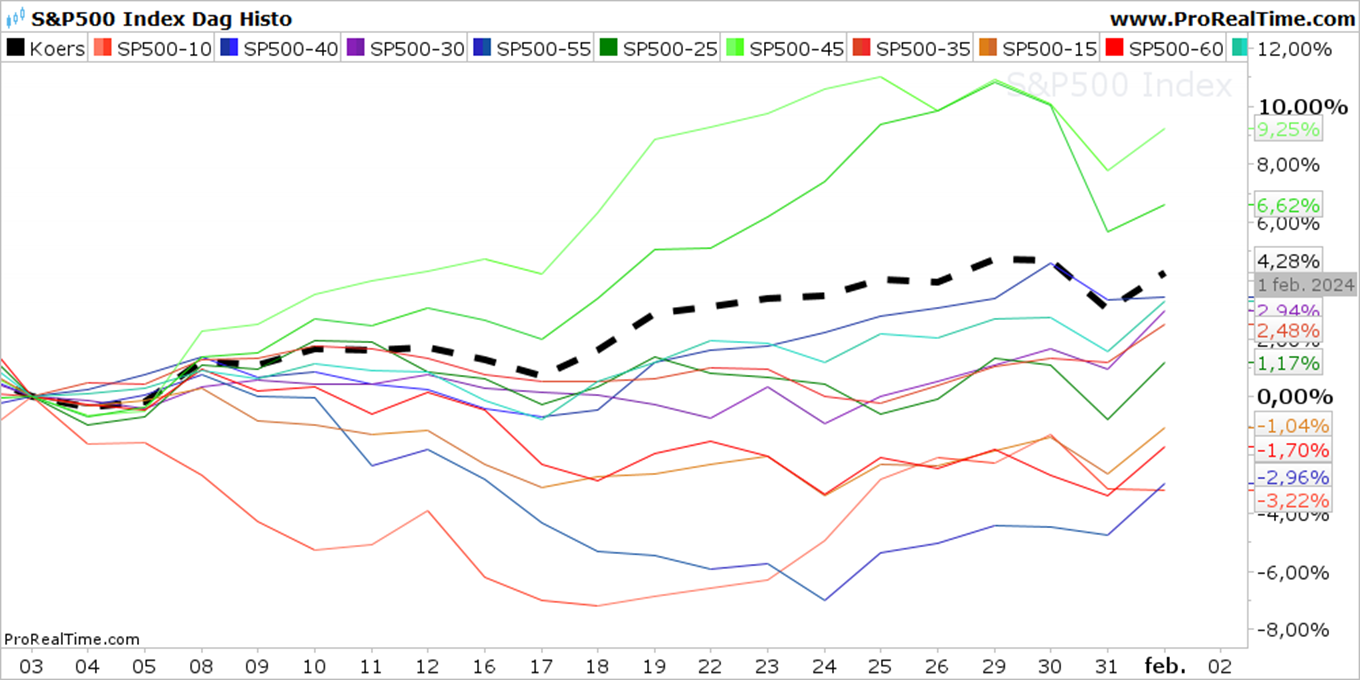

De onderstaande grafiek laat duidelijk zien dat er dit jaar nog weinig is veranderd wat betreft de dominantie van Big Tech. De zwarte stippellijn toont de brede Amerikaanse S&P 500-index en de overige lijnen geven de tien subsectoren van deze index weer.

De bovenste twee groene lijnen tonen de sectoren technologie en communicatiediensten, waarin de grote techreuzen zijn vertegenwoordigd. De correlatie met beweging van de S&P 500-index is duidelijk zichtbaar.

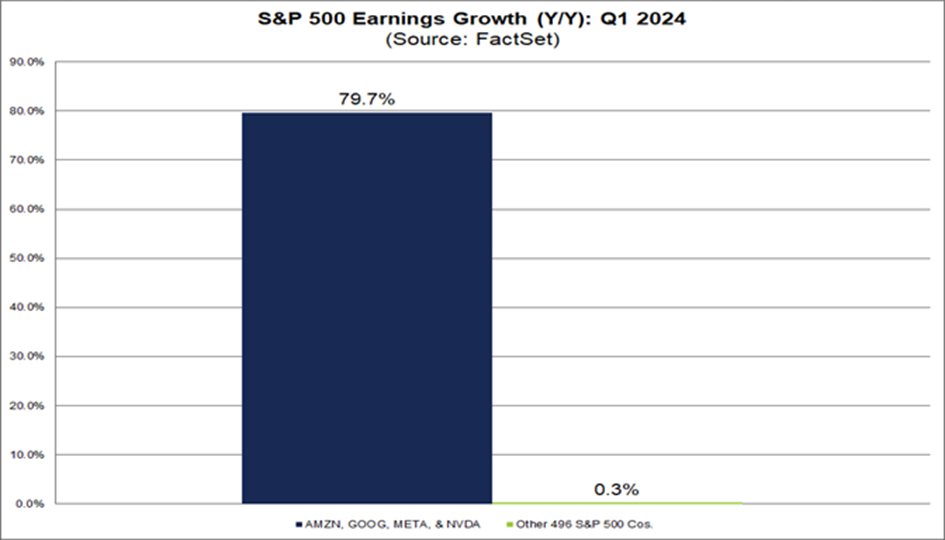

In onze bijdrage van afgelopen week lieten we zien hoe groot de bijdrage van Big Tech is aan de winst en winstgroei van de S&P 500 aan de hand van data van Factset. De grote jongens (Amazon, Apple, Meta, Alphabet/Google, Microsoft en Nvidia) zijn verantwoordelijk voor meer dan 50 procent van de winstgroei van de S&P 500 in het slotkwartaal van 2023. De andere 494 leveren naar verwachting per saldo een verlies op.

Deze week liet niet alleen Meta sterke cijfers zien, maar kwamen ook de overige vijf met dikke winsten naar buiten. Het is alleen nog wachten op chipmaker Nvidia.

Kijk je naar de verwachte bijdrage van de zes bovengenoemde bedrijven aan de winstgroei van de S&P 500-index in het eerste kwartaal van dit jaar, dan is het beeld niet veel anders.

Nu is de dominantie van Big Tech uiteraard geen nieuw gegeven, maar bovenstaand plaatje laat nog maar eens zien hoe sterk de invloed is van deze groep op de prestaties van de S&P 500-index. Dit maakt ook duidelijk dat analyses op sectorniveau en het niveau van individuele aandelen nog belangrijker zijn geworden dan dat ze al waren. Er is immers geenszins sprake van een eensgezinde markt.

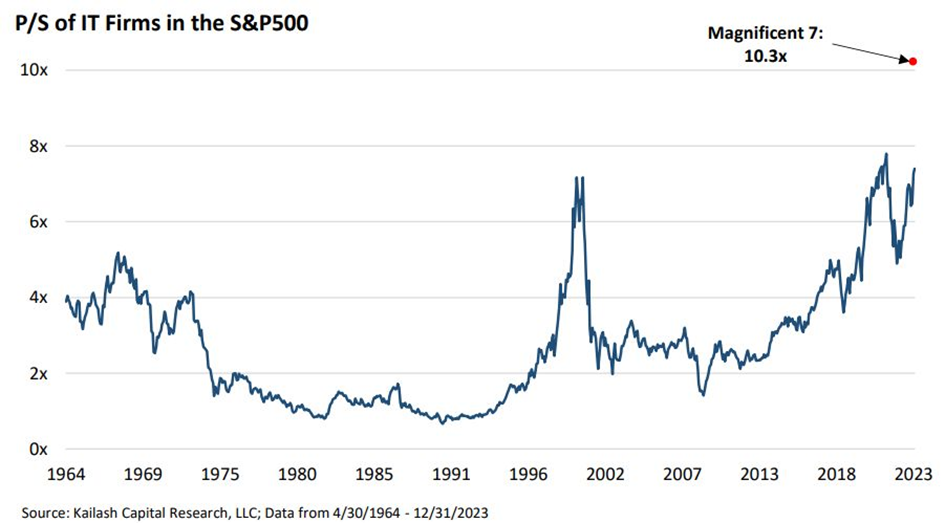

Hieronder tonen we nog een plaatje van de waardering van de Magnificent 7 (de bovengenoemde zes plus Tesla) ten opzichte van de omzet. Te zien is dat gemiddeld sprake is van een beurswaarde van ruim tien keer de omzet.

Wij vinden al geruime tijd dat de grote techbedrijven een aanzienlijk hogere waardering verdienen dan het gemiddelde van de markt, gelet op het verdienvermogen, de sterke balansen, flinke aandeleninkoopprogramma's en gebrekkige concurrentie voor sommige bedrijven binnen deze groep. Ook wordt Big Tech door veel beleggers gezien als een soort 'veilige haven' in onzekere tijden, maar qua waardering begint het nu toch wel heel bizar te worden.

Dat is overigens geen verkoopsignaal, als je zoals wij een trendvolger bent. Maar het geeft wel aan dat het belangrijk is om, als je posities bezit in bovengenoemde bedrijven, deze goed te monitoren en bijvoorbeeld winststops in te leggen om mooie koerswinsten niet laten weglopen. Er groeien immers maar weinig bomen voor eeuwig tot in de hemel.

Dat laatste leek deze week overigens niet het geval bij Meta, dat een nieuw koersrecord neerzette met een spectaculaire koerssprong van ruim 20 procent op vrijdag.

De bovenstaande grafiek zegt in ieder geval dat je niet tegen deze beweging in moet gaan. Zoals we vorige week al schreven, is de bonanza in volle gang bij de grote technamen. Het effect dat zij door de zware weging in de indices met zich mee dragen, is ook duidelijk te merken. Die noteren ook weer nieuwe hogere koersen.

Echter, weet daarbij dat de S&P 500-index op basis van een gelijke weging van alle aandelen (equal weight) momenteel onveranderd is voor het jaar. Dat zegt iets over de breedte van de koopinteresse op dit moment.

Het zou mooi zijn als er in de komende weken meer draagvlak vanuit de breedte van de markten komt. Uiteindelijk is dat wel nodig voor het aanhouden van een opwaartse trend.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.