- Beleggers zijn volledig in de ban van de AI-show op de beurs, met deze week chipfabrikant Nvidia in de hoofdrol.

- De techrally zet door, maar de kloof met de rest van de markt wordt ook groter.

- Beursexperts Michael Nabarro en Gökhan Erem signaleren dat de trend voor de door techfondsen gedomineerde Nasdaq 100-index opwaarts blijft, maar zien ook een waarschuwingssignaal.

ANALYSE – Je kunt er niet omheen: de beurs wordt al geruime tijd gedomineerd door euforie rond artificial intelligence. Een speciale rol daarbij hebben chipfabrikanten die de noodzakelijke hardware leveren om AI-sofware op te laten draaien. Dat stuwt veel aandelenindices naar recordhoogten en dan vooral graadmeters waar de halfgeleidersector goed vertegenwoordigd is.

Deze week was het weer feest met verrassend goede cijfers van de Amerikaanse chipfabrikant Nvidia. Dat bleek goed voor een koersstijging van 15 procent in een dag tijd, waarmee het bedrijf grofweg 275 miljard dollar meer waard werd. Dat zijn veel nullen en een bedrag dat groter is dan de marktkapitalisatie van de meeste bedrijven die op de beurzen verhandeld worden. Denk hierbij bijvoorbeeld aan de waarde van een bedrijf zoals Netflix of Coca-Cola.

Een bekende Amerikaanse beurswijsheid luidt: “A rising tide lift all boats”. En zo werkte het ook met de reactie van de beursindices op de stijging van Nvidia, want om zo’n zwaargewicht kun je niet heen.

Het was daardoor niet alleen feest voor beleggers die aandelen Nvidia in portefeuille hebben. In de VS gingen onder meer chipfabrikanten AMD en Broadcom omhoog. En op de Amsterdamse beurs kregen Besi, ASML en ASMI een steuntje in de rug doordat beleggers stonden te dringen om in deze hoek belegd te zijn.

Dat de koersen van dergelijke bedrijven stijgen, is inmiddels geen nieuws meer. Evengoed trekt dit fenomeen de volle aandacht van de beleggerswereld. Fondsmanagers claimen immers dat ze in staat zijn om voor een vergoeding betere prestaties te realiseren dan de standaard beursindices. In de afgelopen pakweg dertien maanden was dat echter onmogelijk, als je grofweg niet één of twee van de tien best presterende aandelen uit de technologiehoek in portefeuille had.

In de grafiek hieronder zie je de koers-winstverhouding van de Amerikaanse S&P 500-index, afgezet tegen de subsector informatietechnologie. Dan gaat het dus om iets meer dan 20 keer de winst voor de S&P 5000 tegen ruim 27 keer de winst voor de sector informatietechnologie. Dit laat zien dat beleggers veel vertrouwen hebben in de AI-revolutie en inmiddels bereid zijn waarderingen te betalen die we sinds de eind jaren '90 niet meer hebben gezien.

Hierbij willen wel benadrukken dat de grote techbedrijven die momenteel dominant zijn, gigantisch veel geld verdienen, soms amper concurrentie hebben en beleggers trakteren op flinke aandeleninkoopprogramma’s.

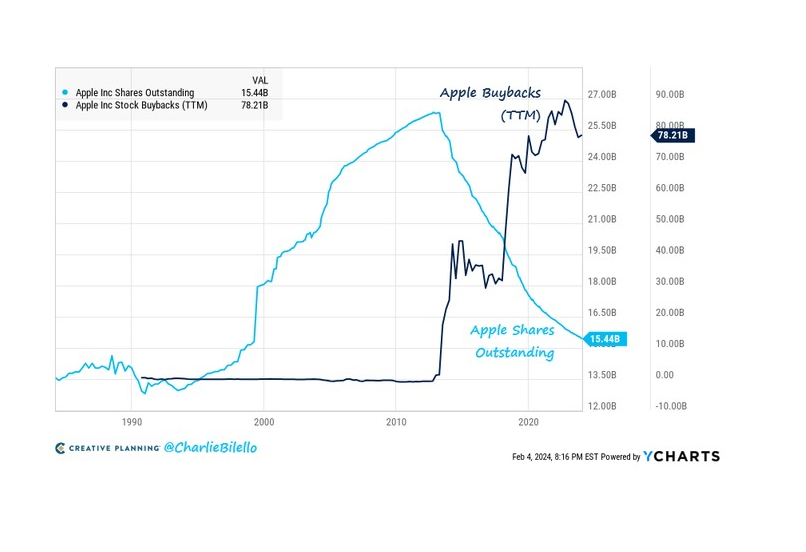

Een goed voorbeeld hiervan is Apple. In de grafiek hieronder zie je bijvoorbeeld dat Apple in de afgelopen tien jaar voor grofweg 619 miljard dollar eigen aandelen heeft teruggekocht. Dat bedrag alleen al is meer dan de beurswaarde van ruim 90 procent van de bedrijven in de S&P 500 index.

Het gaat hier om geldstromen die, net als de grootschalige monetaire injecties van centrale banken, weinig te maken hebben met de reële economie. Maar ze hebben wel een enorm stuwend effect op de beurskoersen.

Hierdoor wordt bij sommige aandelen een natuurlijke bodem gecreëerd. Tegelijk wordt het concentratierisico op de beurs alleen maar groter. Dit is onder meer terug te zien bij de dominantie van Big Tech in de S&P 500-index.

Centrale bankiers zien geen snelle renteverlaging

Deze week werden ook de notulen van de meest recente rentevergadering van de Federal Reserve vrijgegeven. De Amerikaanse centrale bank besloot de beleidsrente in januari onveranderd te laten. Uit het verslag van de vergadering bleek dat de Fed-bestuurders nog meer bewijs willen zien dat de inflatie echt op z'n retour is, voordat sprake kan zijn van renteverlagingen.

Voorlopig houden centrale bankiers vast aan het voornemen om de beleidsrente dit jaar drie keer te verlagen. Op financiële markten gingen beleggers eerder uit van vijf tot zes renteverlagingen in 2024, maar die verwachting is inmiddels bijgesteld.

Dat laatste komt Fed-voorzitter Jerome Powell goed uit, omdat hij de markt zo kan "managen" met woorden en die geen kracht hoeft bij te zetten met daden.

Per saldo kwamen er deze week echter geen nieuwe inzichten vanuit de hoek van de centrale bankiers en daarmee bleef de volle focus van beleggers op de techrally. Opvallend in dit verband is dat de rente op obligatiemarkten in de eerste twee maanden van dit jaar iets is gestegen, maar dit is geen hindernis geweest voor de techrally.

In de grafiek hieronder toont de groene lijn de ontwikkeling van de door techfondsen gedomineerde Nasdaq 100-index in de VS en de rode lijn de rente op de 30-jarige Amerikaanse staatslening. De rode lijn is echter met een omgekeerde verticale as weergegeven, waarbij een stijging duidt op een dalende rente en vice versa.

Wat je ziet is dat de twee lijnen doorgaans met elkaar in de pas lopen: dus een stijging van de Nasdaq-100 index gaat gepaard met een dalende rente. Dat is sinds enkele maanden echter niet het geval. De Nasdaq 100 stijgt, terwijl ook de rente wat is opgelopen, wat je dus terugziet bij het uiteenlopen van de lijnen in de grafiek.

Dit heeft dus alles te maken met het dominante effect van de AI-rally, die door een kleine groep techreuzen wordt aangevoerd.

Technisch beeld onveranderd positief, maar basis van de beursrally blijft smal

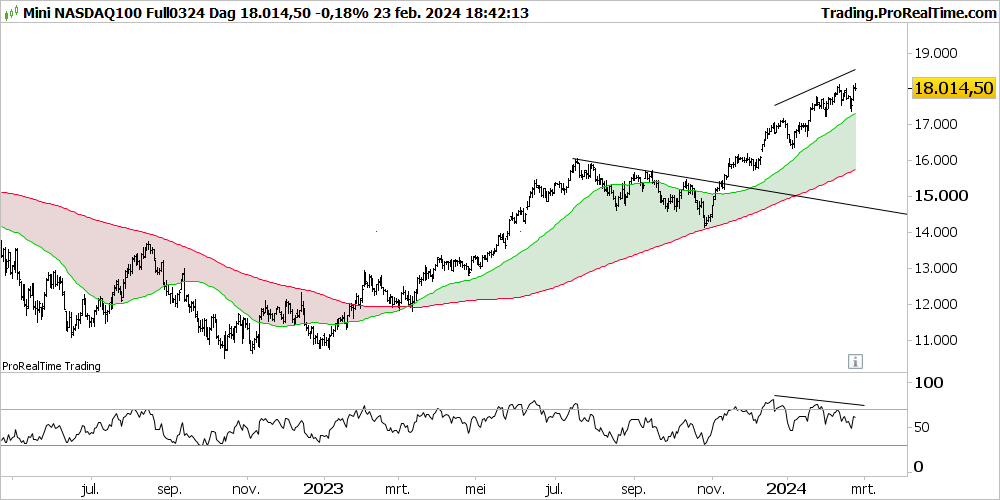

Door het verder uitlopen van de grote techfondsen op de beurs is het gat met andere sectoren qua koerswinst en waardering nog wat groter geworden deze week. Om dat verder te duiden kijken we hieronder eerst naar het technische koersbeeld bij de Nasdaq 100-index.

In vergelijking met een week eerder is het momentum bij de Nasdaq 100-index deze week behouden, zonder daarbij extreme waarden te noteren.

Afgelopen week signaleerden we dat er in technische optiek sprake is van een zogeheten negatieve divergentie, tussen de koersontwikkeling (opgaande lijn rechtsboven in de grafiek) en de onderliggende RSI-indicator (rechts onderin de grafiek). Dat is nog steeds het geval.

Dit blijkt ook als je naar de breedte van stijging in de Nasdaq 100 kijkt: fondsen die niet direct gelieerd zijn aan AI-trends en/of de halfgeleidersector, laten het afweten. Hierbij geldt dat hoe kleiner het bedrijf, des te zwakker het koersverloop. Op indexniveau zien we dit echter we niet terug vanwege de enorme invloed van de zwaargewichten in de index.

De negatieve divergentie en de smalle basis van de techrally kun je dus zien als een waarschuwingssignaal, maar het is geen stopbord en zeker geen indicatie van een ommekeer.

Voor de Nasdaq 100 geven koersdoelen die zich op verschillende manieren laten berekenen, aan dat een stijging richting de 19.000 punten gewoon in de verwachting ligt, zolang we de wereld blijven bezien zoals we momenteel doen. Wederom geldt dus: ga niet voor een rijdende trein liggen, zeker niet een hogesnelheidstrein als deze.

Tot slot kijken we ook nog even naar de rentemarkt. Zoals we vaker hebben opgemerkt blijft dat onderliggend een belangrijke factor bij de bewegingen op de aandelenmarkt.

Hieronder zie je de koersgrafiek van de 30-jarige Amerikaanse staatslening, waarbij de koers tegengesteld beweegt aan de rente.

De daling van de koers van de 30-jarige staatslening in de eerste twee maanden van dit jaar is gepaard gegaan met een stijging van de rente, maar inmiddels doet de koers z'n best om een bodem te realiseren (wat dus betekent dat de rente niet verder stijgt). Deze poging heeft aan het einde van deze week een stap in de goede richting gezet met opwaartse koersdraai.

Deze ontwikkeling is positief, maar heeft wel meer doorzettingsvermogen nodig om structureel effect te sorteren. De RSI-indicator aan de onderzijde van de grafiek toont dat de bear markt-fase wat betreft de koersontwikkeling van de 30-jarige staatslening langzamerhand aan het overgaan is in een bull markt. Dit zou de gedachte van lagere rentes in de de loop van dit jaar ondersteunen. Echter, grote veranderingen lopen zo’n vaart niet en dus is er de komende periode meer bewijsvoering nodig dat we richting lagere rentes gaan.

Komende week blijft uiteraard het momentum van de AI-rally beleggers bezighouden. En voor de rente-ontwikkeling gaat de aandacht onder meer uit naar nieuwe Amerikaanse inflatiecijfers.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.