Afgelopen week hield lobbyclub Bouwend Nederland bij monde van voorzitter Maxime Verhagen een vurig pleidooi voor versoepeling van de normen voor het verkrijgen van een hypotheeklening.

Bouwend Nederland heeft op basis van eigen onderzoek geconcludeerd dat zo’n 200 duizend huishoudens door de strenge regels niet in aanmerking komen voor een “passende hypotheek.”

Volgens Verhagen zijn de hypotheekregels onnodig streng en is versoepeling nodig. “De grote groep die nu al jaren tussen wal en schip valt, krijgt dan weer kansen. Nu worden ze nog geholpen door de lage rente, maar de prijzen stijgen hard en straks gaat de rente ook weer omhoog. Over één, twee jaar komen starters echt niet meer aan een normale koopwoning, terwijl ze voor huren te veel verdienen.”

Bouwend Nederland liep hiermee alvast vooruit op een eventuele stijging van de hypotheekrente in de toekomst. Maar Verhagen claimde ook min of meer dat er nu al 200 duizend huishoudens zijn die last hebben van de aanscherping van leennormen volgens de zogenoemde Nibud-regels.

Leennormen hypotheek

De maximaal te lenen hypotheeksom wordt bepaald aan de hand van berekeningen van het Nibud. De Nibud-normen gelden sinds 2007 voor alle hypotheken en zijn sinds 2013 verankerd in een Ministeriële Regeling.

Donderdag ging toezichthouder De Nederlandsche Bank (DNB) in op deze kwestie. Zonder Bouwend Nederland direct te noemen maken economen van DNB gehakt van de stelling van Verhagen.

De aanscherping van de leennormen voor hypotheken heeft koophuizen de afgelopen jaren namelijk niet minder bereikbaar gemaakt, stelt DNB. De inkomensnormen werden strenger, maar door de lage rente en de bescheiden groei van inkomens kan er nu méér worden geleend dan voor de crisis.

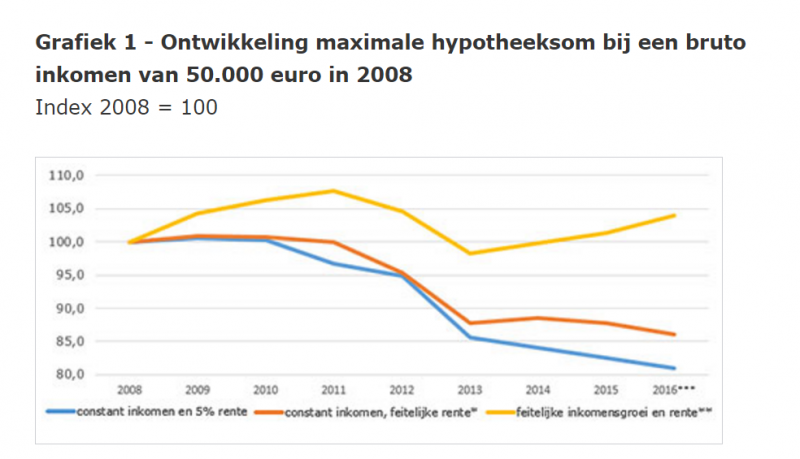

De regering heeft de normen voor de maximaal te lenen hypotheeksom aangescherpt, om te voorkomen dat huizenkopers zich te diep in de schulden steken. Bij een constant inkomen en een volkomen stabiele rente zouden die normen ervoor hebben gezorgd dat er nu bijna een vijfde minder kan worden geleend dan in 2008.

Lage rente en hoger inkomen helpen huizenkoper

Dit is echter niet de realiteit, benadrukt DNB. Inkomens zijn de afgelopen jaren gegroeid, terwijl de hypotheekrente stevig is gedaald. Door die ontwikkelingen, in combinatie met lastenverzwaringen en inflatie, ligt de maximale hypotheeksom nu juist bijna 4 procent hoger.

DNB illustreert dit aan de hand van de volgende grafiek.

De economen van DNB gaan uit van een voorbeeld van een huishoudinkomen van 50 duizend euro in 2008, dan zit je al snel bij een stel jongere tweeverdieners. De gele lijn laat zien wat er op basis van de feitelijke inkomensgroei en de rente-ontwikkeling méér geleend kan worden.

De oranje lijn neemt alleen de feitelijke ontwikkeling van de hypotheekrente mee en gaat uit van een situatie waarbij het inkomen sinds 2008 niet is gestegen. Dan zou de maximale leensom wel lager zijn uitgekomen.

De grafiek van DNB laat zien dat de combinatie van de gemiddelde loongroei en de lagere hypotheekrente compensatie heeft geboden voor de strengere leennormen. Tegelijk blijkt dat de feitelijke rente-ontwikkeling een belangrijke factor is voor de leencapaciteit. Dus als die in de toekomst stijgt, zal dat inderdaad effect hebben op het gedrag van huizenkopers.