- Het correctieve herstel van aandelenmarkten heeft deze week meer vorm gekregen.

- Echter, om de neerwaartse trend op de beurs te keren moeten cruciale weerstandsniveaus worden doorbroken. Zo ver is het nog niet.

- Beleggers doen er goed aan de rente-ontwikkeling scherp in de gaten te houden, want die kan cruciaal worden voor de aandelenmarkt, signaleren beursexperts Michael Nabarro en Gökhan Erem.

- Lees ook: Kan de beurs eindelijk ademhalen? Er zijn kansen voor herstel, maar het gevaar is nog niet geweken

ANALYSE – Ondanks de alsmaar verzwakkende economische vooruitzichten hebben aandelen wereldwijd een prima week achter de rug. Afgelopen week hintten wij al op een opwaarts correctief herstel. Deze beweging kreeg meer vorm, nu er steeds meer signalen komen dat we afstevenen op een recessie. Hierdoor neemt de kans toe dat centrale banken hun plannen voor monetaire verkrapping eerder dan verwacht zullen beëindigen.

Ook de stijging van de grondstofprijzen vlakt af. De angst voor een economische terugval zorgt voor minder enthousiasme aan de koperszijde. Voor de energiemarkt blijft onzekerheid echter troef. Met de Russische president Vladimir Poetin aan de knoppen is er een constante dreiging van hogere gasprijzen, zelfs nu er weer mondjesmaat gas stroomt door de Russisch-Duitse gaspijpleiding Nordstream 1.

Deze combinatie van een afzwakkende economie en de verwachting dat de inflatie een tijdelijke piek heeft bereikt, voedt de hoop onder beleggers. De verwachting wint terrein dat centrale banken toch heel snel hun rentebeleid moeten afzwakken om een diepe recessie te voorkomen.

Centrale bankiers en beleggers zitten op verschillende sporen

Beleggers zijn dus uitermate kritisch en sceptisch over de aangekondigde renteverhogingen van centrale banken. Tegelijk blijven centrale bankiers zelf behoorlijk ‘hawkish’ in hun retoriek.

Zo kwam de Europese Centrale Bank (ECB) deze week toch wel onverwachts uit de hoek met een verhoging van de beleidsrente met 0,5 procentpunt. Maar met de huidige hoge inflatie is een renteverhoging van een half procentpunt natuurlijk nog steeds erg weinig.

Mede hierom heeft de ECB zich voorgenomen om meerdere rentestappen te zetten, maar kan Europa dat wel aan? Echt lekker gaat het namelijk niet.

Naast de politieke perikelen Italië, die hun weerslag hebben op de rentemarkten, en de onzekerheid rond de gasvoorziening vanuit Rusland, wijst de stemming onder inkoopmanagers erop dat de eurozone afstevent op krimp.

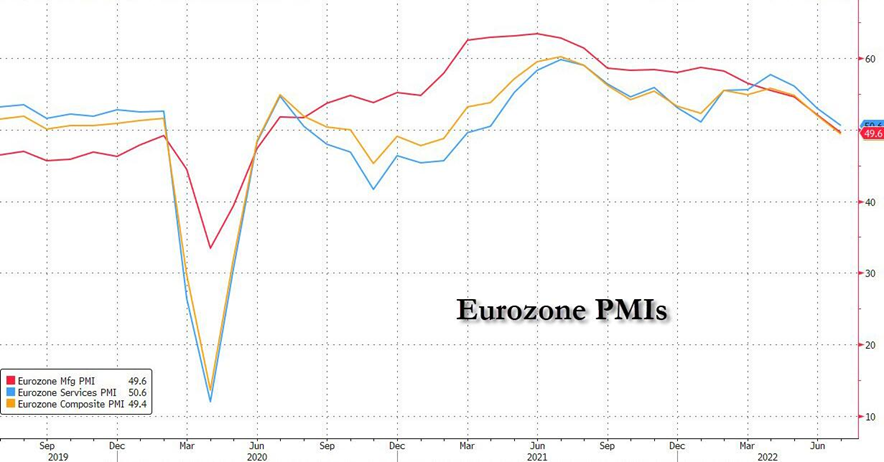

Onderstaande grafiek weerspiegelt de terugval in de inkoopmanagersindex voor de dienstensector en die van de industrie in de eurozone. De samengestelde index daalde in juli van 52 punten naar 49,4 punten

Een indexstand boven de 50 punten wijst op groei, terwijl minder dan 50 krimp betekent. Met dit soort cijfers de rente verder verhogen en tegelijk proberen om een recessie te vermijden, lijkt toch een heel moeilijk verhaal te worden.

Spannend moment voor de rente in de VS

Ook in de VS gaat het economisch gezien steeds slechter, maar evengoed is de verwachting dat de Amerikaanse centrale bank de beleidsrente komende week met 0,75 procentpunt verhoogt. Over de rentestappen die daarna volgen, bestaat echter ernstige twijfel en dat zien we op twee manieren terug.

Aan de ene kant geldt dat de Verenigde Staten een zogenoemde inverse rentecurve kent. De rentes met een kortere looptijd staan op een hoger niveau dan rentes met een langere looptijd. Dit wordt doorgaans gezien als een indicator van een recessie die een maand of negen later tot uiting komt.

Aan de andere kant is er ook iets heel opvallends! De onderstaande grafiek van de koers van de 10-jaars staatsobligatie in de VS geeft sterke tekenen van bodemvorming. Let wel: bij obligaties bewegen de koers en de rente tegengesteld. Als de koers zich dus bij een bodemniveau beweegt, zou dat op een top van de bijbehorende rente duiden.

Het technische beeld van de koersgrafiek van de 10-jarige staatsobligatie duidt op een mogelijk omgekeerd hoofd-schouderpatroon. De rode neklijn in de grafiek op 121 punten vormt hierbij een belangrijke barrière. Dat is omgerekend ongeveer gelijk aan een renteniveau van 2,7 procent voor de 10-jaars staatsrente.

Mocht dat niveau geslecht worden, dan liggen verdere koersstijgingen voor obligaties in het verschiet met een koersdoel van circa 128 punten. Dat is dan weer omgerekend een renteniveau van ongeveer 2 procent. Dat zou wat zijn, toch? Vooral als je bedenkt dat de Amerikaanse centrale bank de rente komende week nog met 0,75 procentpunt gaat verhogen.

Enfin, zover is het nog niet en dit spel is nog volop op de wagen. Bovendien, als de groene lijn in de grafiek neerwaarts wordt uitgenomen, keert de intentie om, hetgeen weer leidt tot lagere obligatiekoersen en dus hogere rentes.

Het is belangrijk om deze ontwikkeling van nabij te volgen, omdat de ontwikkelingen op de rentemarkt vaak aan de basis liggen van de beweging op de aandelenmarkten.

Komende week zullen alle ogen gericht zijn op de beleidsvergadering van de Federal Reserve, die naast de geplande renteverhoging wellicht meer inzicht zal verschaffen over het te volgen pad. Ook is er aandacht voor de economische groeicijfers van de VS en de kerninflatie voor consumenten. Dit alles wordt aangevuld met een stroom van bedrijfscijfers, waaronder de grote techgiganten.

Cijferseizoen komt op stoom, weerstandsniveaus naderen voor aandelen

De kwartaalcijfers die beursgenoteerde bedrijven tot nog toe hebben gepresenteerd zijn behoorlijk gemengd, maar per saldo zijn ze minder zwak dan gevreesd. Links en rechts kondigen bedrijven wel bezuinigingen aan en zijn ze een stuk minder hard op zoek naar personeel. Met name in de technologiesector geeft dat de kwetsbaarheid weer.

Voor technologiebedrijven geldt daarnaast dat hogere rentetarieven betekenen dat winsten die verder in de toekomst gerealiseerd worden, een lagere contante waarde hebben. Een hogere rente is dus nadelig voor groeiaandelen en vooral voor technologiebedrijven die nog weinig of geen winst maken en een hoge waardering hebben op de beurs.

De recente daling van rentes heeft juist gezorgd voor optimisme op de korte termijn over technologiebedrijven, omdat een lagere rente impliceert dat toekomstige winsten een hogere contante waarde hebben.

De rentebewegingen op obligatiemarkten en de koersontwikkeling van groeiaandelen lijken dus een vrij sterke correlatie te vertonen. Op het moment dat het rentebeeld voor het einde van 2022 neerwaarts wordt bijgesteld wordt, zien beleggers het blijkbaar wel zitten.

Met het bovenstaande in het achterhoofd kijken we opnieuw naar Amerikaanse NASDAQ 100-index, die gedomineerd wordt door technologiefondsen. Deze index gedijt relatief het best bij dalende rentes.

Het door ons eerder benoemde weerstandsniveau en koersdoel van 13.000 punten komt snel dichterbij. Inmiddels noteren koersen in de bovenste helft van de neerwaartse trend, waardoor de opwaartse beweging serieus genoemd kan worden.

Om de huidige beweging als meer dan één van de vele 'bear market rallies' te bestempelen, is een significante opwaartse doorbraak van de dalende trend nodig bij de 13.000 punten.

Als beleggers in de Nasdaq 100-index geen doorbraak boven de 13.000 punten creëren, verwachten wij dat er haast gemaakt gaat worden met verkopen en dat kopers niet thuis zullen geven. In dat geval zal de neergaande trend doorzetten, waardoor het niveau van 10.000 punten dan niet langer als onrealistisch zal gelden.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.