Beurzen zijn niet onder de indruk van tegenvallende macrocijfers, zolang centrale banken maar steun blijven geven.

Aandelen zijn relatief hoog gewaardeerd. Maar zijn ze ook te duur?

Beursexperts Michael Nabarro en Gökhan Erem bespreken de recente ontwikkelingen en kansen op de beurs.

ANALYSE – Een nieuwe week, een nieuw record! Dat is al geruime tijd het adagium op de aandelenbeurzen. Deze week was het niet anders, met dank aan cijfers van over onder meer de werkgelegenheid in de VS.

Je zal misschien denken: die werkgelegenheidscijfers waren toch slecht? Dat klopt, behoorlijk slecht zelfs. Maar op dit moment worden tegenvallende cijfers door de markt positief vertaald. Immers, hoe slechter het gaat hoe langer de Amerikaanse centrale bank zal wachten met het afbouwen van het goedkoopgeldbeleid. Tenminste, dat is de gedachte.

Het huidige marktsentiment zorgt ervoor dat bijna alles positief wordt uitgelegd. Mochten macrocijfers meevallen, dan is dat weer goed voor de economie en de daarbij behorende groei van de bedrijfswinsten. Dus voor een verandering van sentiment zal er meer moeten gebeuren.

Financiële markten van lijken het meest gevoelig voor tekenen dat de massale monetaire en fiscale overheidssteun wordt afgebouwd, want een economie die op een lekker tempo organisch groeit hebben we heel lang niet gezien.

Voor nu blijven de seinen voor de beurs op groen staan. Hieronder staan we stil bij één van de bekendste waarderingsmaatstaven op de aandelenmarkt: de koers-winstverhouding!

Zijn aandelen te duur?

Dat is natuurlijk een interessante vraag. In deze bijdrage bespreken we dat aan de hand van de koers-winstverhouding van de brede Amerikaanse S&P 500-index.

Duur is uiteraard een relatief begrip, maar historisch gezien betalen beleggers gemiddeld tussen de 15 en 16 keer de winst voor de aandelen uit de S&P 500. Met een huidige waardering van grofweg 31 zijn we dus behoorlijk aan de prijs. Maar is dat dan te duur?

Er zijn een aantal belangrijke randvoorwaarden om deze vraag zo goed mogelijk te beantwoorden. Van belang is vooral de rentestand, omdat toekomstige winsten, groei en/of dividenden hiertegen worden verdisconteerd.

De vuistregel is: hoe lager de rente, hoe hoger de waardering mag zijn. Natuurlijk zijn de verwachte toekomstige bedrijfswinsten daarbij essentieel, maar denk ook aan de verwachte inflatie en opbrengsten van andere vermogenscategorieën.

Zo was gedurende 2009 de 10-jaars rente in de VS nog boven de 3 procent en staan we inmiddels zo rond de 1,3 procent. Trek je daar nog de verwachte inflatie af, dan is je opbrengst in reële termen negatief. Dat maakt sparen en veilige obligaties een verliesgevende propositie.

Zelfs de meest risicovolle obligaties (junk bonds) leveren momenteel gemiddeld niet meer dan 4 procent op. Gecorrigeerd voor de verwachte koopkracht is dat dus ook extreem mager.

Als we dan grondstoffen terzijde laten is het dus erg lastig om een aantrekkelijk positief rendement te vinden in het veilige spectrum van de vermogenscategorieën (kortom: there is no alternative). Het huidige dividendrendement van de S&P 500 ligt nagenoeg gelijk aan de 10-jaars rente, dus houden we de verwachte bedrijfswinsten over.

In het onderstaande plaatje weerspiegelt de lichtblauwe lijn de koers-winstverhouding op basis van de verwachte winsten in de komende twaalf maanden. In het donkerblauw en rood zijn respectievelijk de verwachte winst en omzet per aandeel weergegeven. Ten slotte is de koersontwikkeling zichtbaar in het bruin.

Wat direct opvalt is dat de koers-winstverhouding op basis van de verwachte winsten lager is (circa 21) dan de bovengenoemde koers-winst op basis van de historische winst (31). Je ziet ook dat de beurs sinds mei vorig jaar aan de hand van de verwachte winst niet duurder is geworden. En dat is weer het gevolg van de stijgende donkerblauwe lijn: de verwachte bedrijfswinsten zijn fors omhoog gegaan, parallel aan de koersstijgingen op de beurs.

Dus recordstanden en verwachte recordwinsten gaan momenteel hand in hand. Tegelijk is de rente bijzonder laag en zijn er daardoor weinig alternatieven.

Deze combinatie suggereert dat de beurs vanuit historisch perspectief wel aan de prijs is, maar rekening houdend met de actuele randvoorwaarden valt dat in onze optiek vooralsnog mee. Als je dat ook nog eens combineert met gigantische hoeveelheden liquiditeiten die dit jaar naar aandelenfondsen zijn gegaan, is de cirkel rond en vinden we de huidige hogere waardering op zijn plaats.

Nasdaq ligt op koers

Naast aandacht voor de economische en bedrijfsfundamenten bestuderen wij ook altijd de koersgrafieken, want dat is in onze optiek een onmisbaar onderdeel van een goede analyse.

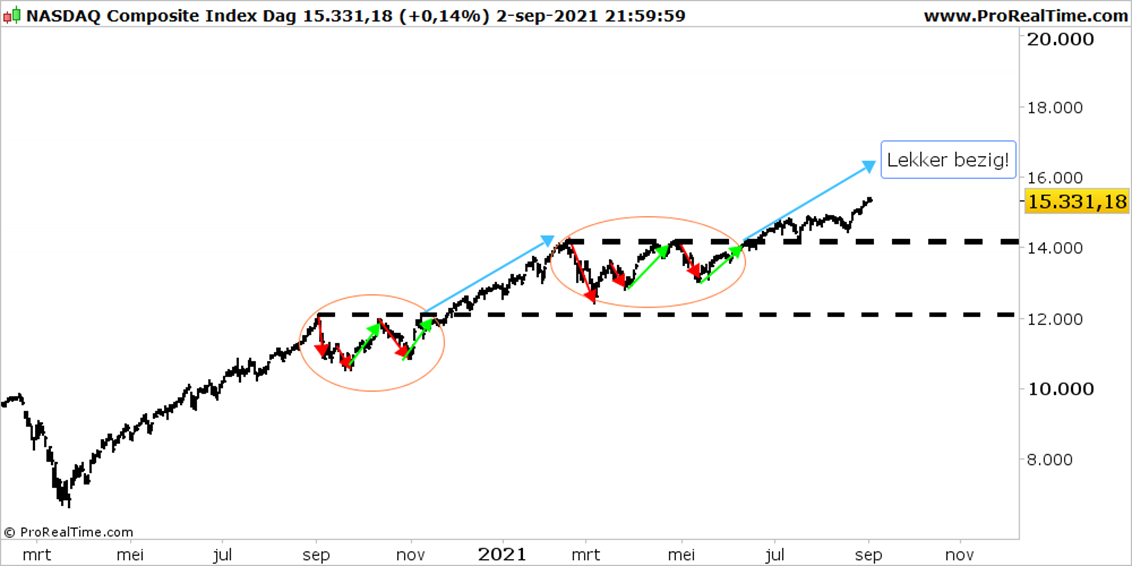

Dit keer kijken we naar de technologie gerelateerde Nasdaq Composite-index uit de Verenigde Staten. Dit in het kader van updates over door ons behandelde beleggingen die hun koersdoel nog niet hebben bereikt. Nu de S&P 500-index het eerder gestelde koersdoel van 4.500 punten heeft behaald, verleggen we onze aandacht naar technologie-aandelen: dat is hoek van de markt die de drijfveer voor de aanhoudende opwaartse koersontwikkeling is geweest en nog steeds is.

Onderstaande grafiek laat zien dat het met de technologie gerelateerde aandelen crescendo gaat en er is niets dat een verdere stijging van de Nasdaq naar een niveau van boven de 16.000 punten in de weg staat.

Er kan natuurlijk wel een obstakel komen, maar momenteel zien beleggers daar geen reden toe. Deze grafiek hebben we begin juni ook gebruikt als illustratie bij de benoeming van het opwaartse momentum in deze hoek van de financiële markten.

De potentie hiervan is nog maar half ingelost, dus met deze update geven we aan dat het nog niet klaar is. Overigens, voor de duidelijkheid: het bereiken van een koersdoel wil niet zeggen dat het daar ophoudt.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.