- Het positieve beurssentiment houdt vooralsnog aan: de Nasdaq 100-index is sinds medio juni ongeveer 20 procent gestegen.

- Beleggers trekken zich op aan het sterke bedrijfscijferseizoen en de ietwat afkoelende Amerikaanse inflatie.

- Toch zijn de gevaren voor aandelen nog niet geweken, signaleren beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Het positieve zomer sentiment duwt vele aandelenindices omhoog en inmiddels is de Nasdaq 100-index grofweg 20 procent gestegen vanaf de bodems in juni. Kortgezegd, zorgde recessiedreiging voor snel dalende rentestanden wat met name de afgestrafte technologiebedrijven een flinke ‘boost’ gaf.

In cijfers hield dit in dat de markten uitgingen van een rentestijging van nog eens 75 basispunten. Voor september is de verwachting bijgesteld naar een half procentje. Maar er is natuurlijk hoop op nog meer meevallende inflatiecijfers, hetgeen de short posities die er nog zijn op scherp zet.

Ook viel het bedrijfscijferseizoen niet tegen. Er werd zelfs als geheel een kleine winstgroei gerealiseerd. Dit was weliswaar voornamelijk te danken aan de energiebedrijven, maar toch.

Wat ook opviel is dat tegenvallers bij grote jongens zoals Amazon niet werden afgestraft. Enkele dalingen bij kleinere spelers duurden maar kort. Op index-niveau had dat onder invloed van de wegingen weinig negatief effect en zorgde beweeglijkheid links en rechts ook voor ‘short covering’ (het terugdraaien van short posities). Daar weer in reactie op, was er wellicht ook wat ‘FOMO’ (fear of missing out) merkbaar, na een dramatisch eerste halfjaar.

De inflatie in de Verenigde Staten lijkt intussen íéts af te koelen. Of de piek ook daadwerkelijk achter de rug is, zal moeten blijken. Maar het geeft sommige beleggers hoop dat het rentespook snel terug de fles in kan. Toch lijkt deze verwachting wel erg opportunistisch, want ondanks het sterke sentiment bij aandelen, is het beeld bij obligaties en grondstoffen toch wat genuanceerder. Dat is ook vooralsnog de boodschap van beleidsmakers.

Dat doet de vraag rijzen: is het aandelenherstel niet wat té enthousiast en zijn de beren op de markt niet te vroeg begonnen aan hun winterslaap?

Heeft de inflatie gepiekt?

Wij hebben al enige tijd geleden aangegeven dat de onderbouwing voor een verder stijgende inflatie al een tijdje verzwakt. Dit heeft alles te maken met de snel verslechterende economische data (op de werkgelegenheid na dan) en de daarbij behorende afname van de vraag naar grondstoffen.

Ook zullen binnenkort de basiseffecten ervoor zorgen dat de extreme cijfers zullen afvlakken. Er zit namelijk een vertraging van ongeveer twee maanden tussen de ontwikkeling van grondstoffenprijzen aan de ene kant en de inflatiemeting aan de andere kant.

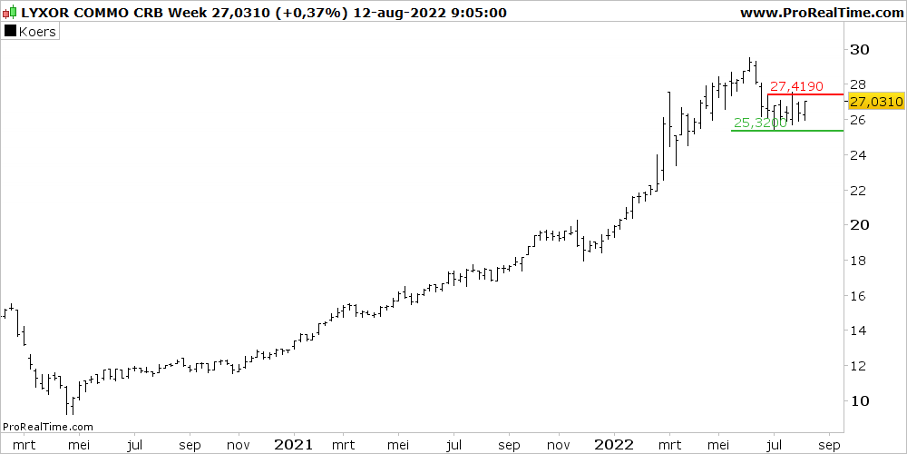

De onderstaande weekgrafiek van de CRB-index, die een breed mandje van grondstoffen volgt, laat zien dat na twee jaren van stijging, afgelopen juni er eindelijk wat lucht kwam. Dit zagen we terug in het meest recente inflatiecijfer.

Vele grondstofprijzen hebben dan ook een aanzienlijke terugval laten zien. Toch zakt deze index nog niet flink weg. Dit is vooral te danken aan de energieprijzen, die behoorlijk zwaar in de CRB-index wegen. Gas en vooral elektriciteit zijn nog altijd erg duur. Dat komt door capaciteitsproblemen vanwege het gebrek aan investeringen in de markt en de bekende geopolitieke spanningen.

Sterker nog: de Europese stroomprijzen stegen afgelopen week naar nieuwe records als gevolg van de heersende hittegolf. De stijgingen zijn vooral te danken aan de krappe markt voor aardgas, wat weer wordt gebruikt om energiecentrales van brandstof te voorzien.

Op het moment van schrijven zien we in Europa dat belangrijke waterwegen dreigen op te drogen. Deze worden gebruikt om waterkracht op te wekken, kerncentrales te koelen en energieproducten te verschepen. In Frankrijk is het extra benard, aangezien meer dan de helft van zijn nucleaire capaciteit 'offline' is voor onderhoud.

Al met al zijn we dus nog niet van het energieprobleem af, met name in Europa. De grote onzekerheden en risico’s die hieruit voortvloeien maken het uitermate lastig om te voorspellen wat de inflatie gaat doen. Voor nu is de verwachte afkoeling er. Echter, een structurele daling van de prijzen is nog ver weg.

Rentemarkt tussen wal en schip

Dat zien we ook terug in de rentemarkten. Deze zijn na de stevige daling tussen medio juni en juli minder negatief gefocust. Een verlies van neerwaarts momentum dus.

In de VS doet de Fed zijn best om aan te geven dat het nog te vroeg is om te stoppen met renteverhogingen, terwijl beleggers meer en meer erop rekenen dat we dit jaar een piek in de rente zullen zien. Dat resulteert nu al een geruime tijd in een omgekeerde rentecurve, wat mogelijk weer een zwaardere economische terugval signaleert.

Onderstaand zie je de vaker gebruikte daggrafiek van de Amerikaanse 10-jaars staatsobligaties, waar nog steeds een mogelijke bodemvorming te zien is.

Tijdens het bezoek van de Amerikaanse politicus Nancy Pelosi aan Taiwan (rode pijl) dreigde de obligatiemarkt zelfs de belangrijke neklijn rond de 121 punten te breken. Toen de volgende dag bleek dat er geen escalatie volgde, koelde de markt weer wat af. De vocale interventies van de Amerikaanse beleidsmakers versterkten het effect.

Daarmee is een versnelde stijging van de schuldpapieren, en daarmee een versnelde daling van de rente, voor nu een halt toegeroepen.

Al met al zit de 10-jaars obligatie gevangen tussen de rode lijn en groene lijn en is een 'break' nodig voor de volgende significante beweging. Onder de groene is er geen trendmatige stijging meer over doordat er geen hogere bodem gemaakt is. Boven de rode is de hogere bodem daar en is het weer tijd voor een nieuwe hogere top.

Wij houden er rekening mee dat in september de Fed opnieuw de rente zal verhogen en dat de markt daar nu op voorsorteert. Er wordt momenteel met een kans van zo'n 70 procent op een verhoging van 50 basispunten gerekend. Uiteraard kan de verwachting de komende tijd nog wijzigen.

'Make or break' voor de Nasdaq

Gezien onze verwachting van een afkoelende inflatie en rentemarkt hebben wij de laatste weken constant de Nasdaq 100-index vanuit technische optiek geanalyseerd. Dit omdat deze technologie gerelateerde index relatief het meest profiteert van lagere rentes. Het omgekeerde geldt ook, zoals we de eerste 6 maanden van dit jaar zagen.

In de onderstaande daggrafiek van deze index zien we de imposante stijging van de bodems in juni naar inmiddels de bovenkant van de dalende trend. Afgelopen week is met het bereiken van ons koersdoel zelfs de dalende lijn van 13.000 punten doorbroken. Maar liggen er hiermee ook gelijk verdere stijgingen in het verschiet?

Nee, niet direct. Want net als bij de inflatie en de rente geldt ook hier dat het afwenden van een verdere daling niet direct een opwaartse trend signaleert. Daar is tijd en, niet in de minste plaats, absorptievermogen voor nodig.

De Nasdaq-index is nu aangekomen in een zone van weerstanden die zich in eerste instantie aandient zo vlak onder de 14.000 punten. Het is nu tijd om even tot rust te komen en het gewonnen terrein als normaal te gaan beschouwen. Enige bezinning is dus op zijn plaats, waarna, als we de komende weken geen negatieve verwachtingen ontwikkelen, we een stap verder kunnen zetten in noordwaartse richting aan het einde van de zomer. Dat heeft dus alles te maken met de bereidheid om risico’s te blijven lopen en daarnaast hoop te houden op een betere nazomer.

Het beeld van de inflatie en de renteverwachtingen zijn daarbij bepalend. Vinden daar negatieve ontwikkelingen plaats, dan houden aandelen het ook niet droog.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.