Het gros van de Nederlandse werknemers is aangesloten bij een pensioenfonds dat een aanvulling biedt op de AOW-uitkering van de staat. Maar de zekerheid van uitkeringen van pensioenfondsen staat onder druk.

Daarnaast is er de groeiende groep van zelfstandigen die zelf voor z’n pensioen moet zorgen. Hiervoor geldt: hoe vroeger je begint met het opbouwen van een spaarpot voor later, hoe meer je kunt profiteren van beleggingsrendementen op de lange termijn.

Hoe zit dat bijvoorbeeld als je jezelf later een maandelijks uitkering van 1.000 euro wil doen?

Bovenop de huidige AOW-uitkering van 787 euro per maand voor partners heb je met 1.000 euro erbij een redelijk basisinkomen voor de oude dag. Zeker als bijvoorbeeld je hypotheek is afbetaald en je woninglasten laag zijn.

Zelf vermogen opbouwen voor later kan via speciale fiscale regelingen, zoals banksparen. Daarbij bouw je belastingvrij vermogen op. Maar dit moet je aan het eind van de rit wel verplicht in een uitkeringsproduct stoppen dat het geld in termijnen beschikbaar maakt.

Je kunt het geld niet vrij besteden en bent voor de hoogte van de uitkering afhankelijk van de rentestand op het moment dat het vermogen beschikbaar komt.

Lees ook: fiscale jaarruimte: hoe de Belastingdienst een deel van je pensioen betaalt

Je kunt ook voor jezelf vermogen opbouwen door te beleggen, waarbij dit vermogen wel onder de vermogensbelasting in box 3 valt. Dit drukt het beleggingsrendement, maar je hebt aan het eind van de rit de vrije beschikking over je geld.

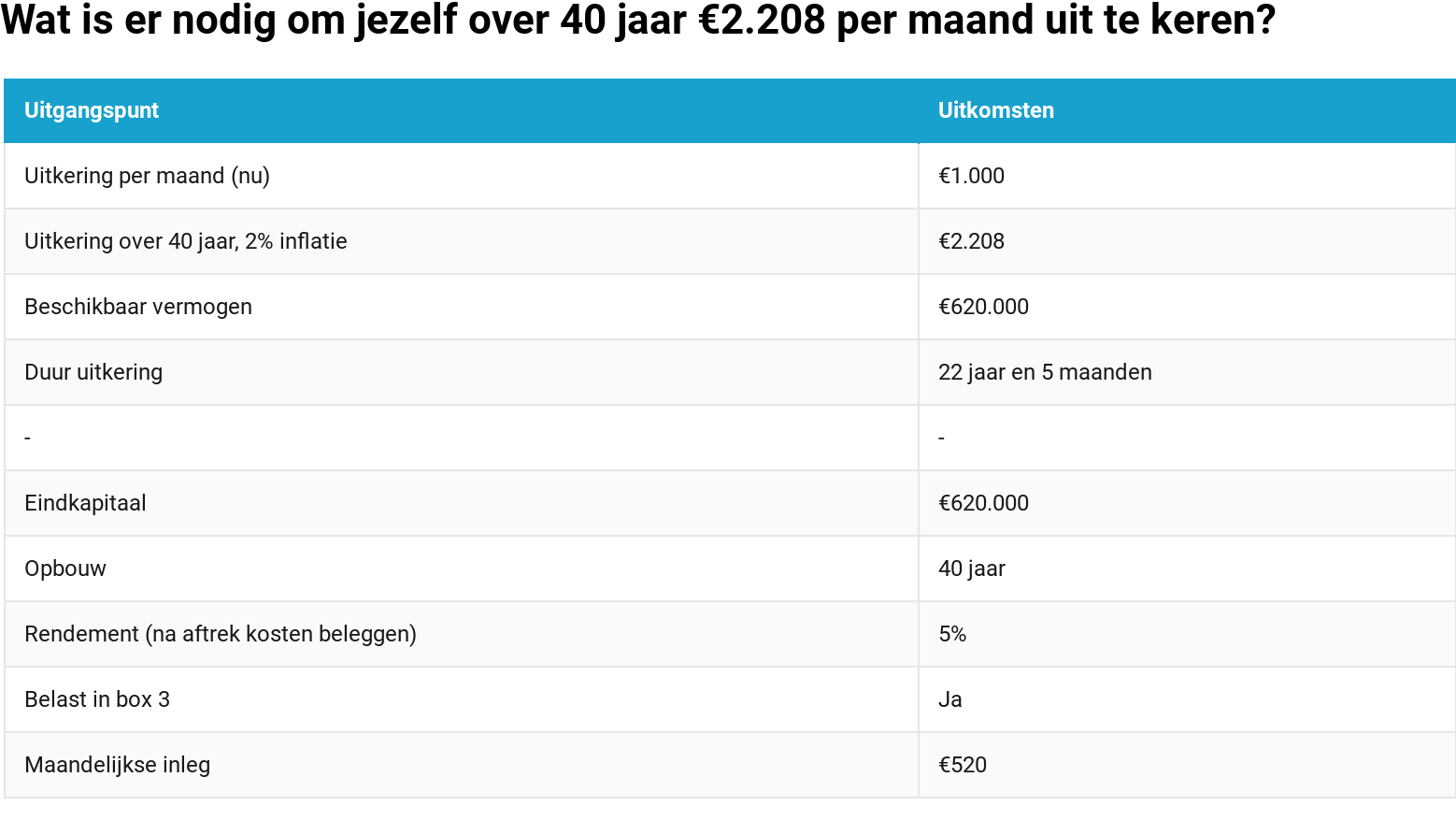

In onderstaand voorbeeld gaan we uit van een belegging die fiscaal onder box 3 valt. Daarbij doen we de volgende aannames.

Jezelf een extra uitkering voor later bezorgen

Als je jezelf 1.000 euro per maand wil uitkeren, moet je bedenken dat de koopkracht van geld afneemt door de inflatie: prijzen van goederen en diensten stijgen in de loop van de tijd.

Een twintiger die over 40 jaar naar een maandelijks uitkering streeft met dezelfde koopkracht als 1.000 euro nu, komt bij een inflatie van 2 procent per jaar uit op 2.208 euro. Dus tegen de tijd dat je met pensioen gaat heb je dan ruim het dubbele nodig om een gelijke koopkracht te houden.

Ander belangrijk punt: over 40 jaar is de gemiddelde resterende levensverwachting van een 65-jarige volgens het Centraal Bureau voor de Statistiek 24,5. Dus gemiddeld worden we dan 89,5 jaar oud.

De pensioenleeftijd ligt over 40 jaar waarschijnlijk op 67 jaar of hoger ligt. In dit voorbeeld gaan we uit van een maandelijkse uitkering van 2.208 euro gedurende 22,5 jaar vanaf je 67e, zodat je precies de 89,5 jaar kunt halen.

Nog een paar andere aannames: in 40 jaar beleg je tegen een gemiddeld rendement van 5 procent per jaar, na aftrek van de beleggingskosten. Je betaalt dus belasting in box 3.

Hoeveel moet je per maand inleggen om tot de uitkering van 2.208 euro per maand te komen? En welk vermogen moet je dan op je 67e hebben? Via de site berekenhet.nl hebben we dat becijferd.

De resultaten staan in de tabel hieronder:

Het resultaat: je moet 40 jaar lang 520 euro per maand inleggen om 620.000 euro vermogen op te bouwen. Dat geld soupeer je dan in 22 jaar en 5 maanden weer op met de maandelijkse uitkering van 2.208 euro. Daarbij stijgt de uitkering jaarlijks met 2 procent en ga je uit van een rendement op het vermogen van 2 procent per jaar in de uitkeringsperiode.

Zo bezien is jezelf extra inkomen voor later bezorgen dus niet onhaalbaar. Je moet wel een redelijke baan hebben en een paar honderd euro per maand opzij kunnen zetten.

En het belangrijkste: vroeg beginnen. Want alleen dan doet het rente-op-rente-effect van investeren op de lange termijn zijn werk.

Lees meer over beleggen en sparen:

- Een vroege pensionado die 100 miljonairs interviewde, vroeg wat hun grootste financiële fout was – en ze zeiden allemaal ongeveer hetzelfde

- Periodiek beleggen versus een groter bedrag in 1 keer storten: wat levert het meeste op?

- Huis kopen om te verhuren? Dit moet je weten over de huisjesmelkerhypotheek