- Aandelenmarkten doen het iets rustiger aan, na de extreem sterke start van dit jaar.

- In de VS is de dalende trend nu ook voor de brede S&P 500-index doorbroken, maar de fundamenten van de nieuwjaarsrally ogen broos.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken de belangrijkste ontwikkelingen op de financiële markten.

ANALYSE – Aandelenmarkten zijn deze week wat op adem gekomen, na een fanatische start van het nieuwe jaar. Een groot gedeelte van de koersstijgingen is te danken aan de hoop dat centrale banken binnenkort klaar zijn met het verhogen van de rente. Nu we de piek van inflatie achter de rug hebben, kunnen beleidsrentes later dit jaar wellicht zelfs omlaag, zo is de gedachte.

Echter, in de afgelopen twee weken is de boodschap van centrale banken in de VS en Europa niet wezenlijk veranderd. De inflatie daalt dan wel, maar is nog te hoog. Er komen daarom meer renteverhogingen aan en een renteverlaging staat dit jaar niet op de agenda.

Financiële markten negeerden deze boodschap aanvankelijk en in de VS ging de marktconsensus uit van een renteverlaging dit jaar. Maar deze week lijkt de boodschap van de Federal Reserve wat meer door te sijpelen.

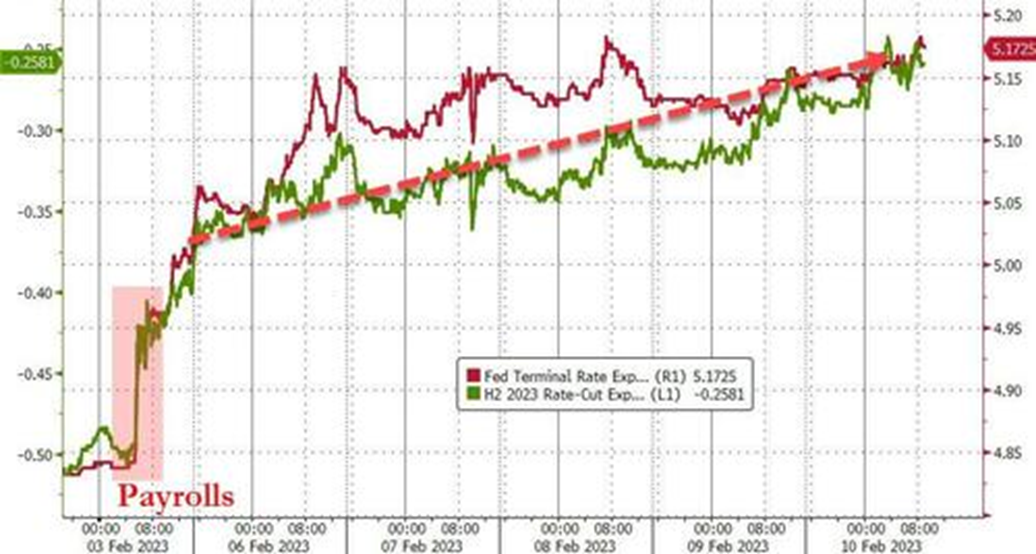

Je ziet in de onderstaande grafiek de marktverwachting omtrent het piekniveau van de Amerikaanse beleidsrente in 2023 weerspiegeld in de rode lijn. Sinds vorige week zijn de verwachtingen gestegen, na de publicatie van zeer sterke Amerikaanse werkgelegenheidscijfers.

De robuuste Amerikaanse arbeidsmarkt maakt het risico op loonstijgingen die de inflatie voeden groter. Dat biedt weinig ruimte voor de Federal Reserve om op korte termijn al te stoppen met renteverhogingen die de inflatie moeten beteugelen.

De verwachting is nu dat het hoogste punt van de beleidsrente (rode lijn) grofweg op de 5,15 procent zal liggen. Tegelijk houden financiële markten er rekening mee dat er dit jaar een renteverlaging van zo'n 0,25 procentpunt aankomt (groene lijn in de grafiek).

Nu kunnen wij ons goed vinden in een piek van de beleidsrente van de Federal Reserve van net boven de 5 procent, maar een renteverlaging dit jaar lijkt ons nog te veel van het goede.

Fundament voor aandelenmarkt is erg broos

De oplopende renteverwachtingen zorgden er deels voor dat aandelen niet meer zo uitbundige doorstijgen en een beetje bezinning op de aandelenmarkt is dan ook niet vreemd.

De inflatie in de VS is weliswaar al zo’n zes maanden aan het dalen, maar noteert nog steeds boven de 6 procent. Komende week wordt het Amerikaanse inflatiecijfers voor januari gepubliceerd en we houden er rekening mee dat de prijsstijgingen toch hardnekkiger uitvallen dan verwacht.

Het duurt in ieder geval nog wel even voordat we weer structureel bij het doel van de 2 procent inflatie uitkomen. De sterke werkgelegenheidscijfers in de VS en geopolitieke spanningen die de prijzen van verschillende grondstoffen hoog houden, helpen niet mee om de inflatie te drukken. Zeker als je wat verder terugkijkt dan alleen het afgelopen jaar.

Afgezien van de sterke arbeidsmarkt zijn er bovendien geen signalen dat we aan het begin staan van een periode van economische expansie. Voor beleggers is hierbij van belang dat er geen scenario zichtbaar is waarbij de bedrijfswinsten gaan stijgen.

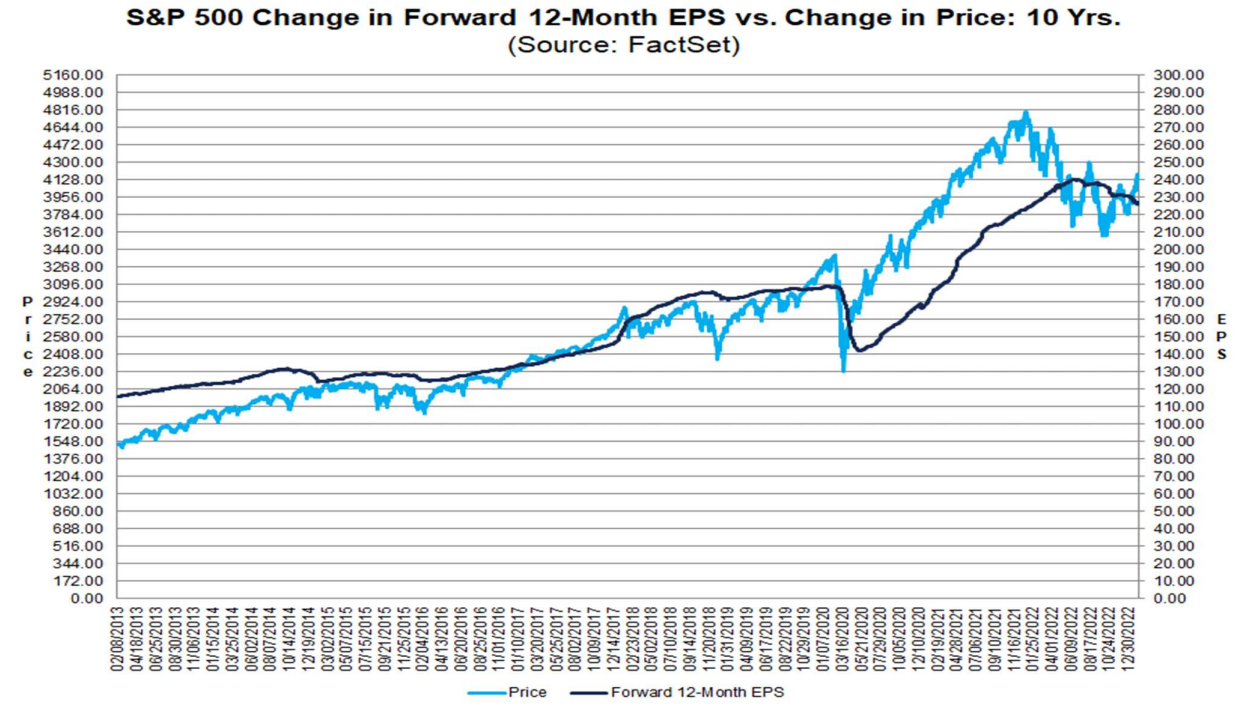

Uit data van onderzoeksbureau Factset blijkt dat winsten van de bedrijven uit de S&P 500-index in het slotkwartaal van 2022 per saldo zo'n 5 procent zijn gedaald en voor 2023 worden de verwachtingen verder neerwaarts bijgesteld.

In de grafiek hieronder toont de donkerblauwe lijn de ontwikkeling van de verwachte winst per aandeel voor de komende 12 maanden en de lichtblauwe lijn de koers van de S&P 500.

Kortom, in de VS is de beleidsrente van de centrale bank afgelopen jaar fors gestegen en gaat deze nog wat verder omhoog, consumenten hebben nog altijd last van de hoge prijzen en bedrijven zien dat de winstgevendheid onder druk staat.

Al met al weinig reden om fundamenteel weer enthousiast te worden over aandelen. Door de koersstijgingen van dit jaar is de waardering van aandelen bovendien opgelopen en zijn aandelen allesbehalve goedkoop. Er zijn individuele uitzonderingen, maar voor de gehele markt oogt het fundament erg broos.

In de grafiek hieronder weerspiegelt de groene lijn de koers-winstverhouding van de S&P 500, die is gestegen naar 19,5. De rode lijn geeft de 10-jaars obligatierente weer met een omgekeerde verticale as. De dalende rode lijn wijst dus op een stijgende rente.

Normaal gesproken loopt de waardering van aandelen op als de rente daalt, en lopen de lijnen in deze grafiek dus met elkaar in de pas. Maar dat is nu niet het geval: de waarderingen stijgen, terwijl de rente eveneens stijgt.

Je zou dus verwachten dat de waardering van aandelen moet gaan dalen, of dat de rente moet terugzakken.

Wat zeggen de grafieken? Dalende trend bij obligaties, neutraal beeld bij aandelen

Het technische beeld in de VS is dan ook niet eenduidig. De rente- en aandelenmarkten divergeren al een tijdje.

De onderstaande grafiek toont de koers van de 10-jarige staatsobligatie in de VS, die tegengesteld aan de rente beweegt. De koers bevindt zich nog steeds in een dalende trend. Dit betekent dat er opwaartse druk op de rente is, aangezien de koers en de rente tegengesteld bewegen.

De koers van de 10-jaars lening heeft recentelijk opnieuw zijn hoofd gestoten bij de dalende trendlijn. Dicht in de buurt van de dalende trendlijn loopt ook het 200-daags koersgemiddelde (rode lijn in de grafiek) en deze combinatie fungeert daarom als stevige weerstandszone. Zolang we daar onder blijven houden wij rekening met het aanhouden van de dalende obligatiekoersen en daarmee een hernieuwde stijging van de 10-jaars rente.

De aandelenmarkten zijn recentelijk wel in staat gebleken om de dalende trendlijn te doorbreken en ook boven het 200-daags voortschrijdend koersgemiddelde te komen. De onderstaande grafiek van de S&P 500-index signaleert nu een meer neutraal beeld voor de korte termijn.

Voor de aandelenmarkt lijkt een lakmoesproef aanstaande, waarbij het belangrijk is dat de S&P 500-index ergens boven de 3.800 punten een hogere bodem weet te realiseren. Zo niet dan wordt de positieve ontwikkeling op de korte termijn toch weer geneutraliseerd.

Komende week loopt het seizoen voor de bedrijfscijfers ten einde en gaat de aandacht vooral uit naar de detailhandelsverkopen en de inflatie in de VS. Daarbij heeft de aandelenmarkt behoefte aan meer positieve impulsen dan alleen de hoop dat centrale banken het rustiger aan gaan doen met renteverhogingen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.

.