De goede, oude bank. We kunnen dankzij dit instituut lenen, betalen en beleggen. Bovendien zorgen banken dat er überhaupt geld in omloop is. Vier essentiële bestaansredenen van de bank. Maar voor hoelang nog?

Sinds een aantal jaar hebben investeerders hun mond vol over de term ‘fintech’. Anders gezegd: startende bedrijven die financiële technologie aanbieden. Deze startups hebben vaak niet de ambitie om een geheel, nieuwe bank te worden maar concurreren met één onderdeel met de bank.

Zo bindt Paypal de strijd aan met de betaalfunctie van een bank, is beleggingsapp Bux een concurrent op het gebied van beleggen en zorgt crowdfundplatform Funding Circle ervoor dat een mkb’er voor financiering niet meer langs de bank hoeft.

Investeerders zien mogelijkheden in deze jonge bedrijven die concurreren met de grote banken. Vorig jaar staken venturecapitalfondsen wereldwijd 13,8 miljard dollar in fintech-startups, zo blijkt uit gegevens van KPMG.

Ook banken zelf zien het gevaar. De opkomst van techbedrijven in de financiële sector is voor een groot deel de reden ING, Rabobank en ABN AMRO stevige bezuinigingsoperaties doorvoeren, ondanks dat deze banken miljarden winst maken.

In het kader van “meer digitalisering” gaf ABN AMRO deze week aan om nog eens 1.500 extra mensen op straat te zetten. Banken proberen fintechbedrijven de baas blijven.

Hieronder vier essentiële diensten van fintechbedrijven die knabbelen aan het bestaansrecht van de banken.

1. Robo-advisory

Banken concurreren al een tijdje met online aanbieders van beleggersrekeningen, zoals Lynx, De Giro en Today’s Brokers. Dat is nog niet de echte bedreiging op dit vlak. Financiële instellingen verdienen nog veel geld aan vermogensbeheer, waarbij de klant de beleggingskeuzes aan een professional van de bank overlaat.

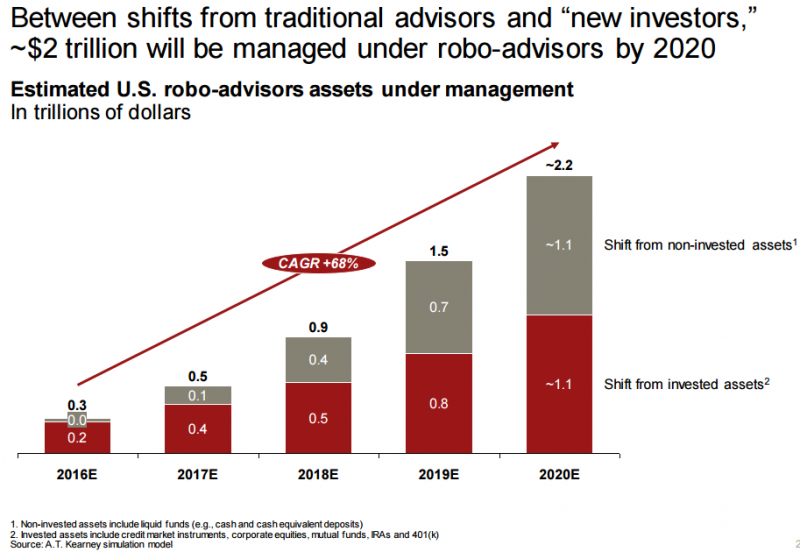

Keuzes maken op basis van een grote hoeveelheid gegevens, dat is in essentie wat beleggen is. En dat klinkt als iets dat computers beter kunnen dan mensen. Consultantsbureau AT Kearny voorspelt dat robo-adviseurs in 2020 maar liefst 2,2 biljoen dollar aan vermogen beheren tegenover 300 miljard dollar in 2016.

Bekende voorbeelden van robo-adviseurs zijn Betterment, Wealthfront en FutureAdvisor. Die laatste heeft 600 miljoen onder beheer.

2. Online betalingen

Banken zijn met de komst van het internet het monopolie op het doen van girale geldtransacties kwijtgeraakt. Wie weleens iets bij een buitenlandse webshop heeft gekocht, weet dat een Paypal-account handig is.

Bedrijven als Paypal en het Nederlandse Adyen maken het makkelijker om online te laten betalen. En in sommige gevallen ook goedkoper. De startup NBWM claimt dat het 90 procent goedkoper is dan de andere grootbanken als het gaat om zakelijke betalingen naar het buitenland.

Inmiddels zijn ook Google, Apple en Facebook in de onlinepaymentswereld gestapt. Het is goed mogelijk dat bedrijven en burgers straks hun betalingen doen via een van deze bedrijven en een bank niet meer nodig hebben.

3. Digitale munten

Digitale munten, waarvan Bitcoin de bekendste is, kunnen reguliere valuta – euro’s, dollars of dalasi’s – passeren. Er zijn al winkels waarmee mensen met Bitcoins kunnen betalen. Volgens Coinmap.org bijvoorbeeld op 34 locaties in Amsterdam.

Daarnaast neemt de Zweedse centrale bank in de komende twee jaar een besluit over de invoering een officiële digitale munt, ekrona (e-kroon, naar het Nederlands vertaald).

Om deze digitale munten online te bewaren is geen bankrekening van een traditionele bank nodig. Het zou de bewaarfunctie van banken overbodig kunnen maken.

Op dit moment creëren banken regulier geld uit het niets wanneer zij een krediet verstrekken aan een partij. Dat alleenrecht hebben zij op dit moment. Maar Bitcoins worden 'gemijnd'. De creatie gaat via rekenkracht van computers.

De ruggengraat van de bitcoin is de zogenoemde ‘blockchain’, een openbaar en decentraal register waarin alle transacties staan die ooit zijn gedaan. Deze technologie maakt het mogelijk om zonder tussenkomst van een derde partij een betrouwbare transactie uit te voeren.

Door de sterke beweeglijkheid van de waarde van deze munten, is het nog geen ideaal betaalmiddel. Op dit moment worden digitale munten als Bitcoin daarom vooral nog gebruikt als experiment of als belegging. Het is echter mogelijk dat, als deze digitale munten een regulier betaalmiddel worden, banken hun alleenrecht op de schepping van 'geld' verliezen.

4. Alternatieve financiering

In Nederland leenden partijen het afgelopen jaar 92 miljoen euro via crowdfundingplatforms. Dat is nihil in vergelijking met de miljarden die burgers en ondernemers jaarlijks via gewone bankleningen ophalen, maar de potentie is er.

Bij crowdfunding leggen verschillende partijen - al dan niet in ruil voor een rentevergoeding - geld in om een onderneming of project te financieren.

De tussenpartij controleert op basis van big data, algoritmes en interne checks hoe kredietwaardig een kredietnemer is en wat de rentevoet moet zijn. Als geldschieters vertrouwen krijgen in deze platforms, en hun kredietbeoordeling, is dit een veel goedkopere manier om vraag- en aanbod van geld bij elkaar te brengen dan hoe de bank het nu doet.

Platforms als Funding Circle en Symbid zijn partijen die hier een serieuze business in aan het opbouwen zijn. Vooral mkb'ers vinden op deze manier een alternatief voor bankfinanciering, maar het is technisch zeker ook mogelijk dat er in toekomst hypotheken op deze manier verstrekt worden. Er is al een startup die een stukje hypotheek financiert via de 'crowd'.

Meer fintech

Als fintechbedrijven hun waarde bewijzen, is het nog niet gezegd dat banken daarmee geheel zouden verdwijnen. Financiële instellingen hebben miljarden aan cash en kapselen beloftevolle fintechbedrijven in via incubatorprogramma's, overnames en samenwerkingen. Ook zijn er veel fintechbedrijven die juist vóór de bank werken in plaats van ermee te concurreren.

Banken zullen wel sowieso meer op fintechbedrijven gaan lijken, onder druk van digitalisering en automatisering. De bank zoals we die nu kennen zal daarom waarschijnlijk over enkele decennia niet meer bestaan.