ANALYSE – In de Verenigde Staten is er in de aanloop naar de presidentsverkiezingen van 2020 het nodige te doen om een nogal buitenissige economische theorie: Modern Monetary Theory (MMT)

Vooral politici aan de linkerkant van het Amerikaanse politieke spectrum zijn hiervan gecharmeerd. De Democratische politica Alexandria Ocasio-Cortez heeft Modern Monetary Theory bijvoorbeeld omarmd. In een interview met Business Insider zei ze dat deze theorie “een belangrijk onderdeel van het debat” moet zijn.

MMT staat ver buiten de gebruikelijke manier van economisch denken. Hieronder kun je lezen wat MMT precies is en waarom het voor sommigen aantrekkelijk oogt.

Geld bijdrukken: goed of slecht

De meeste economen gaan mee met de gangbare economische theorie dat geldschepping door de overheid om de problemen van een land op te lossen, geen goed idee is.

MMT stelt daarentegen dat geldschepping een nuttig beleidsinstrument zou moeten zijn, en dat het niet automatisch leidt tot een devaluatie van de munt, hoge inflatie of economische chaos.

MMT redeneert als volgt: vanwege de druk op de overheid om haar uitgaven te beperken om het 'huishoudboekje' op orde te krijgen, blijven we voortmodderen met een slecht presterende economie. Dat zorgt voor werkloosheid en misgelopen kansen. Die negatieve spiraal moet doorbroken worden en daarbij kan geldschepping nuttig zijn.

Om hier meer van te begrijpen is het goed om te beginnen met uitspraken van twee voormalige voorzitters van de Amerikaanse centrale bank: Alan Greenspan en Ben Bernanke.

Alan Greenspan: "Niets weerhoudt de overheid ervan om zoveel geld als ze nodig heeft te drukken"

Alan Greenspan, voormalig voorzitter van de Amerikaanse centrale bank, zei in 2005 op een hoorzitting dat Amerikaanse burgers zich geen zorgen hoefde te maken over hun pensioenuitkeringen, als ze de pensioengerechtigde leeftijd hadden bereikt:

"Ik denk niet dat pensioenuitkeringen in een omslagstelsel onzeker zijn. Dat wil zeggen dat niets de federale overheid ervan weerhoudt om zoveel geld te drukken als ze nodig heeft."

Bij een omslagstelsel betalen de huidige werkenden belasting, waarmee de uitkeringen van de huidige gepensioneerden worden betaald. Dat gebeurt in Nederland bijvoorbeeld met de AOW-uitkering.

Greenspan legde hij uit dat het echte probleem is of er wel genoeg goederen zijn om aan de vraag ernaar te voldoen, als extra geld dat de overheid bijdrukt, wordt uitgegeven. Hier kan je een video van zijn uitspraak bekijken.

Ben Bernanke: "Geld uitlenen aan banken betekent gewoon dat we in de computer een bedrag op hun rekening bijschrijven. Dit lijkt dus meer op het drukken van geld."

Een paar jaar later werd Ben Bernanke, ook een voormalig voorzitter van de Federal Reserve (Fed), geïnterviewd door tv-zender CBS voor het programma 60 Minutes. Dat ging over de redding van banken tijdens de financiële crisis van 2008, waarmee ruim 1.000 miljard dollar was gemoeid. Bernanke werd gevraagd of die 1.000 miljard dollar werd opgehoest met belastinggeld. Hij zei van niet:

"Het is geen belastinggeld. Banken hebben rekeningen bij de Fed, net zoals jij een rekening hebt bij een commerciële bank. Dus geld uitlenen aan banken betekent gewoon dat we in de computer een bedrag op hun rekening bijschrijven. Dit lijkt dus meer op het drukken van geld."

"Jullie hebben geld gedrukt?", was de reactie van interviewer Scott Pelley.

"In feite wel. En we moesten dat wel doen, want onze economie is zeer zwak en de inflatie is zeer laag," aldus Bernanke.

In deze video kan je de uitspraak van Bernanke beluisteren. De belangrijke passage begint op de achtste minuut.

Waarom was er geen inflatie nadat Ben Bernanke 1 biljoen dollar had gedrukt tijdens de financiële crisis?

De verklaringen van Greenspan en Bernanke - geldschepping uit het niets is in beginsel niet gevaarlijk en kan zelfs goed zijn - raken de kern van Modern Monetary Theory (MMT).

In het traditionele denken beschouwen economen deze manier van geldschepping of 'geld drukken' als inherent slecht. "Probeer nooit excessief veel geld te drukken!", wordt jonge economen ingeprent. Dat leidt immers automatisch tot stijgende prijzen van goederen en diensten, ofwel inflatie.

Maar als geld drukken uit het niets tot inflatie leidt, waarom was er dan nauwelijks inflatie nadat Ben Bernanke 1 biljoen dollar uit de hoed toverde om banken van de ondergang te redden?

MMT-aanhangers redeneren dat geldschepping zelf niet de oorzaak van inflatie is. Het gaat om iets anders.

Geld bijdrukken, maar te weinig produceren

In het basisvak macro-economie leert iedere student hoe de Duitse overheid tijdens de Weimar Republiek, die volgde op de nederlaag van de Eerste Wereldoorlog, de geldpersen liet draaien om haar rekeningen te betalen. Hyperinflatie was het gevolg en burgers hadden kruiwagens met geld nodig om een brood te kopen.

Iets korter geleden drukte het regime van Robert Mugabe steeds meer Zimbabwaanse dollars in reactie op de ineenstorting van de economie eind jaren negentig. De inflatie was zo hoog dat de regering zelfs een briefje van 100 biljoen Zimbabwaanse dollar uit gaf.

Wat ging hier mis?

President Mugabe joeg blanke boeren van hun land en gaf de grond aan soldaten die hem hadden geholpen in de onafhankelijkheidsstrijd tegen Groot-Brittannië.

Het probleem was dat deze soldaten geen verstand hadden van landbouw. Zo veranderde Zimbabwe binnen een tijdsbestek van enkele maanden van een netto-voedselexporteur in een land dat zichzelf niet meer kon voeden.

Landbouw was de ruggengraat van de economie, maar Mugabe "vernietigde in een zeer kort tijdsbestek zo'n 60 procent van de productiecapaciteit," aldus Bill Mitchell, hoogleraar economie aan de University of Newcastle in Australië en aanhanger van MMT.

"Het spreekt vanzelf dat als je geld blijft uitgeven, terwijl je niet de goederen produceert om aan die vraag te voldoen, inflatie het gevolg is. En als je daar langer mee doorgaat krijg je zelfs hyperinflatie," legt Mitchell uit.

In de Weimar Republiek deed zich een vergelijkbare, maar meer gecompliceerde situatie voor. De Eerste Wereldoorlog had de productiecapaciteit van Duitsland aangetast. Maar de Geallieerden eisten herstelbetalingen die de verdiencapaciteit van de Duitse economie te boven gingen. Daarom drukte de overheid geld bij. Het aanbod van goederen kon niet aan de ruime vraag voldoen, en hyperinflatie was het resultaat.

Moraal van het verhaal: een gebrek aan goederen - of arbeidskrachten, of productiecapaciteit - in verhouding tot de geldhoeveelheid zorgt voor inflatie, aldus de redenering van MMT. Belangrijk is dus dat als er geld wordt bijgedrukt, hoe dat wordt ingezet. Als geld simpelweg in omloop wordt gebracht kan het inflatie veroorzaken, maar dat ligt anders als de overheid extra geld inzet om meer werkgelegenheid te scheppen.

Waarom het geld dan niet aan het werk zetten?

Toen de kredietcrisis van 2008 uitbrak, hebben westerse centrale banken duizenden miljarden in het financiële systeem gepompt. Toch is de inflatie opvallend laag gebleven.

Al het extra geld van de centrale banken zoals de Fed en de ECB is kennelijk goed gebruikt, waardoor de recessie in de daljaren iets is verzacht.

Er zijn nog steeds mensen zonder baan en er is nog veel onbenutte capaciteit in de Verenigde Staten en Europa. En zolang dit het geval is, is het niet waarschijnlijk dat inflatie sterk zal toenemen. Voor MMT-aanhangers roept dat een vraag op.

Waarom verhoogt de overheid haar uitgaven niet totdat er geen werkloosheid meer is?

Een land kan bijvoorbeeld investeren in gratis universitair onderwijs, een energienetwerk voor duurzame energie, nieuwe ziekenhuizen of infrastructuurprojecten.

De overheid kan met geld strooien totdat er geen mensen of materialen meer zijn om de klus te klaren. Pas als het arbeidsaanbod begint de knellen, zal de overheid de lonen gaan opdrijven, aldus de redenering van MMT.

Dit is precies wat MMT voorschrijft aan de overheid: pomp geld in de economie, zodat bedrijven worden aangezet om meer mensen aan te nemen en consumenten gestimuleerd worden om meer te besteden.

"Werkloosheid is een duidelijk bewijs dat de netto overheidsbestedingen tekort schieten om de economie naar volledige werkgelegenheid te sturen," schrijft Phil Armstrong van York College in 2015. "[De overheid] moet haar positie als monopolist in het drukken van geld gebruiken om volledige werkgelegenheid te creëren."

Baangarantie voor iedereen!

Aanhangers van MMT steunen het idee van door de overheid gefinancierde 'baangaranties', als de private sector niet kan zorgen voor volledige werkgelegenheid. Op die manier creëert de overheid banen voor iedereen die een baan wil of nodig heeft. Zo'n programma wordt dan beëindigd op het moment dat de economie volledige werkgelegenheid bereikt.

Dit soort overheidsprogramma's kennen we uit het verleden. Een bekend voorbeeld is de New Deal van de Amerikaanse president Franklin Delano Roosevelt. Dit programma, dat in 1933 werd opgetuigd, voorzag werklozen van een inkomen en werk om scholen, ziekenhuizen, vliegvelden, wegen en bruggen te bouwen.

Geld uitgeven tot er volledig werkgelegenheid is

Traditionele economen denken dat het beleid van MMT-aanhangers wel degelijk tot extra inflatie leidt en marktverstorend werkt. Als de overheid doorgaat met geld drukken totdat ze alle werklozen aan werk heeft geholpen, zal in de private sector juist een tekort aan werknemers ontstaan. Dit zal een loongolf veroorzaken, omdat werknemers in de private sector door het tekort hogere looneisen zullen stellen.

MMT-aanhangers hebben hier een weerwoord op. Ten eerste kan de overheid banen creëren waar de private sector niet in voorziet. En daarnaast kan de overheid werknemers te werk stellen voor het minimum loon.

Als private werkgevers meer willen betalen om werknemers aan zich te binden, is dat juist iets goeds. En de overheid zal geen extra bestedingen meer doen, als alle werknemers terecht zijn gekomen in beter betalende banen in de private sector.

Hoewel het stereotype beeld is dat MMT vooral tot inflatoire bestedingen leidt, is de realiteit dat MMT-aanhangers inflatie serieus nemen. Bij volledige werkgelegenheid word de productiecapaciteit volledig benut, aldus MMT-aanhanger L. Randall Wray. Nog meer bestedingen zullen de inflatie aanwakkeren.

Bij volledige werkgelegenheid concurreert de overheid met de private sector om werknemers, zegt hij, en "als de private sector de middelen heeft, kan dit leiden tot een strijd om talent waarmee je de inflatie kan opdrijven. Je kan inflatie aanwakkeren en je zult de inflatie aanwakkeren als je volledige werkgelegenheid bereikt en de bestedingen verder verhoogt."

Met andere woorden: als er volledige werkgelegenheid is, leiden extra overheidsbestedingen wel degelijk tot hogere inflatie.

Waar dient belastingheffing toe?

MMT-aanhangers stellen ook voor om belastingheffing in te zetten als middel om de inflatie te drukken. Ofwel: als er te veel geld in de economie is, moet de overheid meer belasting heffen, waarmee het geldoverschot wordt afgeroomd.

Het idee om belastingheffing in te zetten tegen inflatie is één van de meest controversiële aspecten van MMT. Critici zijn zeer sceptisch. De overheid moet immers belastingen verhogen tijdens een periode van oplopende inflatie.

Ook wijzen critici erop dat aanpassing van de belastingtarieven doorgaans enige tijd vergt, terwijl inflatie snel de kop op kan steken.

Traditionele economen zien belasting als een middel voor de overheid om inkomsten te genereren. De belastingopbrengsten worden vervolgens gebruikt voor de zaken die de overheid moet uitvoeren: politie, brandweer, wegen, et cetera.

Dit concept stelt de overheid gelijk aan een huishouden: je kunt geen geld uitgeven, als er niet eerst geld binnenkomt. Extra uitgaven moeten worden gefinancierd met een lening.

MMT-aanhangers betogen dat deze vergelijking met een huishouden de wereld op z'n kop is: omdat de overheid eerst geld kan drukken om het daarna uit te geven, kan de overheid dit geld pas na uitgifte weer terughalen door belasting te heffen.

Tot de kern van MMT behoort het inzicht dat de overheid niet dezelfde belemmeringen heeft als een huishouden. Hiervoor zijn vier redenen:

1. De overheid kan haar eigen geld drukken en bepaalt de prijs waarvoor dat geld beschikbaar is in de markt. Alle schulden in haar eigen munt kunnen worden afbetaald door nieuw geld te drukken.

2. De overheid drukt geld met de bedoeling om het uit te geven. Geld scheppen en uitgeven zijn in het MMT-raamwerk eigenlijk hetzelfde.

3. De overheid heeft twee knoppen. De overheid kan zoveel geld scheppen als ze wil, en zij kan dat ook weer terugvorderen via belastingheffing, zodat de prijzen stabiel blijven. De overheid heeft dus twee knoppen om aan te draaien om de economie te sturen: belastingheffing en uitgaven.

4. De overheid hoeft haar boekhouding niet in balans te houden, zoals huishoudens dat wel moeten. De overheid drukt geld en geeft het uit, maar int het niet voor de volle 100 procent terug via de belastingen. Dat is de reden waarom de de overheid meestal een begrotingstekort heeft. Dat tekort is het verschil tussen al het geld dat de overheid heeft uitgegeven en de belastinginkomsten.

Een tekort betekent dat de private sector - jij en ik dus - het verschil in handen hebben. Dus als de overheid een tekort heeft is de keerzijde dat de private sector een overschot heeft. Net zo geldt dus dat als de overheid een overschot heeft, de private sector een tekort heeft. Dit laatste betekent dat de private sector moet lenen of interen op haar besparingen, omdat de totale afdrachten aan de overheid groter zijn dan wat de overheid uitgeeft.

Vanuit dit perspectief zijn tekorten van de overheid dus niet het probleem. Het is de oplossing.

Het alternatief is immers om de economie af te knijpen om de overheidsbegroting in balans te brengen. Dat heeft geen zin als de overheid op elk gewenst moment de mogelijkheid heeft om nieuw geld te drukken en het tekort te vullen. Daarvoor is geen belastingheffing nodig.

De nadruk op het beperken van tekorten heeft geen zin

De aversie tegen grote overheidstekorten kan schadelijk voor de economie zijn, in de optiek van MMT-aanhangers.

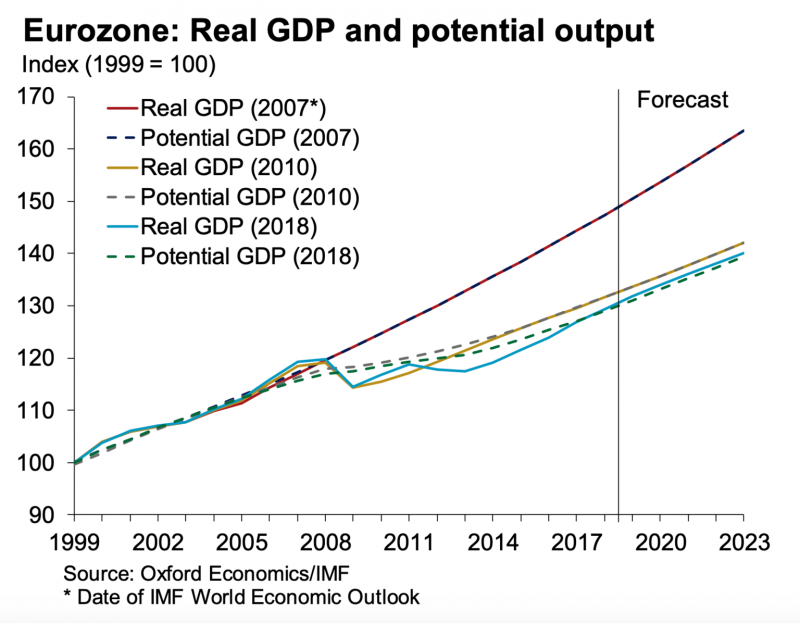

Het Stabiliteits- en Groei Pact van de Europese Unie verlangt dat lidstaten een begrotingstekort dat maximaal 3 procent van het nationaal inkomen bedraagt. De overheidsschuld mag niet hoger zijn dan 60 procent van het nationaal inkomen. MMT-aanhangers redeneren dat dit soort beperkingen Italië, Ierland, Griekenland en Spanje hebben belet met extra bestedingen het economisch herstel te stimuleren.

In een rapport over het eurogebied uit 2014 stelt het Internationaal Monetair Fonds (IMF) dat de bestedingsbeperkingen van de overheid publieke investeringen ontmoedigen en dat het herstel in de private sector "zwakker was dan in de meeste voorgaande recessies en financiële crisis."

Dit ziet MMT-aanhanger Bill Mitchell als aanvullend bewijs dat "beperkingen opleggen aan het begrotingstekort slecht is voor iedere sector in de economie."

Experts die redeneren vanuit het perspectief van MMT stellen dat deze voorbeelden aantonen wat de risico's zijn van conventioneel economisch beleid.

De afkeer van overheidstekorten leidt tot trage groei, toenemende ongelijkheid, hoge schulden en een doorlopend risico op een neergang van de economie.

En de obligatiemarkt dan?

Er is echter een zeer onzekere factor: de obligatie- en valutamarkt. Landen zijn geen economische eilanden. Hun economieën zijn verbonden via handelsstromen.

Zelfs als alles wat MMT voorstelt waar is en geldschepping en tekorten niet tot hoge inflatie leiden, dan is hoge inflatie alsnog een risico. Want buitenlandse investeerders kunnen van mening zijn dat door MMT de munt van het land waardeloos wordt, de overheid haar schulden niet meer kan betalen en de centrale bank failliet gaat.

Obligatie- en valutabeleggers gokken met aan- en verkopen van beleggingen van een land in feite op de gezondheid van nationale economieën.

Valutabeleggers kunnen besluiten dat zij niet langer de valuta willen van een land dat zijn schulden betaalt door meer geld te drukken. Net zo goed kunnen obligatiebeleggers beslissen om niet meer te investeren in de schuld van een land dat geen aanstalten maakt om haar overheidstekorten te beperken.

Kapitaalvlucht kan op de internationale financiële markten tot een forse waardedaling van de nationale munt leiden.

Een schrijnend voorbeeld hiervan is Turkije. De Turkse economie groeide tot vorig jaar met zo'n 7 procent en kwam vervolgens in zwaar weer terecht. Beleggers verloren het vertrouwen in de economie.

De Turkse lira ging zwaar onderuit. Omdat een groot deel van de Turkse schulden in buitenlandse valuta is gefinancierd, is de schuldenlast nu heel hoog. De economie verkeert in een recessie. Ook is de inflatie hoog, mede omdat de importprijzen sterk zijn gestegen.

Kan hetzelfde gebeuren als een land MMT omarmt? Kunnen beleggers zich tegen het land keren zoals met Turkije vorig jaar? "Dat kan, Ja. Het is mogelijk," zegt MMT-aanhanger Warren Mosler.

Kortom, MMT is geen magie. Het heeft ook zijn beperkingen.

De schaduwkanten van MMT

Er zijn meer critici van MMT dan aanhangers. Zij hebben meer tegenargumenten dan we hier kunnen noemen. Er kleven een aantal overduidelijke bezwaren aan MMT:

- Politieke voorkeur: als de centrale bank moet doen wat de overheid wenst, zou ze beschuldigd kunnen worden van het volgen van politieke voorkeuren. Dat ondermijnt het gezag van de centrale bank. De centrale banken van Venezuela, Zimbabwe en Argentinië drukten allen geld om politici tevreden te houden, wat tot hyperinflatie en economische malaise leidde.

- Gebrek aan discipline: De overheid kan mogelijk niet goed inschatten of de economie haar maximale capaciteit heeft bereikt. Of het ontbreekt haar aan de zelfbeheersing om minder te besteden, als de economie z'n maximale capaciteit heeft bereikt. Dat vormt een risico op inflatie.

- Politiek onhaalbaar: vertrouwen op belastingheffing om de economie af te remmen, is mogelijk politiek niet haalbaar. Als huishoudens last hebben van inflatie, zijn politici immers eerder geneigd belastingen te verlagen dan te verhogen.

- Belastingheffing heeft al een belangrijke functie: belastingheffing speelt een belangrijke rol in de herverdeling van welvaart van rijk naar arm. Deze functie kan verloren gaan als belastingheffing moet worden ingezet om de geldhoeveelheid te verlagen.

- Aanbodschokken zijn een probleem: een aanbodschok, zoals een stijging van olieprijzen, kan de economische groei verlagen en de prijzen verhogen. Als dan de belastingen omhoog gaan wordt de economie nog verder afgeremd en loopt de werkloosheid op.

- Buitenlandse schuld: Als de overheid een groot deel van haar schuld in een buitenlandse valuta heeft uitgegeven, zal extra geld drukken en de daaropvolgende waardevermindering van de valuta het moeilijker maken om de schuld af te betalen.

Wat denken andere experts van MMT?

De University of Chicago Booth School of Business ondervroeg 42 top economen over MMT. Niet één onderschreef de stelling dat een overheid die zijn eigen geld kan drukken, zich geen zorgen hoeft te maken over begrotingstekorten.

Verschillende deelnemers aan de peiling wezen ook op het risico van inflatie en hadden twijfels of MMT wel houdbaar was op de lange termijn.

Nobelprijswinnaar Paul Krugman stelt dat als overheden hoge tekorten hebben, beleggers hoge rentes voor leningen vragen. Hierdoor wordt de staatsschuld onhoudbaar.