- Ondernemers met een financieringsvraag klopten afgelopen jaar vaker aan bij een private geldverstrekker.

- Buiten de bank om leenden zij in 2023 ruim 5 miljard euro, zo blijkt uit nieuw onderzoek van Stichting MKB Financiering.

- Wel vloeide het geld vooral toe naar witte mannen; vrouwen en mensen met een niet-westerse migratieachtergrond haalden beduidend minder geld op.

- Lees ook: Investeringen in Nederlandse startups in de lift: dit zijn de 10 grootste investeringen in 2024 tot nu toe

Ondernemers in het midden- en kleinbedrijf sloten vorig jaar vaker een lening af bij een andere geldverstrekker dan een bank.

Dat komt naar voren uit jaarlijks onderzoek van Stichting MKB Financiering (SMF). De totale som die buiten de bank om werd geleend steeg in 2023 met 27 procent tot ruim 5,1 miljard euro. Mkb’ers sluiten bovendien leningen af voor een relatief hoger bedrag.

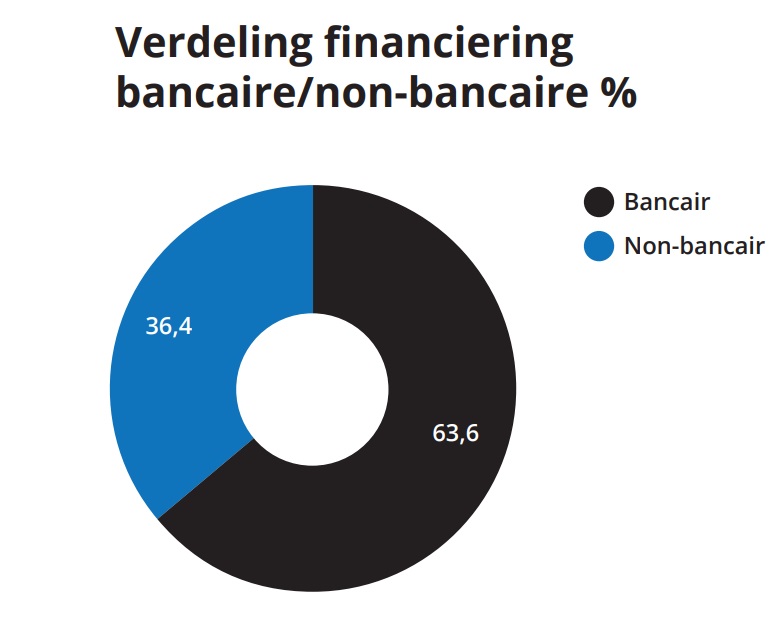

SMF heeft berekend dat vorig jaar voor ruim 11 miljard euro aan financiering is verstrekt. Dat is 1,2 procent meer dan het voorgaande jaar. Van alle leningen tot een bedrag van 1 miljoen euro werd 64 procent door banken verstrekt, een afname van de 71 procent in 2022.

In onderstaande cirkeldiagram zie je dat banken nog wel het grootste aandeel van het kapitaal aan ondernemers verstrekken.

"Waar banken zich meer zijn gaan richten op grotere financieringen, wordt de non-bancaire sector steeds meer gebruikt voor financieringen tot 1 miljoen euro aan het mkb", stelt de stichting.

Het aandeel non-bancaire leningen onder de 1 miljoen euro steeg van 29 procent in 2022 tot 36 procent in 2023. Vooral leningen bij alternatieve geldverstrekkers tot een bedrag van 250.000 euro winnen aan populariteit bij mkb'ers.

SMF merkt op dat de totale financiering aan het mkb "ogenschijnlijk" nog steeds structureel afneemt. Dat kan volgens de stichting onder meer te maken hebben met het feit dat ondernemers hun investeringen uitstellen. Ook kunnen zij andere financieringsbronnen hebben gevonden.

Dure leningen terugbetalen soms een probleem

Ondernemers kunnen hun leningen buiten de bank niet altijd terugbetalen, zo blijkt. Gemiddeld genomen, lukt het 3 procent niet om leningen terug te betalen, terwijl dit in 2022 nog minder dan 2 procent bedroeg. Het jaar ervoor bedroeg dit percentage nog zo'n 1 procent.

Naast het feit dat non-bancaire leningen simpelweg duurder zijn, zou ook kunnen meespelen dat sommige ondernemers nog coronasteun terug moeten betalen aan de overheid. Hierdoor zou hun terugbetaalcapaciteit afnemen.

Het zijn vooral bedrijven in de industrie, groothandel, detailhanden, garages en overige dienstverleners die buiten de bank aankloppen voor leningen.

Per type financiering verschilt de branche ook nog eens. Factoring, waarbij een apart bedrijf de facturen van een bedrijf overneemt en die direct uitbetaalt, richt zich vooral op de industrie en overige dienstverleners. Crowdfunding is vooral een dingetje in de industrie en het onroerend goed.

Leningen buiten bank vooral naar witte mannen

Het zijn vooral witte mannen die financiering krijgen buiten de bank om. Ruim acht van de tien leningen gaat in 2023 naar mannen en nog geen twee op de tien leningen (16 procent) vloeit toe naar niet-westerse ondernemers.

In beide gevallen is dit een disproportioneel laag percentage, gelet op het totale aandeel vrouwen en mensen met een niet-westerse migratieachtergrond in de Nederlandse ondernemerswereld. Bijna vier op de tien Nederlandse ondernemers is vrouw en ruim 21 procent van alle ondernemers in Nederland had in 2020 een niet-westerse migratieachtergrond.

Dat vrouwen zo weinig non-bancaire leningen krijgen, zou ook veroorzaakt kunnen worden door het feit dat bij dit type financiers vooral mannen werkzaam zijn. In 2023 was zo'n zeven op de tien mensen in deze branche man, een stijging van 7 procent ten opzichte van het jaar ervoor.