- De opmars van aandelenmarkten zet begin december in de VS nog niet echt door.

- Belangrijke aandelenindices stuiten op technische weerstandsniveaus die doorbroken moeten worden om het het jaar met een knal te eindigen.

- Beursexperts Michael Nabarro en Gökhan Erem laten aan de hand van koersgrafieken zien waar je op moet letten.

ANALYSE – De beursweek was relatief rustig, met Amerikaanse beurzen die stoom afbliezen en verder dalende rentes. Het goede nieuws is wel dat de recente verbreding van het positieve sentiment op de beurs naar meer aandelen doorsijpelt, hoewel er nog geen sprake is van een enorme inhaalslag.

In de grafiek hieronder zie je dat de Amerikaanse Dow Jones-index in oktober nog lager noteerde dan bij de start van het jaar. Maar de beursrally van november heeft de Dow Jones op een plus van 9 procent gezet voor 2023. De “all time highs” van rond de 37.000 punten (rode stippellijn) zijn daardoor weer binnen handbereik.

Het positieve sentiment van de Magnificent Seven – techaandelen Apple, Amazon, Microsoft, Alphabet/Google, Meta, Nvidia en Tesla – slaat inmiddels ook over op industriële fondsen die wat sterker vertegenwoordigd zijn in de Dow Jones-index. Deze index krijgt de laatste tijd veel steun van een aantal zwaargewichten zoals Home Depot, Boeing en Salesforce.

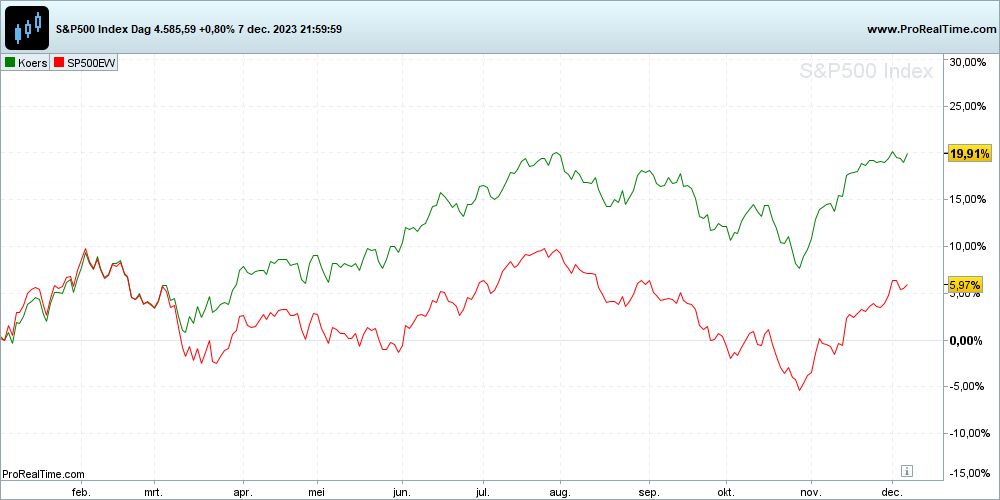

Als je kijkt naar de prestaties van de brede S&P 500-index in de VS, is het belangrijk om op het verschil tussen de grote techaandelen en de rest te letten. In de reguliere, marktgewogen S&P 500 wegen de grote techfondsen veel zwaarder mee dan in de zogenoemde gelijkgewogen versie van deze index waarbij elk aandeel dus voor 1/500 meetelt.

In de grafiek hieronder is de gelijkgewogen S&P 500 (rode lijn) afgezet tegen de marktgewogen S&P 500 (groene lijn). Hoewel ook de gelijkgewogen index in november fors is gestegen, zie je hieronder dat de verschillen, ondanks deze verbreding van het marktsentiment, toch langzaam verder oplopen.

Je ziet duidelijk dat sinds maart dit jaar een ontkoppeling heeft plaatsgevonden toen de AI-hype uitbarstte, waarbij de Magnificent Seven het sterkst hebben geprofiteerd. Hoewel nu ook de gelijkgewogen index op jaarbasis in de plus is gekomen, blijven de verschillen bovengemiddeld groot.

Deze week waren het fondsen zoals Apple en vooral Alphabet die de marktgewogen S&P 500-index weer een steuntje in de rug gaven. Zo blijven de technologiegerelateerde fondsen dit jaar aanzienlijk beter presteren dan de rest.

Hoewel sommige aandelen inmiddels flink aan de prijs zijn, is het businessmodel van veel grote technologiebedrijven simpelweg veel winstgevender dan dat van de “oude industrie”. En aangezien Big Tech al lange tijd sterk vertegenwoordigd is op de Amerikaanse beurs, leveren Amerikaanse indices al meer dan een decennium een veel beter rendement dan beurzen in de rest van de wereld. Aan deze trend lijkt voorlopig geen einde te komen.

Wij blijven dan ook positief over Amerikaanse technologiebedrijven, al zal de “outperformance” naar verwachting in 2024 niet zo groot zijn als dit jaar. De rente-ontwikkeling zal hierbij een grote rol spelen.

Amerikaanse economie koelt verder af, maar banenmarkt blijft sterk

Het grootste gedeelte van de stijging van de beurs in november is te danken aan de daling van rentes op obligatiemarkten. Voor komend jaar verwacht het merendeel van de marktvolgers dat de inflatie verder afkoelt, de beleidsrente van de Amerikaanse centrale bank diverse keren wordt verlaagd en dat een een recessie uitblijft.

Zoals wij afgelopen week echter aangaven, gaat dit zogenoemde Goudlokje-scenario wel voorbij aan de vraag waarom de rentedalingen plaatsvinden. Want dat duidt meestal niet op gunstige economische tijden.

Als de Federal Reserve in 2024 inderdaad de beleidsrente agressief begint te verlagen, zal dit waarschijnlijk tegen de achtergrond zijn van een sterk vertragende economie en een stijgende werkloosheid. Die zou dan wel tot een lagere inflatie kunnen leiden, maar er zal dan naar verwachting ook een drukkend effect zijn op de omzet van bedrijven.

In de grafiek hieronder zie je dat de harde economische data in de VS (rode lijn) sinds de zomer verslechteren, maar dat aandelen (groene lijn) hier sinds begin november even geen oog meer voor hebben.

Sterker de doorgaans positieve correlatie tussen de ontwikkeling van de harde economische data en de ontwikkeling van aandelen, is negatief geworden. Anders gezegd: de markt ziet slecht macronieuws als goed nieuws voor aandelen. Zo'n divergentie is in het verleden niet heel lang houdbaar gebleken.

Een positieve uitzondering in de VS blijft de banenmarkt. Die oogt nog steeds relatief sterk, zo bleek ook uit het arbeidsmarktrapport over november van afgelopen vrijdag. De werkgelegenheid kreeg afgelopen maand mede een zetje in de rug doordat werknemers in een aantal sector weer aan de slag gingen na stakingen. Ook blijven de gezondheidszorg en de overheid in de VS flink wat de banen creëren.

In de grafiek hieronder zie je dat het werkloosheidspercentage in de VS sinds 2022 onder de 4 procent blijft en daarmee dus macro-economisch een van de lichtpuntjes vormt. Flink wat analisten zien dit als een ondersteuning van het Goudlokje-scenario, waarbij een recessie kan worden voorkomen.

Trouwe lezers weten dat wij iets anders in de wedstrijd zitten. Voor 2024 houden we rekening met een stevige vertraging van de Amerikaanse economie, waarbij ook de banenmarkt zal verzwakken en het werkloosheidspercentage boven de 4 procent zal uit komen.

Technisch beeld onveranderd: wachten op nieuwe impulsen

Zo komen we bij de vraag uit of er nog wat vuurwerk te verwachten valt op de beurs voor het einde van jaar, nu de aandelenmarkten in de VS de afgelopen twee weken zijwaarts bewegen.

Vanuit technisch perspectief is er een significante doorbraak nodig van de jaartoppen, zoals bij de eerder getoonde grafiek van de Dow Jones Index aan het begin van dit artikel.

In de grafiek hieronder zie je dat het weerstandsniveau bij de S&P 500 net boven de 4.600 punten ligt en dat de index hiertegenaan is gesloten. Als de jaartoppen van eind juli worden aangescherpt, lijkt een verdere stijging richting de “all time highs” (rode stippellijn) rond de 4.800 punten waarschijnlijk en zou het jaar nog meer kleur krijgen.

Als dit niveau voor nu een te grote horde blijkt, ligt een terugval naar de “gap” rond 4.400 punten in de lijn der verwachting. Een eventuele hogere bodem zou het technische beeld in ieder geval goed doen.

Kijken we naar de Nasdaq 100-index, waarin The Magnificent Seven een nog grotere weging hebben dan bij de S&P 500, dan is het beeld vergelijkbaar.

Bij deze index zijn de jaartoppen recentelijk wel geslecht, maar het zet nog niet echt lekker door, zo is te zien in de onderstaande grafiek. Als dat wel lukt, lonken de "all time highs" van 2021 op het niveau van 16.750 punten (rode stippellijn in de grafiek).

Ook geldt hier dat als het allemaal nog even te veel van het goede is, een vorming van een hogere bodem rondom de “gap” op 15.500 waarschijnlijk is.

Al met al liggen de Amerikaanse aandelenindices er dus in technische optiek prima bij, maar is een significante opwaartse doorbraak nodig om meer koerspotentieel vrij te maken.

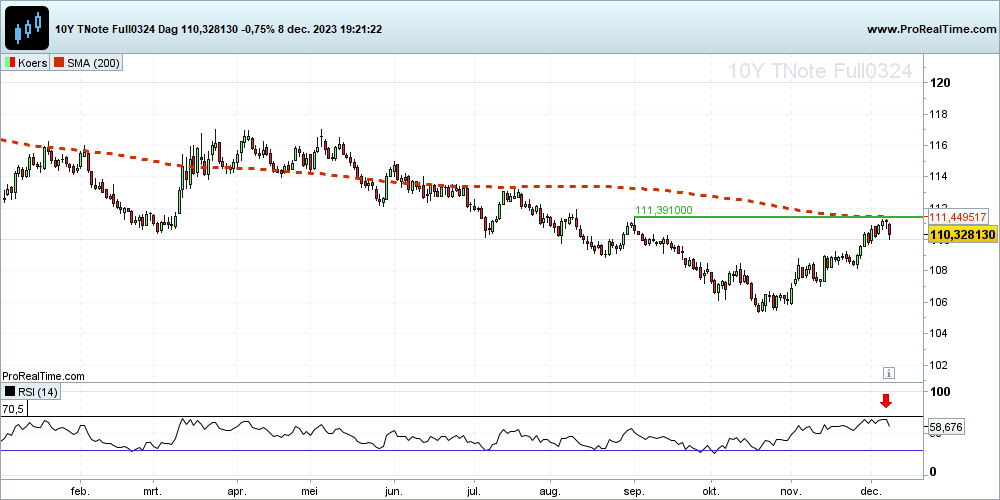

Ten slotte tonen we hieronder nog de koersgrafiek van de Amerikaanse 10-jaars staatsobligatie, waarbij de koers tegengesteld beweegt aan de rente.

Hier zien we dat de koers inmiddels is geklommen naar het niveau van het 200-daags gemiddelde (rode stippellijn) en daar ligt ook het eerste weerstandsniveau rond de 111,40 punten. Dat komt overeen met een 10-jaars staatsrente van ongeveer 4 tot 4,1 procent.

Als je kijkt naar de RSI-indicator die onderin de grafiek wordt getoond, dan zie je dat deze meter wat overspannen is (rode pijl). In het verleden was dit vaak het startschot was voor een adempauze of wat winstnemingen.

Dat zou ook niet raar zijn in aanloop naar de laatste vergadering van dit jaar van de Federal Reserve die voor aanstaande woensdag staat gepland.

Hoewel er geen verhoging of verlaging van de Amerikaanse beleidsrente wordt verwacht, is het wel weer interessant hoe de woorden van voorzitter Jerome Powell van de Federal Reserve worden gewogen. Zeker omdat obligatierentes sinds zijn laatste toespraak in november flink zijn gedaald.

In 2024 zijn verlagingen van de beleidsrente van de Federal Reserve waarschijnlijk, maar wij vinden het tempo dat de markt hierbij inprijst wel erg enthousiast. Wat meer gematigdheid zou op zijn plaats zijn. Powell zal naar verwachting zijn best gaan om dat voor elkaar te krijgen, maar hij weet vooralsnog maar weinigen te overtuigen.

Verder zal de aandacht komende week gericht zijn op de Amerikaanse inflatiecijfers en het rentebesluit van de Europese Centrale Bank. De vraag is vervolgens of belangrijke Amerikaanse beursindices de genoemde weerstandsniveaus achter zich kunnen laten om het jaar met een knal te kunnen eindigen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.