ANALYSE – De kogel is door de kerk. Na Super de Boer, C1000 en La Place is nu Emté aan de beurt.

Jumbo neemt, samen met Coop, de kwakkelende supermarktketen over van Sligro Food Group. Wat zijn de gevolgen van deze deal?

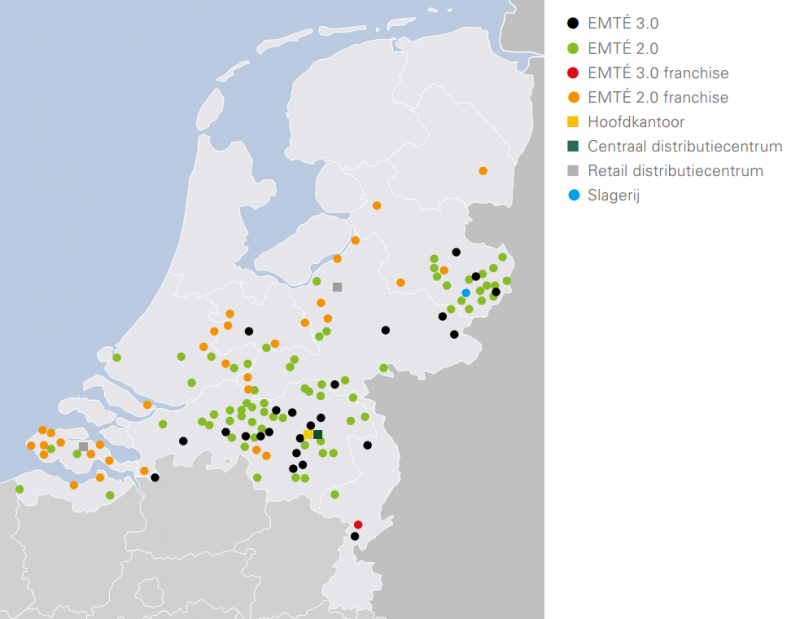

Eerst de cijfers. De voorgenomen verkoop beslaat 130 supermarkten, twee distributiecentra in Kapelle en Putten, een vleescentrale in Enschede en de ondersteunende operationele en commerciële afdelingen op het hoofdkantoor van Emté in Veghel.

In totaal zijn er 6.200 medewerkers werkzaam. De omzet van de supermarktketen kwam vorig jaar uit op 828 miljoen euro.

27 vastgoedlocaties heeft Emté zelf in handen. Jumbo en Coop betalen 275 miljoen euro voor de retailactiviteiten, 60 miljoen euro voor het vastgoed en 75 miljoen euro als compensatie voor werkkapitaalkosten van Sligro Food Group. Dat brengt de totale rekening op 410 miljoen euro.

Verkoop van Emté de meest logische stap

Als een verrassing komt de overeenkomst tussen Sligro, Jumbo en Coop niet. Al in juli doken de eerste geruchten op over een bod van Jumbo op de supermarkten van Emté. Samen met Coop zou er 300 miljoen euro zijn geboden, maar Sligro wilde daar in eerste instantie niets van weten. De eigenaar zocht alleen een partner voor de supermarktketen, om ‘het gebrek aan schaalgrootte te compenseren’.

Begin dit jaar besloot Sligro toch het verkoopproces te starten.

Een verkoop is volgens supermarktexpert Erik Hemmes de meest logische stap. “Al een paar jaar ben ik ervan overtuigd dat Sligro er verstandig aan doet door afscheid te nemen van Emté. Om de simpele reden dat de supermarkten al jarenlang de winstgevendheid van het bedrijf drukken”, stelde hij vorig jaar al tegenover RetailTrends.nl.

Het rendement van de supermarkten is volgens Hemmes beduidend lager dan die van de groothandelstak. De reden om Emté toch aan te houden is de cashflow van de supermarktketen, stelt hij. “Die is natuurlijk groter dan bij een groothandel.”

Ook retailexpert Ton Bos stelde dat ‘de logica van het onderbrengen van de retailactiviteiten bij een andere organisatie al jaren duidelijk is’. “Het is grotendeels laag renderende groothandelsomzet waar relatief hoge formulekosten mee gemoeid zijn”, zei hij op RetailNews.nl.

Grote ombouwoperatie levert geen groei op

Dat Emté kwakkelt, is al lang geen geheim meer. Al twee jaar op rij behoort de keten tot de verliezers in de supermarktbranche. Waar concurrenten als Coop, Jumbo en Plus een groei van minstens vijf procent rapporteerden, ging de omzet bij Emté vorig jaar met een schamele 0,1 procent omhoog. Een jaar eerder werd zelfs een daling van 1,7 procent geboekt.

Al in 2015 werd een nieuw winkelconcept geïntroduceerd, maar dat leidde niet tot de gewenste verbeteringen. In Emté 3.0 is meer ruimte gemaakt voor versproducten, die op verschillende afdelingen in de winkel worden bereid.

Centraal in de winkel is ‘de keuken van Emté’ geïntroduceerd, terwijl de bakkerij is uitgegroeid tot blikvanger en er flink wat prijzen zijn verlaagd. ‘De lekkerste supermarkt van Nederland’, zo luidt de positionering.

Vorig jaar stak Sligro negentien miljoen euro in de ombouw van verouderde supermarkten. Toch kwam het bedrijf al in het tweede kwartaal tot de conclusie dat de formule weliswaar waardering oogst van klanten, maar dat zich dat nog onvoldoende vertaalt naar groei in omzet. Daarom werd de ombouw tijdelijk gestaakt en kwam de focus te liggen op de verbetering van de winstgevendheid en verdere optimalisatie van de formule.

De ombouw naar 3.0 vond alleen plaats op locaties die gepland staan voor een relocatie. Eind 2017 stond de teller op 25 omgebouwde vestigingen.

Aan Jumbo en Coop de taak om het winkelbestand nieuw leven in te blazen. Dat de naam Emté sneuvelt, lijkt zeker. Jumbo schrapte immers ook al gevestigde namen als Super de Boer en C1000.

Ook voor de consument is het niets nieuws onder de zon: de afgelopen jaren namen zij ook al afscheid van namen als Edah, Konmar, Golff en Digros.

De locaties van de 130 supermarkten vormen de grootste ‘handicap’ van Emté, stelde Hemmen al. Het bedrijf is vooral goed vertegenwoordigd in Noord-Brabant en het oosten van het land, na de overname van supermarktketen Sanders. “Ook die filialen bevinden zich toch vooral op B-locaties”, aldus de supermarktexpert.

In eerste instantie is het idee dat Jumbo twee derde van de vestigingen voor zichzelf houdt, die volgens een woordvoerder het komende jaar 'op zorgvuldige wijze' worden omgebouwd naar de eigen formule. Coop neemt het andere deel voor zijn rekening.

Blijft er voldoende concurrentie over?

De transactie wordt nu gemeld bij de Autoriteit Consument & Markt (ACM), die zal beoordelen of er bij die verdeling nog voldoende concurrentie overblijft in de markt.

Locatus verwacht weinig problemen. Volgens de marktonderzoeker bevindt geen enkele Emté zich dicht in de buurt van een Coop. “Slechts 34 supermarkten van Emté bevinden zich in de directe omgeving van een Jumbo”, rekent partner Björn Jansen voor.

SuperVastgoed-makelaardij komt tot een vergelijkbaar aantal. Vorig jaar berekende het bureau al dat zo’n 32 locaties door de toezichthouder zeer nauwkeurig op mededinging onderzocht zullen worden. Directeur Tjerk van Leusden ziet veel voordeel voor Jumbo. “Waar er te veel overlap komt zal Coop de locatie gaan invullen”, verwacht hij.

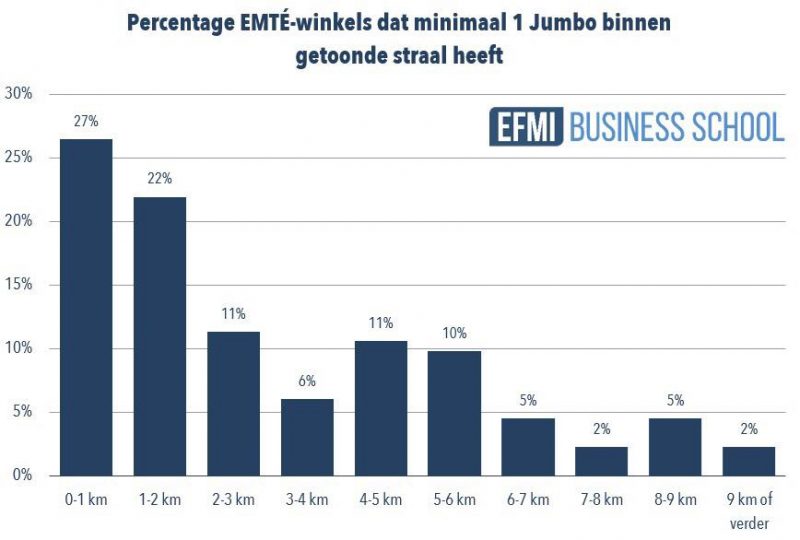

EFMI Business School komt tot een iets andere conclusie. Voor 70 procent van de Emté-shoppers zou ook een Jumbo bereikbaar zijn. En op basis van een postcodeanalyse blijkt volgens het kennisinstituut dat ongeveer de helft van de supermarkten van Emté minimaal één Jumbo binnen een straal van twee kilometer heeft.

Jumbo en Coop vertellen vooralsnog niet hoe de supermarkten onderling worden verdeeld. Het is niet vanzelfsprekend dat alle winkels van Emté, waarvan er 34 door franchisenemers worden gerund, binnen de twee concurrenten passen. Zo ligt de gemiddelde weekomzet van 123.000 euro van een Emté volgens vakblad Distrifood te laag voor een makkelijke exploitatie van de lageprijzenformule van Jumbo.

Een ‘voordeel’ van de deal is dat ze zich in ieder geval niet druk hoeven te maken over de verdeling van de online markt. Emté is immers een van de weinige supermarktketens die nog niet actief is op het internet, ondanks dat er plannen voor een webwinkel lagen. De supermarktketen gaf echter voorrang aan de ontwikkeling van een nieuwe merkstrategie en de formule 3.0.

Wel is volgens het bedrijf voortgang geboekt op de invulling van een aantal randvoorwaarden, waaronder de doorontwikkeling van master data management en de kwaliteit van data. Emté beschikt onder meer over het loyaliteitsprogramma Fijnproevers, waarmee vorig jaar 140 miljoen individuele aanbiedingen naar ruim 550 duizend leden werden verzonden. Het levert de kopers van Emté waarschijnlijk waardevolle data op.

Ruzie tussen Jumbo en Sligro verleden tijd

Misschien wel het meest opvallende aspect van de overeenkomst die maandagochtend bekend is gemaakt, is dat Sligro de vaste leverancier van La Place wordt. Niet alleen hebben de twee concerns uit Veghel elkaar gevonden in een miljoenendeal, ook hebben ze afgesproken om de komende jaren innig met elkaar samen te werken.

Dat terwijl een overnamebod van Jumbo op Sligro eerder door hoogleraar retailmarketing Laurens Sloot als ‘gevoelig’ bestempeld. Hij vroeg zich af of het bod goed viel bij Sligro, gezien de geschiedenis tussen de twee bedrijven.

De Telegraaf schreef na het eerste bod zelfs dat Sligro woedend was op zijn dorpsgenoot, omdat het een poging zou zijn geweest om de aandeelhouders van het beursgenoteerde concern te bespelen.

Bij de overeenkomst is van die gevoelens echter niets terug te zien. Er ligt namelijk een meerjarig contract voor Sligro klaar als preferred partner van La Place, als onderdeel van de deal. Op die manier verstevigt Sligro volgens topman Koen Slippens zijn positie in de foodservicemarkt in Nederland.

Zijn Jumbo-collega Frits van Eerd spreekt op zijn beurt van een ‘verdere kwaliteitsslag’ voor La Place. Om met de woorden van Ton Bos te spreken: de overname van Emté ‘doet de oude sentimenten voorgoed verdwijnen’.

Auteur: Nick Möller