- De hypotheekrente loopt zo hard op, dat actuele marktrentes mogelijk de huidige rente van je eigen hypotheek benaderen of zelfs inhalen.

- Het is vervelend als je de hypotheekrente tegen een hoger tarief moet vastleggen bij een nieuwe rentevaste periode.

- Om hogere maandlasten te voorkomen kun je de hypotheekrente vroegtijdig herzien door voor rentemiddeling of oversluiten te kiezen.

- Lees ook: Hypotheekrente omhoog: dit is het effect van rentestijging op je maandlasten en maximale hypotheek

Ging de hypotheekrente de afgelopen maanden aanvankelijk met kleine stappen omhoog, inmiddels lijken geldverstrekkers zevenmijlslaarzen te hebben aangetrokken als het om renteverhogingen gaat. De actuele hypotheekrente stijgt nu zo hard, dat deze misschien akelig dichtbij de rente van je eigen hypotheek komt.

Hypotheekrente zijn jarenlang gedaald en kwamen afgelopen jaar op een historisch laag niveau van rond de 1 procent terecht. Maar sinds een maand of vier waait er een andere wind.

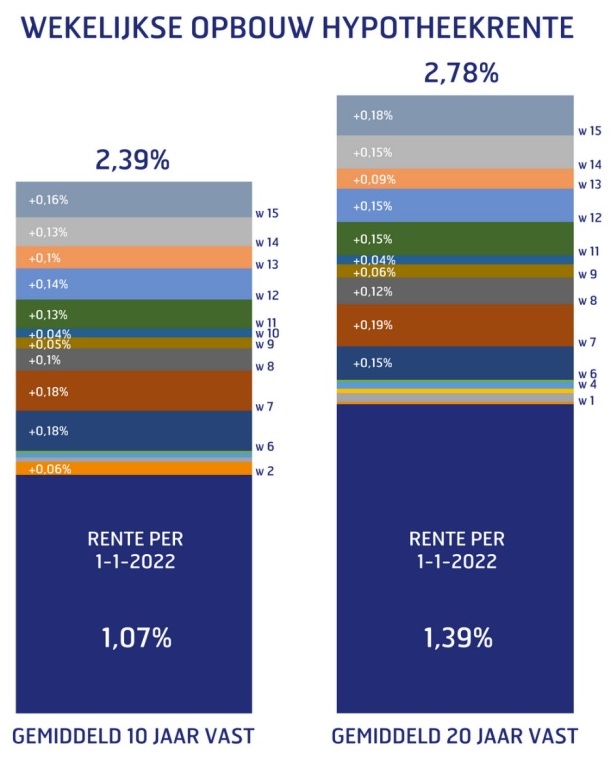

In januari dit jaar begonnen geldverstrekkers hun rentes met kleine stapjes van een paar procentpunt op te schroeven. Inmiddels gaat de rente veel harder omhoog met wekelijkse stappen van 0,1 procentpunt of meer, constateert financieel intermediair Van Bruggen Adviesgroep in zijn nieuwsbrief van deze week.

De onderstaande grafiek van Van Bruggen Adviesgroep toont hoe de gemiddelde rentes voor 10 en 20 jaar vast met NHG-verzekering in steeds grotere stappen oplopen.

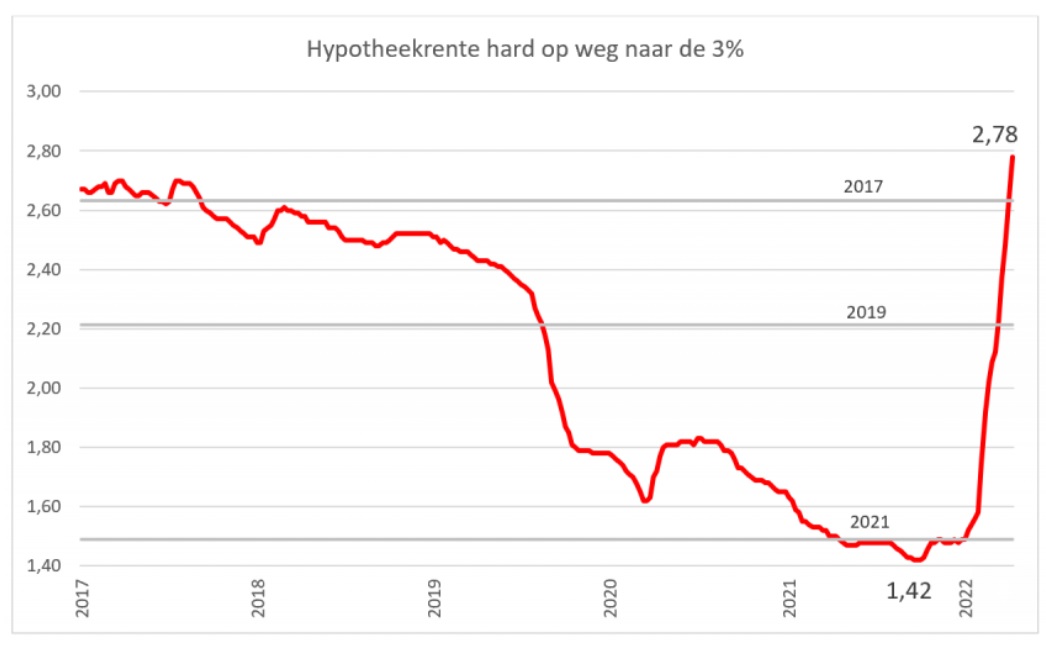

Een andere financieel intermediair, De Hypotheekshop, vergelijkt de stijging van de hypotheekrente met een raketlancering.

In de onderstaande grafiek van De Hypotheekshop is te zien hoe de gemiddelde rente in 2022 omhoog is geschoten en hoe deze in slechts ruim twee maanden het niveau van vijf jaar geleden heeft bereikt.

De Hypotheekshop schrijft in zijn nieuwsbrief van deze week te verwachten dat de gemiddelde hypotheekrente eind april al op 3 procent terechtkomt. Voor een aantal langere rentevaste perioden is dat niveau al bereikt, zo toont de onderstaande tabel van Van Bruggen Adviesgroep.

Te zien is dat de gemiddelde rentes voor 20 en 30 jaar vast met NHG-verzekering zijn opgelopen tot iets onder de 3 procent. De gemiddelde rentes 20 en 30 jaar vast zonder NHG bedragen al meer dan 3 procent.

Stijging hypotheekrente: populariteit kortere rentevaste periode neemt toe

De afgelopen jaren werd 20 jaar vast de meest gekozen hypotheekrente, omdat huiseigenaren de lage rente lang wilden vastzetten. Nu de rente weer oploopt, ziet De Hypotheekshop dat huiseigenaren weer vaker kiezen voor kortere rentevaste perioden.

Het einde van de rentestijgingen lijkt nog niet in zicht. Door de hoge inflatie stijgt de druk op de financiële markten om hogere rentevergoedingen te vragen. Want beleggers willen via rentevergoedingen gecompenseerd worden voor de hoge inflatie.

De rentes op de financiële markten zijn van belang voor de hypotheekrente, omdat die een indicatie geven van de kosten die geldverstrekkers maken als ze zelf lenen. De Nederlandse staatsrente met een looptijd van 10 jaar geldt als indicator voor de hypotheekrente en die is sinds maart fors gestegen.

Dreiging hogere maandlasten door hogere hypotheekrente

Niemand weet of rentes langdurig blijven stijgen of dat ze uiteindelijk weer gaan dalen - en wanneer dat dan gebeurt. Maar het is niet ondenkbaar dat actuele hypotheekrentes in de buurt komen van de rente van je eigen hypotheek of daar zelfs bovenuit stijgen.

Dat laatste is vervelend op het moment dat je de hypotheekrente opnieuw moet vastzetten, want dat zorgt voor hogere maandlasten.

Als je dit wil voorkomen, dan is dit misschien het moment om de hypotheekrente te herzien. Ga je verhuizen of loopt de rentevaste periode af, dan kun je een hypotheek afsluiten voor de actuele rente zonder dat daar een boete bij komt kijken.

Dat is een ander verhaal als de rentevaste periode nog niet ten einde is. In dat geval kun je de hypotheek oversluiten of rentemiddeling aanvragen. In beide gevallen betaal je een boete (officieel een vergoeding) aan de geldverstrekker voor misgelopen rente-inkomsten.

Deze opties zijn alleen interessant als de resterende rentevaste periode relatief kort is. Want hoe langer de resterende rentevaste periode, hoe hoger de boete. De boete loopt ook op naarmate het verschil tussen de rente op jouw hypotheek en de actuele rente groter wordt.

Business Insider wilde weten hoe rentemiddeling versus oversluiten kan uitpakken met een korte resterende rentevaste periode en een langere rentevaste periode. We hebben financieel intermediair Van Bruggen Adviesgroep daarom gevraagd twee voorbeelden uit te werken. Hierbij wordt gekeken hoe hoog de maandlasten worden als je de rente herziet bij een resterende rentevaste periode van ongeveer 1 jaar en 5 jaar.

Het gaat om fictieve situaties waarbij bepaalde keuzes zijn gemaakt om de vergelijking zuiver te houden. Zo is de boete bij oversluiten meegefinancierd in de hypotheek. In werkelijkheid kun je ervoor kiezen deze in een keer te betalen.

Hypotheekrente herzien met resterende rentevaste periode van 1 jaar

In het eerste voorbeeld nemen we een huiseigenaar die op 1 april 2013 een annuïteitenhypotheek heeft afgesloten van 250.000 euro. De looptijd is 30 jaar en de rente is voor 10 jaar vastgezet tegen 4,55 procent rente. Deze huiseigenaar betaalt 1.274 euro aan bruto maandlasten (de hypotheekrenteaftrek is dus niet meegerekend). De resterende hypotheekschuld bedraagt 205.575 euro.

De rentevaste periode loopt of op 1 april 2023, maar de huiseigenaar besluit de rente vroegtijdig te herzien op 1 mei 2022, waarbij de rente voor 20 jaar wordt vastgezet tegen het actuele tarief van 2,7 procent.

Bij rentemiddeling komt de hypotheekrente iets hoger uit op 2,83 procent, omdat in de rente ook de boete is opgenomen die wordt uitgesmeerd over de nieuwe rentevaste periode. Ondanks de boete gaat de huiseigenaar naar een lagere bruto maandlast betalen van 1.086 euro, vergeleken met de oude maandlast van 1.274 euro.

De huiseigenaar kan er ook voor kiezen de hypotheek over te sluiten. In dit fictieve voorbeeld wordt gekozen om de resterende hypotheek van 205.575 euro over te sluiten en de rente vast te zetten voor 20 jaar tegen wederom de actuele rente van 2,7 procent. Daarmee komt de bruto maandlast uit op 1.073 euro.

Echter, de huiseigenaar betaalt ook een boete van ongeveer 4.000 euro en oversluitkosten van ongeveer 4.000 euro. Deze worden meegefinancierd in de hypotheek. Daardoor stijgen de maandlasten met 42 euro naar 1.115 euro. Dit is nog altijd lager dan de oude bruto maandlast van 1.274 euro.

Rente herzien met 5 jaar resterende rentevaste periode

Dan het tweede voorbeeld. Wederom heeft een huiseigenaar op 1 april 2013 een annuïteitenhypotheek afgesloten van 250.000 euro. De rente is 15 jaar vastgezet tegen 4,8 procent. De bruto maandlast bedraagt 1.312 euro. De resterende schuld bedraagt momenteel 207.041 euro.

De rentevaste periode loopt af op 1 april 2028, maar de huiseigenaar wil de rente al per 1 mei 2022 opnieuw vastzetten voor 20 jaar tegen de actuele rente van 2,7 procent.

Bij rentemiddeling komt de hypotheekrente hoger uit op 3,45 procent vanwege de boete. De bruto maandlast bedraagt dan 1.159 euro. Dit is dus nog steeds lager dan de oude maandlast van 1.312 euro.

Als de huiseigenaar kiest voor oversluiten, waarbij de resterende hypotheek van 207.041 euro 20 jaar wordt vastgezet tegen 2,7 procent rente, bedraagt de maandlast 1.080 euro. Maar daarnaast dient de huiseigenaar nog de boete van ongeveer 24.000 euro en oversluitkosten van 4.000 euro euro te betalen. De som van 28.000 euro wordt meegefinancierd in de hypotheek, waardoor de maandlasten 146 euro hoger uitkomen op 1.226 euro. Per saldo nog wel iets lager dan de oude bruto maandlast van 1.312 euro.

In beide voorbeelden vallen de maandlasten lager uit bij rentemiddeling. Dat betekent niet per se dat middelen de betere optie is. Het hangt van je persoonlijke situatie af, hoe hoog boete en maandlasten uitvallen en wat je wensen zijn.

Hypotheekrente: middelen, oversluiten, afkopen...

Rentemiddeling heeft als voordeel dat je de boete niet in één keer hoeft te betalen en dat er geen notaris of adviseur aan te pas komt. Dat scheelt in de kosten. Nadeel is weer dat niet elke geldverstrekker rentemiddeling aanbiedt. Daarnaast kan het zijn dat de rentevaste perioden waaruit je kan kiezen beperkt zijn. De administratiekosten voor middelen zijn met 150 tot 250 euro beperkt.

Oversluiten heeft als voordeel dat je naar een andere geldverstrekker met een voordeligere rente kunt stappen. Ook kun je kiezen uit een reeks rentevaste perioden. Nadeel is dat de boete in één keer betaald moet worden, tenzij je deze meefinanciert in de hypotheek waardoor de maandlasten hoger worden.

Bij oversluiten geldt ook weer een inkomenstoets en je maakt kosten voor de notaris, adviseur en taxatie. Ondanks deze kosten kan oversluiten aan het eind van de rit voordeliger uitpakken dan middelen.

Naast middelen en oversluiten kun je er ook nog voor kiezen om de rente af te kopen bij je huidige geldverstrekker. Hierbij betaal je de boete in één keer. Voordeel is dat er geen inkomenstoets geldt en je maakt ook geen kosten voor de notaris, adviseur en taxatie. Renteafkoop pakt vaak ook voordeliger uit dan middelen.

Lees meer over de hypotheekrente:

- Deze grafiek laat zien hoe extreem de stijging van de hypotheekrente is: de snelste van deze eeuw

- Hypotheek met looptijd van 40 jaar: dan kun je aflossing langer uitspreiden en de maandlasten drukken – maar er is ook een nadeel

- Scenario’s voor de hypotheekrente: hoge inflatie kan rente verder omhoog duwen