- Eindigt binnenkort de rentevaste periode van je hypotheek, of sluit je een nieuwe hypotheek af, dan sta je voor een lastig dilemma.

- Je moet besluiten of je de hypotheekrente relatief kort vastzet in de hoop op lagere rentes in de toekomst, of juist voor een langere rentevaste periode kiest met het oog op verdere rentestijgingen.

- Business Insider behandelt 5 scenario’s voor de ontwikkeling van de hypotheekrente, opgesteld door financieel intermediair Van Bruggen.

- Lees ook: Hypotheekrente stijgt, maar rentes op de kapitaalmarkt zakken: hoe nu verder?

Loopt binnenkort de rentevaste periode van je hypotheek af of ga je een nieuwe hypotheek afsluiten, dan is de keuze niet eenvoudig. Moet je de hypotheekrente voor een langere periode vastzetten, omdat je denkt dat deze over enkele maanden of jaren verder gaat stijgen? Of moet je juist voor een relatief korte rentevaste periode kiezen omdat je denkt dat de hypotheekrente binnenkort gaan dalen?

Beide scenario’s zijn mogelijk: de rente kan gaan stijgen, als bijvoorbeeld de oorlog in Oekraïne nog langer duurt en de inflatie hardnekkig hoog blijkt. Het alternatief is dat de rente weer gaat dalen, als bijvoorbeeld de inflatie afneemt en er een economische terugval komt.

Lees ook: Hypotheekrente stijgt, maar rentes op de kapitaalmarkt zakken: hoe nu verder?

Omdat we de toekomst niet kunnen voorspellen is het handig om op verschillende mogelijkheden voorbereid te zijn.

We nemen hieronder vijf scenario's door voor de ontwikkeling van de hypotheekrente, opgesteld door financieel intermediair Van Bruggen Adviesgroep. Vervolgens kijken naar de gevolgen voor de maandlasten van een aflossingsvrije en een annuïtaire hypotheek.

Hypotheekrente: stijging, daling of geen verandering?

Om het effect van deze scenario's te begrijpen heeft Van Bruggen twee voorbeeldsituaties uitgewerkt: één voor wat ouder stel met een aflossingsvrije hypotheek en het andere voor een wat jonger stel met een annuïtaire hypotheek.

Bij een aflossingsvrije hypotheek betaal je alleen hypotheekrente tijdens de looptijd en los je niet af. Een annuïtaire hypotheek heeft een maandlast die bestaat uit een combinatie van rente en aflossing. Hierdoor zijn de totale maandlasten bij een annuïtaire hypotheek hoger dan bij een vergelijkbare aflossingsvrije hypotheek.

Voor ouderen met relatief veel overwaarde in de woning kan een aflossingsvrije hypotheek die wordt afgelost uit de verkoop van de woning eventueel interessant zijn. Voor jongeren biedt een annuïtaire hypotheek het voordeel dat ze overwaarde creëren in de woning door meteen te beginnen met aflossen.

We kijken hieronder naar de gevolgen van verschillende rentescenario's voor respectievelijk het koppel met de aflossingsvrije en de annuïtaire hypotheek.

De vijf scenario's voor de hypotheekrente zijn als volgt:

- De hypotheekrente daalt de komende tijd met 2 procent ten opzicht van de huidige marktrente.

- De rente daalt met 1 procent

- De hypotheekrente blijft gelijk

- De hypotheekrente stijgt met nog eens 1 procent

- De hypotheekrente stijgt met 2 procent

Aflossingsvrije hypotheek: effect hypotheekrente op maandlasten

We starten met het koppel van vijftigplus met een aflossingsvrije hypotheek van 200.000 euro. De hypotheekrente is vastgezet voor tien jaar vast in juni 2013 tegen 4,2 procent. Destijds was dat een gangbare rente.

Momenteel heeft de koppel een bruto maandlast van 700 euro en een netto maandlast van 441 euro, zonder het eigenwoningforfait in beschouwing te nemen.

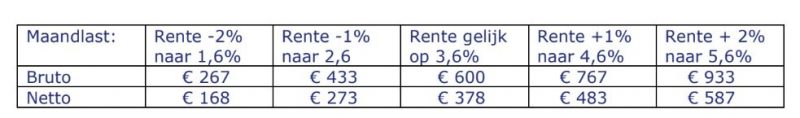

In de tabel hieronder gaat Van Bruggen ervan uit dat de huidige hypotheekrente voor 10 jaar vast bij aflossingsvrij 3,6 procent bedraagt. Wat gebeurt er dan met de maandlasten in de verschillende scenario's die hierboven zijn geschetst?

Het stel met de aflossingsvrije hypotheek legde de rente in 2013 voor 4,2 procent vast. Dus als ze tegen een actuele marktrente van 3,6 procent de hypotheekrente voor 10 jaar kunnen vastzetten, zijn ze goedkoper uit. De bruto maandlast van de hypotheek van 200.000 euro daalt dan naar 600 euro, zoals te zien is in het midden van de tabel.

In het extreme scenario waarin de hypotheekrente met 2 procentpunt stijgt ten opzicht van de huidige rente van 3,6 procent, komt de rente op 5,6 procent uit. Dit is dus hoger dan de oude rente van 4,2 procent. In dit scenario bedragen de brutomaandlasten 933 euro en de netto maandlasten stijgen naar 587 euro.

Aan de andere kant: als de hypotheekrente met 2 procentpunt daalt naar 1,6 procent, zullen de bruto maandlasten afnemen tot 267 euro. De netto maandlasten bedragen in dat geval slechts 168 euro. Dat is een daling van ruim 60 procent vergeleken met uitgangssituatie.

Annuïtaire hypotheek: effect hypotheekrente op maandlasten

Nu kijken we naar het tweede voorbeeld, waarin we een wat jonger stel nemen van begin veertig, die in 2014 hun eerste huis kochten en een annuïteitenhypotheek hebben van 260.000 euro met een 10 jaar vaste rente van 3 procent.

De huidige bruto maandlast bedraagt 1.096 euro en netto maandlast is 902 euro, zonder het eigenwoningforfait in beschouwing te nemen.

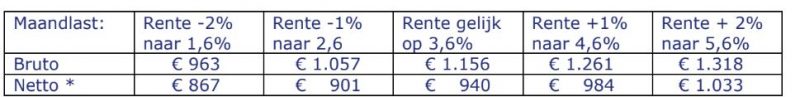

We kijken hieronder wat er gebeurt met de bruto- en netto maandlast in verschillende scenario's, waarbij Van Bruggen weer de huidige hypotheekrente van 3,6 procent voor 10 jaar vast als uitgangspunt heeft genomen.

Wat ook handig is om te weten is dat de hoogte van de hypotheek dankzij de aflossingen inmiddels is gedaald tot 197.652 euro. Er is bij de annuïtaire hypotheek dus al ruim 60.000 euro afgelost.

Zo zien de maandlasten in de verschillende scenario's uit:

De netto maandlast die we hier laten zien is die in het eerste jaar na ingang van de nieuwe rente. De netto maandlast loopt bij een annuïteitenhypotheek gedurende de looptijd iets op.

Aangezien het jongere stel startte met een hypotheekrente van 3 procent, zijn ze iets duurder uit als ze tegen de actuele marktrente van 3,6 procent de rente voor 10 jaar vastzetten. De bruto maandlast bedraagt dan 1.156 euro, ofwel 60 euro meer dan de oude maandlast.

Te zien is verder dat de bruto maandlasten stijgen tot 1.318 euro in het extreme geval waarin de rente met 2 procentpunt stijgt. Dat is een stijging van ongeveer een vijfde vergeleken met de huidige situatie met een rente van 3 procent. De netto maandlast bedraagt in dat scenario 1.033 euro.

In het gunstigere scenario waarin de rente 2 procentpunt daalt, komt de bruto maandlast uit op 963 euro. Dat is een daling van 12 procent vergeleken met de huidige situatie. Als we de netto maandlast nemen, daalt deze tot 867 euro.

We zien dat de verschuivingen in de hypotheekrente meer impact hebben op de maandlasten van een aflossingsvrije hypotheek dan op die van een annuïtaire hypotheek. Dat komt, zoals eerder aangegeven, omdat de maandlasten van een aflossingsvrije hypotheek louter uit rentelasten bestaan, terwijl de maandlasten van een annuïtaire hypotheek ook de aflossingen bevatten, die onveranderd blijven ongeacht de hypotheekrente.

De verschillende rentescenario's helpen je een beter inzicht te krijgen in de concrete gevolgen voor de maandlasten van een verandering van de hypotheekrente. Zo kun je goed overwogen een keuze maken om de rente korter vast te zetten, of juist voor een langere rentevaste periode te kiezen om zo zekerheid te krijgen over je maandlasten.