- Huiseigenaren hebben de afgelopen jaren hun overwaarde behoorlijk zien toenemen, mede als gevolg van de stijgende huizenprijzen

- Gemiddeld bedraagt de overwaarde zo’n 2 ton, maar dit verschilt uiteraard per leeftijdsgroep en individu. De overwaarde is hoger naarmate de leeftijd oploopt.

- Het nadeel van ‘eigen vermogen’ in de woning is dat het vastzit in stenen. Dit zijn 6 manieren om het geld los te wrikken.

- Lees ook: Wat als huizenprijs met 20% daalt? Zoveel buffer heb je als starter met een annuïteitenhypotheek

Door de enorme stijging van de huizenprijzen in de afgelopen jaren, hebben woningbezitters flinke overwaarde opgebouwd in hun huis. De gemiddelde overwaarde bedraagt inmiddels 217.000 euro. Het gaat dan om het verschil tussen de marktwaarde van een woning en de omvang van de hypotheek.

Hoe de overwaarde van huiseigenaren zich ontwikkelt valt op te maken uit cijfers die het Centraal Bureau voor de Statistiek (CBS) bijhoudt. Financieel intermediair Van Bruggen Adviesgroep heeft de recente geactualiseerde data opgenomen in zijn nieuwsbrief van deze week.

Hoe ouder de woningeigenaar, hoe meer overwaarde, zo komt uit de cijfers naar voren. Dat komt niet zozeer omdat oudere woningeigenaren in een gemiddeld duurdere woning wonen, maar vooral omdat hun hypotheek lager is in vergelijking met andere leeftijdsgroepen en doordat oudere huiseigenaren langer hebben kunnen profiteren van stijgende huizenprijzen.

Overwaarde per leeftijdsgroep: ouderen hebben veel vermogen in de eigen woning

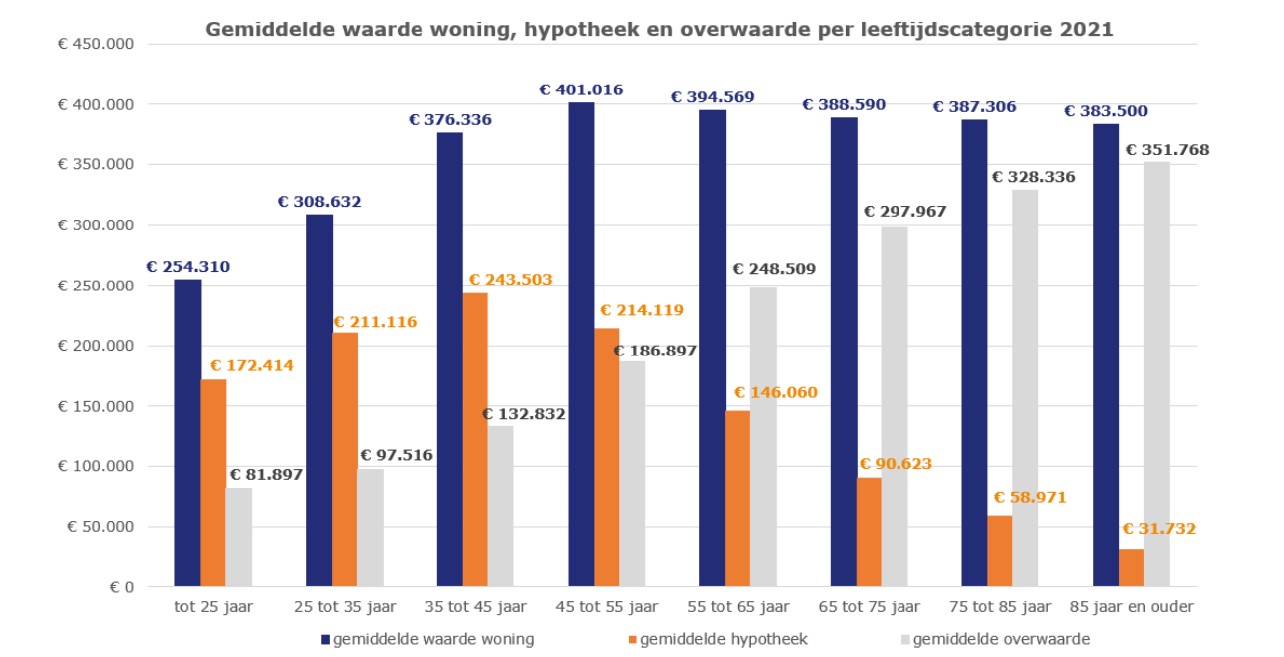

Van Bruggen Adviesgroep heeft dit inzichtelijk gemaakt in een grafiek. Deze toont de gemiddelde woningwaarde, de hoogte van de hypotheek en de daaruit voortvloeiende gemiddelde overwaarde per leeftijdsgroep.

In het overzicht valt een aantal dingen op:

- Kijk je naar de gemiddelde waarde van huizen, dan is er vanaf de leeftijdscategorie 35 tot 45 jaar geen groot verschil. Huizen zijn gemiddeld ongeveer vier ton waard.

- Vanaf de leeftijdsgroep 45 tot 55 jaar neemt de gemiddelde hypotheek af.

- Bij de leeftijdscategorieën 55-plus is de overwaarde gemiddeld hoger dan 2 ton.

- Ook jonge leeftijdscategorieën hebben een relatief kleine schuld ten opzichte van de woningwaarde. De zogenoemde loan to value (LTV) bedraagt gemiddeld 67 procent.

Hoewel dit om gemiddelden gaat, hebben zowel jong als oud de afgelopen jaren waarschijnlijk een behoorlijke overwaarde opgebouwd.

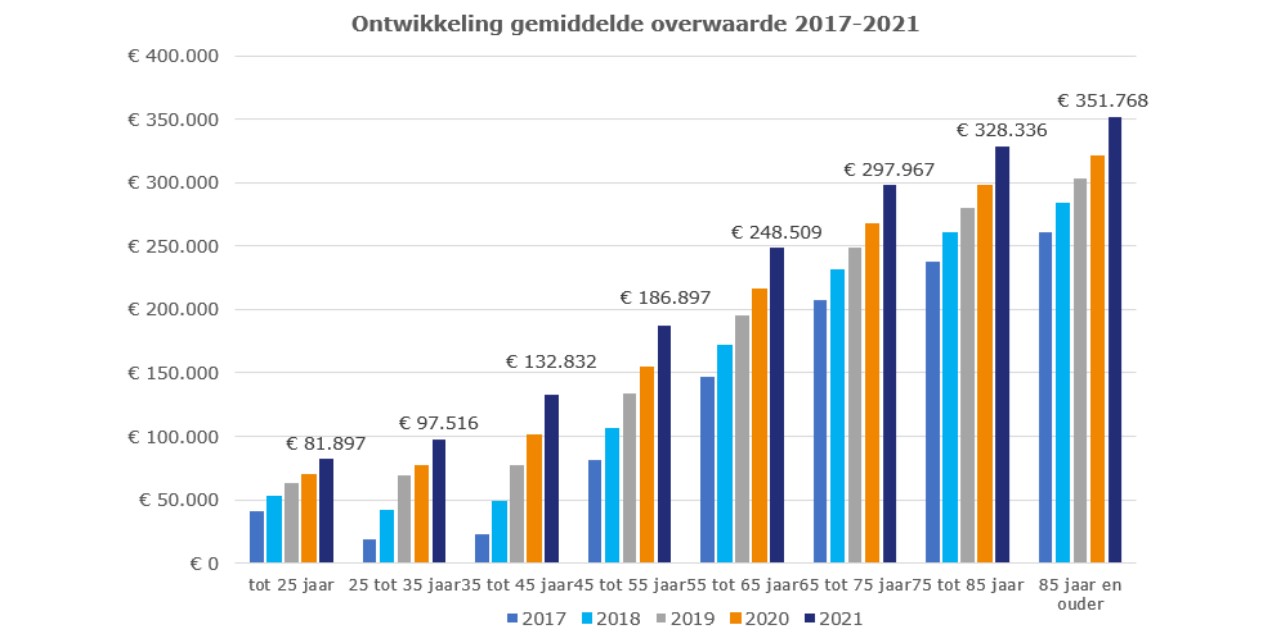

De onderstaande grafiek van Van Bruggen Adviesgroep toont de ontwikkeling van de gemiddelde overwaarde per leeftijdsgroep.

Te zien is dat jongeren tot 25 jaar in 2018 al een overwaarde van zo'n 50.000 euro hadden, net als de groep 35 tot 45 jaar. Dit is in 2021 gestegen naar ruim 80.000 euro.

Voor de leeftijdsgroep tussen de 45 jaar en 55 jaar zat de gemiddelde overwaarde in 2018 al op een ton. Dit was in 2021 opgelopen naar bijna 187.000 euro.

Oudere woningeigenaren hebben zoals gezegd meer overwaarde. De overwaarde van de leeftijdsgroepen vanaf 45 jaar loopt alleen maar op en varieerde in 2021 van ongeveer 187.000 euro tot bijna 352.000 euro.

Deze bedragen geven overigens ook een indicatie van de financiële buffers die zijn opgebouwd in woningen om bijvoorbeeld een daling van de huizenprijs op te vangen, zonder dat de woning 'onder water' komt te staan. Dat wil zeggen: huizenprijzen moeten in veel gevallen zeer fors dalen om de woningwaarde onder de hoogte van de hypotheek te laten zakken.

Lees ook: Zo beschermt aflossen op je hypotheek tegen een daling van de huizenprijs

Zolang deze rijkdom vastzit in stenen kun je er natuurlijk weinig mee. Al zijn er wel manieren waarop je (enigszins) van de overwaarde kunt profiteren.

1. Bel je bank voor een lagere rente

De hypotheekrente die huiseigenaren betalen wordt mede bepaald door de verhouding tussen schuld en woningwaarde (loan-to-value, LTV). Naar aanleiding daarvan val je in een bepaalde risicoklasse waarbij een renteopslag hoort.

Hoe groter de schuld ten opzichte van de woningwaarde, hoe hoger de rente. Bij het afsluiten van de hypotheek bedroeg de schuld wellicht 100 procent van de woningwaarde, maar met de stijging van de huizenprijzen en de maandelijkse aflossingen op de hypotheek is de schuld waarschijnlijk geslonken.

Als je geen NHG-hypotheek hebt, kan je daarmee wellicht in aanmerking komen voor een lagere risicoklasse en dus een lagere rente.

We noemden eerder al dat ook jonge leeftijdscategorieën in 2021 een gemiddelde loan-to-value hadden van 67 procent. Dit zal individueel verschillen, maar mogelijk is dit gegeven aanleiding om bij de geldverstrekker aan de bel te trekken.

Geldverstrekkers verlagen je risicoklasse in veel gevallen automatisch binnen de rentevaste periode als je voldoende hebt afgelost, maar dit gebeurt niet als de woning meer waard is geworden. In dat geval moet je zelf initiatief nemen.

Overigens is het niet zo dat geldverstrekkers de hypotheekrente weer opschroeven binnen de rentevaste periode als de woningwaarde daalt. Lees hier meer over het verlagen van de risicoklasse.

2. Je woning verkopen

Met het verkopen van je woning komt je overwaarde natuurlijk echt tot je beschikking. Na afbetaling van de hypotheek komt het restant op je rekening. Van Bruggen Adviesgroep ziet dat dit slechts voor een beperkte groep interessant is, omdat je ook weer een nieuw onderkomen moet zoeken.

Dat kan een goedkopere woning zijn. Oudere leeftijdsgroepen die de kinderen hebben zien uitvliegen bijvoorbeeld, willen misschien wel kleiner en goedkoper gaan wonen. De overwaarde wordt ook wel gebruikt als aanvulling op het pensioen, het doen van een schenking of een grote aankoop of reis, schrijft Van Bruggen.

Bedenk dat de verkoop van je huis fiscale gevolgen heeft als je de overwaarde niet meteen in een nieuwe koopwoning steekt.

Daarover kun je meer lezen in het volgende artikel: Huis verkopen met overwaarde: dit gebeurt er fiscaal in 6 situaties

3. Neem nog een hypotheek, om te verbouwen

Is verhuizen wat drastisch en blijf je liever zitten waar je zit, dan is het nemen van een extra hypotheek een optie, bijvoorbeeld om de woning te verduurzamen en/of aan te passen op je oude dag.

Voordeel is dat je in principe recht hebt op hypotheekrenteaftrek, omdat je de lening in de eigen woning steekt. Hiervoor moet je dan wel een hypotheekvorm kiezen waarbij je direct begint met aflossen, zoals de annuïtaire hypotheek.

Uiteraard gaat deze optie wel gepaard met hogere hypotheeklasten en de geldverstrekker toetst of je inkomen toereikend is. En houd rekening met eventuele kosten voor hypotheekadvies, een taxatierapport en notariskosten als een nieuwe hypotheekakte moet worden opgesteld.

4. Neem nog een hypotheek, om je kind geld te schenken

Van Bruggen Adviesgroep zie veel vijftigers en zestigers die een extra hypotheek nemen om geld te schenken aan hun kind, zodat zij een woning kunnen kopen. De zogenoemde 'jubelton' verdwijnt echter volgend jaar, dus wie zijn kind belastingvrij blij wil maken met 100.000 euro moet snel zijn.

Lukt dat niet kun je gebruikmaken van de gespreide schenking. Dat betekent dat je in ieder geval een bedrag in 2022 moet schenken dat uiterlijk in 2024 besteed moet zijn aan een eigen woning.

Gaat het niet lukken met de jubelton, dan biedt de familiehypotheek misschien mogelijkheden: De jubelton wordt afgeschaft: is de familiehypotheek een goed alternatief om je kind te helpen bij de aankoop van een huis?

5. Neem een extra hypotheek, om eerder te stoppen met werken

Met een hypotheek kan je extra financiële ruimte creëren, schrijft Van Bruggen Adviesgroep. Bijvoorbeeld als je eerder dan de pensioenleeftijd wil stoppen met werken of minder wil gaan werken.

Zo'n extra hypotheek brengt wel hogere hypotheeklasten met zich mee die je moet kunnen dragen, niet alleen tijdens de overbruggingsperiode maar ook daarna.

Voor wie voldoende pensioeninkomen heeft, kan dit een goede oplossing zijn om een periode van lagere of geen inkomsten te overbruggen en zo eerder van vrije tijd te profiteren.

Overigens kun je ook een zogenoemde opeethypotheek of verzilverhypotheek nemen als de pensioengerechtigde leeftijd in zicht komt. Deze werkt iets anders dan een gewone hypotheek en kun je eventueel periodiek laten uitkeren.

Lees er hier meer over: Overwaarde van je huis benutten? 8 dingen waar je op moet letten bij de opeethypotheek

6. Neem nog een hypotheek, voor een dure auto, tweede woning of andere grote aankoop

Je kunt ook een extra hypotheek nemen om een grote aankoop te doen, zoals een auto of tweede woning. Voordeel is dat de hypotheekrente lager is dan de rente op een persoonlijke lening. Daarnaast is er volgens Van Bruggen Adviesgroep meer keuze in aflossingsvormen, mits jouw geldverstrekker bijvoorbeeld een aflossingsvrije hypotheek toestaat.

De rente op deze hypotheek is trouwens niet fiscaal aftrekbaar. De hypotheekrenteaftrek geldt alleen als de lening wordt besteed aan de eigen woning (dus niet een tweede woning).

Lees hier meer over een de hypotheek versus een persoonlijke lening: Waarom een persoonlijke lening in plaats van een hypotheek meestal NIET logisch is – maar soms toch wel handig

Lees meer over hypotheken:

- Populariteit van de aflossingsvrije hypotheek dendert omlaag door stijging hypotheekrente

- Hypotheekrente knalt verder omhoog: dit zijn de hoogste en laagste rentes voor 5 jaar, 10 jaar en 20 jaar vast

- Is jouw hypotheekrente hoger of lager dan de huidige marktrente? Kijk en vergelijk!

- Wat als huizenprijs met 20% daalt? Zoveel buffer heb je als starter met een annuïteitenhypotheek