- De fundamentele vooruitzichten voor de economie verzwakken, waarbij beleggers vraagtekens zetten bij het vermogen van centrale banken om voor een ‘zachte landing’ te zorgen.

- Op de beurs is het technische beeld voor aandelen inmiddels serieus verzwakt.

- Beursexperts Michael Nabarro en Gökhan Erem gaan in op de vraag wat de volgende richtpunten zijn voor de brede S&P 500-index.

- Lees ook: Cruciaal moment voor de beurs: nieuwe dalingsgolf dreigt

ANALYSE – Het sentiment op de beurs blijft verslechteren, wat blijkt uit de soms krankzinnige koersschommelingen op dagbasis en zelfs binnen handelssessies. Het slot op aandelenmarkten is deze week per saldo negatief, waarbij de in eerdere bijdragen genoemde steunzone rond 4.200 punten voor de S&P 500-index is gekraakt.

Marktparticipanten vragen zich steeds meer af of de Amerikaanse centrale bank weer een beleidsfout maakt met een monetaire verkrapping die in een te langzaam tempo gaat om de torenhoge inflatie voldoende te beteugelen.

Bij de toelichting op het rentebesluit van afgelopen woensdag leek voorzitter Jerome Powell van de Federal Reserve toch meer een soort van een havik in duivenkleren. Hij hield vast aan het voornemen om de beleidsrente met meerdere stappen van 0,5 procentpunt te verhogen, maar was voorzichtig over de afbouw van de enorme schuldenberg op de balans van de centrale bank.

Het idee is om het obligatiebezit van de centrale bank uiteindelijk af te bouwen met in totaal 95 miljard dollar per maand. Dat betekent dat de Fed haar balans van bijna 9.000 miljard dollar elk jaar zou kunnen afbouwen met grofweg 1.000 miljard dollar. Dat is dus het bedrag aan liquiditeit dat uit de financiële systeem zou worden gehaald, doordat de Fed dollars die de centrale bank ontvangt bij de aflossing van obligatieleningen, uit de roulatie neemt.

De VS zou op die manier de monetaire steun die tijdens de coronapandemie is gegeven, in vijf jaar hebben teruggebracht. Ofwel: een verkrappingsoperatie die over een behoorlijk lange periode wordt uitgesmeerd.

De reden die Powell gaf voor deze voorzichtigheid was opvallend, want tussen de regels door suggereerde de baas van de centrale bank dat de inflatiedreiging enigszins overdreven wordt en in de buurt van een top moet zijn. Tja, waar de centrale bank de inflatie eerder "tijdelijk" noemde, zitten we nu dus “in de buurt van een top.”

We hopen uiteraard dat Powell deze keer wel gelijk heeft. Het doel van de Fed is in ieder geval om een zachte landing van de Amerikaanse economie te bewerkstelligen. In theorie wordt de rente dan net genoeg wordt verhoogd om te inflatie in te dammen, maar geen recessie te veroorzaken. Intussen stapelen de risico's zich echter op.

Een reeks donkere wolkjes aan de horizon

De economische vooruitzichten voor de wereldeconomie zijn momenteel zwak. De hoge inflatie zorgt voor een behoorlijk verlies van koopkracht in veel landen en brengt onzekerheid met zich mee.

Tegelijk zijn de geopolitieke problemen hardnekkig en zullen westerse sancties en een mogelijke Europese olieboycot van Russische olie ook in Europa zelf economische schade aanrichten.

Verder trekken de lockdowns in China momenteel een grotere wissel op de toeleveringsketen dan tijdens het hoogtepunt van de pandemie en stijgen grondstofprijzen gewoon door. Zelfs als de inflatie op piekniveau blijkt te zitten, lijkt een terugkeer naar normale niveaus van 2 procent of lager voorlopig ver weg.

Kijken we naar het seizoen van de bedrijfscijfers dat op z'n einde loopt, dat vallen de resultaten uit het eerste kwartaal van dit jaar per saldo niet tegen. Maar het lijkt een kwestie van tijd voordat ook de bedrijven zich aan de nieuwe economische realiteit moeten conformeren.

Veel beursgenoteerde bedrijven houden inmiddels een slag om de arm, als het gaat om de vooruitzichten voor de komende maanden.

Op de aandelenmarkt valt de schade op indexniveau relatief nog mee, met sinds de start van dit jaar een min van ongeveer 14 procent voor de S&P 500-index. Maar individueel zijn er inmiddels flinke individuele klappen uitgedeeld, onder meer bij grote techbedrijven als Meta (-40 procent) en Netflix (-70 procent). En binnen de S&P zijn er meer dalers dan stijgers dit jaar, wat het fundament stevig onder druk zet.

Beurs daalt, maar er is (nog) geen paniek

De spanning op de beurs neemt toe, nu beleggers obligaties en aandelen snel zien wegzakken. Zo signaleert de onderstaande grafiek van de VIX-index - ook wel de angstbarometer genoemd - in de VS toegenomen beweeglijkheid op de aandelenmarkt, maar van echte paniek is nog geen sprake.

In het verleden ging echte paniek gepaard met waarden van volatiliteitsindicaties van meer dan 40 of zelfs 50. Pas daarna was er sprake van een bodem. Vanuit die optiek lijkt er dus meer ellende nodig voordat je überhaupt over een (tijdelijke) bodem kan spreken.

Hoeveel lager gaan we nog?

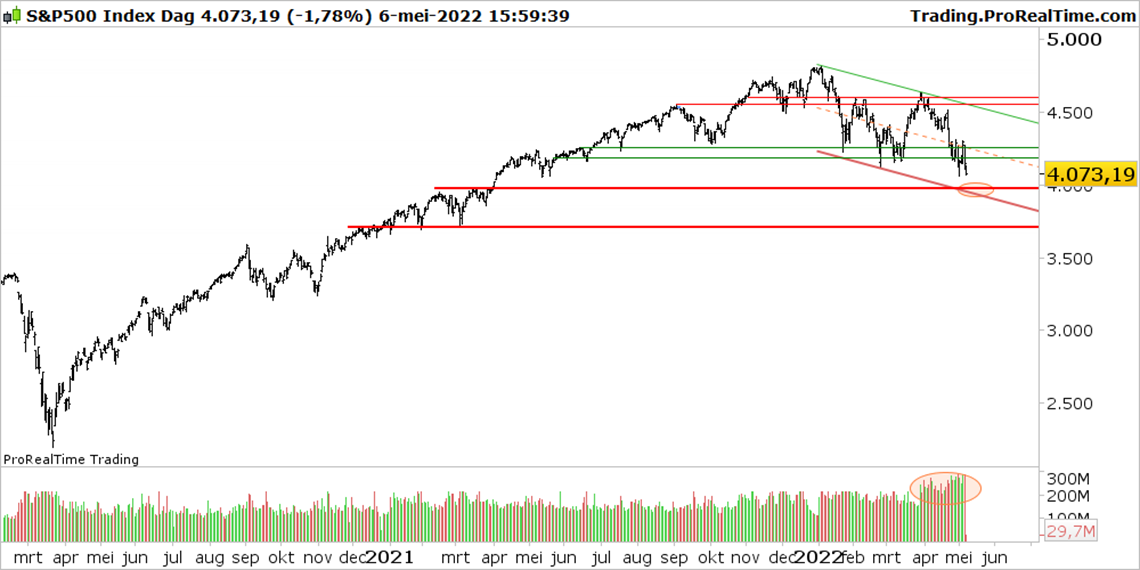

Onderstaande grafiek heeft heel wat lijnen in zich ter verduidelijking van de verschillende niveaus die van belang zijn voor de Amerikaanse S&P 500-index.

In eerdere bijdragen hebben we de zone tussen de 4.600 punten en 4.200 punten uitvoerig beschreven en ook aangegeven dat behoud van de steun rond de 4.200 punten lastig zou worden, vanwege de verkoopdruk bij aandelen van grote techbedrijven.

Inmiddels zien we de verkoopvolumes toenemen in deze daling, alsook het momentum. Het mikpunt is daarbij het niveau van 4.000 punten, zo lijkt het.

Als het psychologisch belangrijke niveau van 4.000 punten wordt doorbroken, zou een volgende, diepere kniebuiging koersen doen uitkomen bij de zone van 3.700 tot 3.800 punten.

Gelet op de eerder genoemde omgevingsfactoren zoals de inflatie, de rente, het beurssentiment, de huidige stand van de VIX-index en het koersbeeld bij grote techbedrijven is dat ineens best denkbaar.

Zo'n neerwaartse beweging hoeft niet in één dag te gaan, want tussentijds kunnen er felle oplevingen plaatsvinden. Die bewegingen zijn gevaarlijk om op te reageren, want pas als de koers van de S&P 500 erin slaagt weer boven het niveau van 4.300 punten te komen, lijkt er een einde te komen aan de snelheid van de daling. Let wel, aan de snelheid, niet aan de neerwaartse focus per se.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.