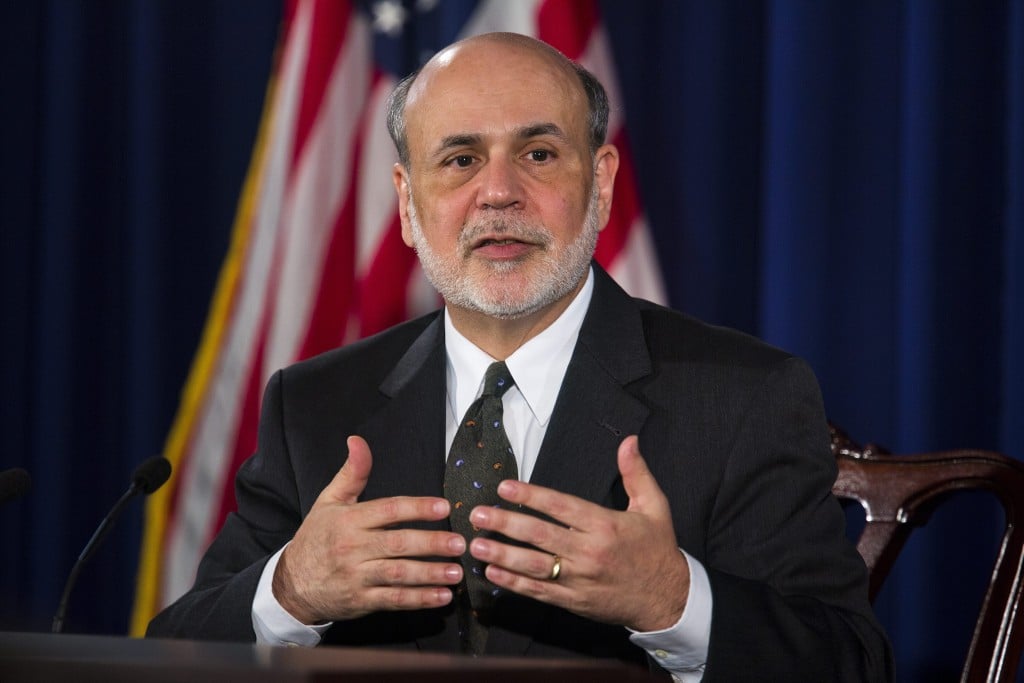

Han de Jong is een beetje verbaasd dat beleggers zo heftig reageren, nu de Amerikaanse centrale bank de teugels voorzichtig wil aanhalen. Fed-voorzitter Ben Bernanke doet immers niets onredelijks

Het tumult op de financiële markten hield de afgelopen week aan. Marktpartijen pasten hun toekomstverwachtingen voor het monetaire beleid verder aan. Daarbij richten zij hun aandacht niet alleen op het Amerikaanse (monetaire) beleid: de voornemens en maatregelen van de nieuwe Chinese leiders worden ook gewikt en gewogen.

Wat het Amerikaanse monetaire beleidspad betreft, denk ik dat de verwachtingen de waarschijnlijke aanpassingen al grotendeels weerspiegelen. Dit zou betekenen dat binnen afzienbare tijd de rust op de obligatiemarkten terugkeert en daarna ook op andere markten. Wanneer markten erg volatiel worden en sterke koersschommelingen vertonen, kan het momentum zichzelf versterken en kunnen markten van de economische realiteit vervreemd raken.

In principe probeer je als econoom steeds in te schatten wat de ontwikkelingen in de reële economie voor de financiële markten betekenen. Als de markten echter buiten zinnen raken, dan gaan zij de reële economie dicteren. Dan dien je jezelf juist af te vragen wat de marktbewegingen voor de reële economie betekenen.

Ik denk niet dat we dit punt al bereikt hebben, maar de kans neemt wel toe dat de marktvolatiliteit een negatieve weerslag op de wereldeconomie krijgt. Ondertussen waren de cijfers in de VS en Europa positief en in Japan niet onaardig. Het enige relevante cijfer dat in China uitkwam, zat de markt echter niet lekker.

Ben zei niets onredelijks

De voornaamste gebeurtenis van vorige week was de bijeenkomst van het beleidscomité (FOMC) van de Amerikaanse centrale bank, gevolgd door een persconferentie van Ben Bernanke. De markten reageerden heftig op wat de Fed-voorzitter te zeggen had.

Ik moet toegeven dat ik het niet heb zien aankomen.

Naar mijn overtuiging heeft Bernanke namelijk niets onredelijks gezegd. We weten allemaal dat er bij een rente van 0 procent en 85 miljard dollar per maand aan obligatie-aankopen sprake is van een uiterst accommoderend monetair beleid dat in een economie die zich in een normalisatiefase bevindt, niet gerechtvaardigd is.

Een normalisatie van de economie dient gevolgd te worden door een normalisatie van het beleid. Ik ben al enige tijd vrij optimistisch over het proces van economische normalisatie in de VS. Daarom veronderstelde ik dat de Fed op enig moment een logische, onvermijdelijke en noodzakelijke verandering in de beleidsrichting zou aankondigen.

Bernanke gaf vorige week blijk van een toegenomen vertrouwen in positieve vooruitzichten voor de economie en in een waarschijnlijke daling van de werkloosheid. Dit stemt overeen met onze vise. Die is iets optimistischer over de vooruitzichten voor de VS dan de consensusopinie, maar niet extreem. Wat we nu zien, is dat de verwachtingen in de markt aan het verschuiven zijn.

Risico dat beurs doorschiet

Thans zijn er in feite twee mogelijkheden. De eerste is dat het proces van aanpassing van verwachtingen zijn eigen dynamiek krijgt, zichzelf versterkt en doorschiet, waarna de marktverwachtingen en de economische realiteit ontkoppeld raken. Dat kan heel riskant zijn.

Het gevaar bestaat dat de markten puur door allerlei technische factoren gedreven worden. Zo kan de hogere volatiliteit sommige beleggers te veel worden: zij zien zich dan gedwongen om bepaalde beleggingen te verkopen, ongeacht de onderliggende waarde daarvan. Dergelijke acties drijven de volatiliteit echter verder op en voordat we het weten, raken de markten ontkoppeld van de economische realiteit, wat mogelijk weer zijn weerslag op diezelfde realiteit heeft.

De andere mogelijkheid is dat de verwachtingen omtrent het Amerikaanse monetaire beleid te gematigd waren en nu op realistischer niveaus komen. Sinds begin mei is het effectief rendement op 10-jaars Amerikaanse staatsobligaties met circa 90 basispunten gestegen. Hoe kunnen we beoordelen of dat redelijk of juist excessief is? En kan de rente nog (veel) verder oplopen?

Obligatierente op realistisch niveau

De obligatierente kan als marktprognose voor het toekomstige monetaire beleid worden gezien. Geldmarktfutures vormen daarbij een instrument dat de marktprognose voor het monetaire beleid inzichtelijk maakt. De Fed heeft in het verleden aangegeven dat de rente waarschijnlijk niet eerder dan in 2015 wordt verhoogd, alhoewel we allemaal begrijpen dat monetaire beleidsbeslissingen afhankelijk zijn van cijfers.

De spread tussen eurodollarfutures met verschillende afloopdata zegt iets over de marktverwachtingen voor het renteverloop tussen die afloopdata. De spread tussen de futures die eind dit jaar aflopen en de futures die eind volgend jaar expireren, bedroeg tot voor kort dit jaar gemiddeld 0,2 procentpunt, maar is inmiddels opgelopen naar circa 0,4 procentpunt. De markt veronderstelt blijkbaar dat de eerste renteverhoging van 0,25 procentpunt waarschijnlijk al vóór eind 2014 plaatsvindt.

Gezien onze economische prognoses voor 2014 lijkt de impliciete rentevoet aan de lage kant, maar we moeten ook rekening houden met de voorwaardelijke belofte van de Fed aan de markt om de rente niet vóór 2015 te verhogen. Bovendien weten we dat de Fed liever te laat en te langzaam in actie komt, dan dat zij te agressief blijkt te zijn. Al met al denk ik dat het contract per december 2014 redelijk geprijsd is en geen verdere aanpassing behoeft.

De spread tussen de contracten die in december 2014 en december 2015 aflopen, is in de eerste maanden van dit jaar met zo'n 0,3 tot 0,4 procentpunt toegenomen, wat duidt op een verkrapping van slechts een kwart tot een half procentpunt in de loop van 2015. Dat was duidelijk te weinig.

Drie tot vier renteverhogingen 2015

De spread is inmiddels opgelopen tot circa 0,85 procentpunt en dit impliceert drie tot vier renteverhogingen van een kwartje in 2015. Dat lijkt realistischer.

Als ik zou moeten aangeven waar de risico’s liggen, dan zou ik zeggen dat de kans dat de Fed in 2015 méér doet dan de futuresmarkt inprijst en de FOMC-leden thans verwachten, nog steeds groter is dan de kans dat de Fed minder doet. De risico’s liggen voor de obligatierente voor de rest van het jaar dus nog steeds eerder aan de bovenkant dan aan de onderkant. Uitgaande van een normalisatie van de economie en een nominale bbp-groei van wellicht 5 procent of nog iets hoger, lijkt een officieel rentetarief van minder dan 2 procnt mij voor eind 2015 echter te laag.

Mijn conclusie luidt dat de Amerikaanse obligatiemarkt vooralsnog in ieder geval zijn verwachtingen voor het monetaire beleid naar een realistisch niveau heeft gebracht. Dat betekent dat de rust binnen afzienbare tijd zal terugkeren.

Het risico bestaat echter dat de stijging van de obligatierente zijn eigen dynamiek krijgt en te ver doorschiet. In dat geval werken hogere leenkosten negatief door op de groei-vooruitzichten en dienen de marktverwachtingen voor het monetaire beleid vroeger of later weer neerwaarts bijgesteld te worden. Dat kan een volatiel proces zijn waarbij het tumult op de financiële markten aanhoudt.

Han de Jong is hoofdeconoom van ABN Amro. Meer columns: zie het blog van Han de Jong.

Tips, vragen of reacties? Mail redactie op [email protected]

Dit artikel is oorspronkelijk verschenen op z24.nl