- Het cijferseizoen voor beursgenoteerde bedrijven is in volle gang, Daarbij komen ook de grote Amerikaanse techreuzen aan bod die een grote rol rol hebben gespeeld bij de recente beursrally.

- Er zijn inmiddels flinke verschillen tussen de prestaties van bedrijven als Alphabet en Microsoft en bijvoorbeeld Tesla.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken het technische beeld bij de Magnificent 7.

ANALYSE – Het was een drukke beursweek met een overvloed aan bedrijfscijfers en macro-economische data uit de VS die het beeld van een hardnekkige inflatie bevestigen. We kijken in deze bijdrage eerst naar het macro-beeld en bespreken dan meer in detail de uiteenlopende ontwikkelingen bij de club van grote Amerikaanse techbedrijven die bekend staat als The Magnificent Seven.

De groei van de Amerikaanse economie is in het eerste kwartaal van dit jaar flink teruggezakt, zo bleek deze week. Tegelijk is de inflatie relatief hoog gebleven. Het is nog te vroeg om op basis van één kwartaal conclusies te trekken, maar de zogenoemde stagnatiesignalen zijn wel verontrustend en maken het voor de Amerikaanse centrale bank niet makkelijker.

De taaie en hogere inflatie belet De Federal Reserve om op korte termijn de beleidsrente te verlagen, maar de hoge rente lijkt inmiddels wel te resulteren in een flinke economische afkoeling. Wat de Fed uiteindelijk belangrijker vindt – de economische groei stimuleren of de inflatie bestrijden – moet nog duidelijk worden. Maar het ‘goldilocks’-scenario van dalende inflatie, lagere rentes en solide economische groei, lijkt even van tafel.

Ook de Amerikaanse consument krijgt het lastiger. In de grafiek hieronder zie je dat op nominale basis de uitgaven van consumenten (rode lijn) sneller stijgen dan het inkomen (groene lijn). En daarbij is voor het inkomen nog niet eens rekening gehouden met het effect van de inflatie op de koopkracht van de Amerikaanse consument.

Het lijkt er dan ook op dat de motor van de Amerikaanse economie - dat wil zeggen: de Amerikaanse consument - het lastiger krijgt om de eindjes aan elkaar te knopen.

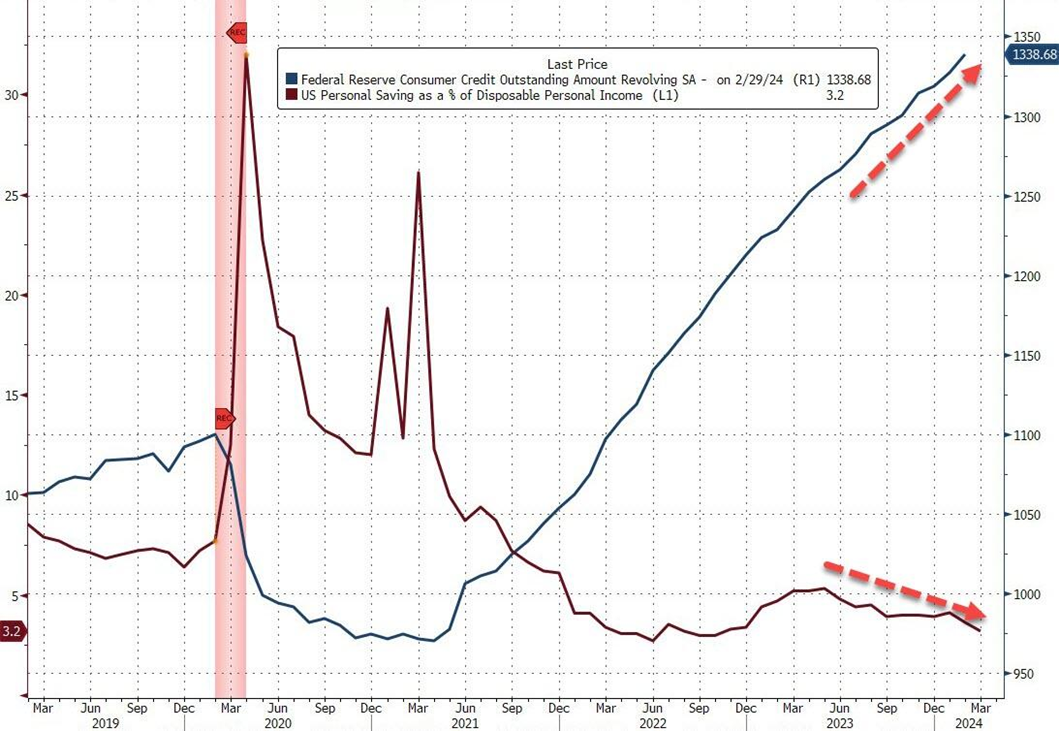

In de grafiek hieronder toont de rode lijn de spaargelden van Amerikanen als percentage van het beschikbaar inkomen. Na de spaarpieken ten tijde van de coronacrisis als gevolg van de steunpakketten van de overheid, zijn Amerikanen steeds minder gaan sparen.

Daar tegenover staat de ontwikkeling van kortlopende consumptieve leningen en creditcards, vertegenwoordigd door de blauwe lijn die scherp is gestegen. Ofwel: de uitgaven van Amerikaanse consumenten worden steeds meer met leningen gefinancierd.

Bron Bloomberg

Als je hierbij bedenkt dat rentes op creditcards in de VS op jaarbasis gemiddeld boven de 20 procent liggen, dan is duidelijk dat het financieren van de consumentenbestedingen met meer schuld een dure grap begint te worden.

Grote verschillen bij de Magnificent 7

Het macro-economische beeld is dus best uitdagend in de VS, maar zoals we vaker hebben aangegeven: de beurs is inmiddels geen goede weerspiegeling meer van de economie.

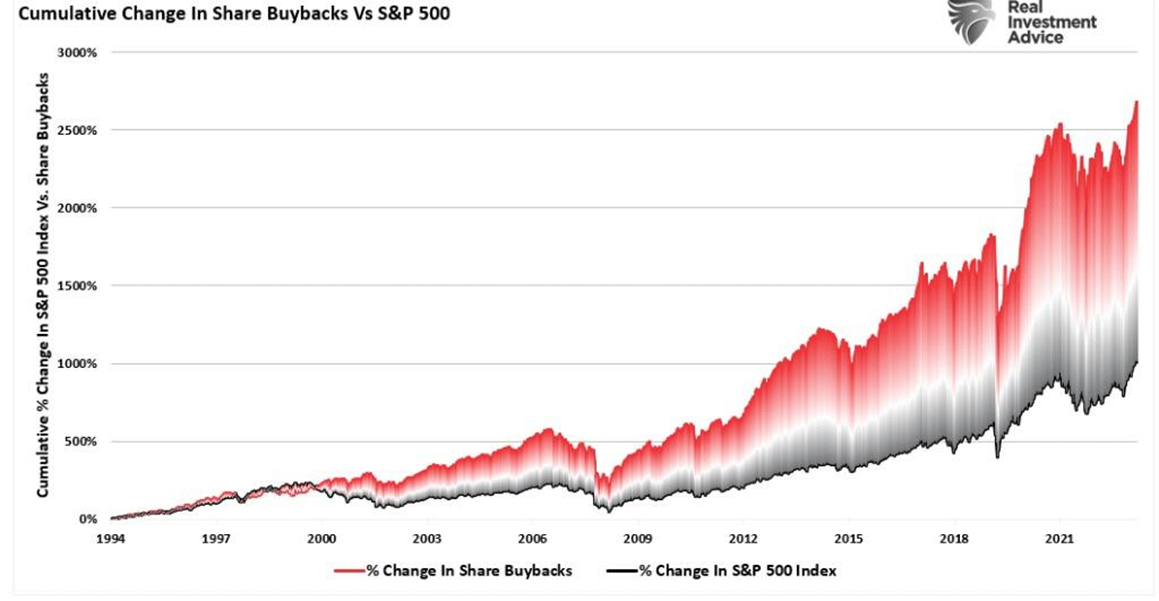

Er zijn namelijk andere krachten die de aandelenmarkt aanjagen, zoals de gigantische programma's voor de inkoop van eigen aandelen. Het totale bedrag dat Amerikaanse beursbedrijven dit jaar spenderen om eigen aandelen terug te kopen wordt op bijna 1.000 miljard dollar geschat.

De grafiek hieronder toont hoe dit in brede zin een aanjager voor de beurzen is geworden.

Van belang is dat de grotere inkoopprogramma's van aandelen vooral worden uitgevoerd door de techreuzen in de VS. Sinds 2023 ligt bij deze groep de focus op zeven bedrijven die enorm hebben geprofiteerd van de AI-hype: Amazon, Apple, Microsoft, Alphabet/Google, Meta, Tesla en Nvidia.

Deze week kwamen vier van de zeven met de kwartaalcijfers naar buiten: Microsoft, Alphabet, Meta en Tesla. Komende week volgen Amazon en Apple.

Het is daarom interessant om wat dieper in te zoomen op deze spelers, aangezien er flink wat contrast begint te ontstaan tussen de individuele techreuzen.

In de grafiek hieronder zie je dat de groep als geheel het best aardig doet. Sinds de start van dit jaar staat een plus van bijna 19 procent op de borden bij de Magnificent 7.

Achter deze stijging gaan echter wel de nodige verschillen schuil. We lopen de 7 techgiganten daarom individueel af met telkens een korte technische beschouwing.

Alphabet: opwaartse trend

Laten we beginnen met Alphabet, door ons vaker benoemd als een favoriet. Het bedrijf is één van de leiders in de AI-ontwikkelingen en kwam ook deze week weer met prima cijfers. In het eerste kwartaal steeg de omzet naar ruim 80 miljard dollar en de winst naar bijna 24 miljard dollar. Dat zijn gigantische bedragen.

Het moederbedrijf van Google maakte ook bekend voor het eerst een symbolisch dividend uit te keren van 0,20 dollar per aandeel. Tegelijk koopt het bedrijf voor een slordige 70 miljard dollar eigen aandelen in.

In de grafiek hieronder zie je wat dat doet met de koers van Alphabet: nieuwe recordstanden. Het bedrijf is daarmee een voorloper bij de “Magnificent Seven”. En gelet op de opwaartse trends met hogere toppen en bodems en is dit vooralsnog een houdertje.

Microsoft: koersherstel na korte correctie

Een ander aandeel dat onze voorkeur heeft, is Microsoft. De softwaregigant is via de investeringen in OpenAI een aanjager in de AI-revolutie. De kwartaalcijfers die Microsoft deze week publiceerde, waren eveneens prima. Over het gebroken boekjaar ging het om een kwartaalomzet van bijna 62 miljard, waarvan bijna 22 miljard dollar overbleef als winst.

Microsoft spendeerde afgelopen kwartaal zo'n 9 miljard dollar aan dividenduitkeringen en de inkoop van eigen aandelen. De goede cijfers zorgden voor een koersherstel na de recente correctie.

Indien de koersrecords rond de 430 dollar voor het aandeel Microsoft worden uitgenomen, kan de opwaartse trend een vervolg krijgen. Ook dit is vooralsnog een houdertje.

Tesla: grote uitdagingen

Dan Tesla, de fabrikant van elektrische auto's. Het bedrijf van Elon Musk rapporteerde deze week een fors lagere winst, maar dat nieuws was al min of meer in de koers verwerkt. De belofte van Musk dat Tesla serieus gaat werken aan een goedkoper model zorgde voor een positieve reactie.

Toch zijn de uitdagingen voor Tesla groot, onder meer vanwege de inzakkende verkopen op de markt voor elektrische auto's en de toenemende concurrentie vanuit China.

De grafiek van Tesla hieronder weerspiegelt dan ook geen opwaartse trend en we vinden dit aandeel vooralsnog niet interessant.

Meta: vinger aan de pols

De kwartaalcijfers die Meta deze week publiceerde, waren op zich helemaal niet slecht. Ook topman Mark Zuckerberg investeert fors in AI, maar hij kondigde deze week aan dat het rendement op die investeringen nog even op zich kan laten wachten. Bovendien was de prognose voor de omzet in het tweede kwartaal van dit jaar lager dan analisten hadden verwacht.

Het moge duidelijk zijn dat ook Meta een fantastische investering is geweest sinds begin 2023, zoals de onderstaande grafiek laat zien. Je ziet daar ook de opwaartse koerssprong van begin dit jaar, na de publicatie van de cijfers over het vierde kwartaal van 2023. Meta maakte toen bekend dat het voor het eerste 0,50 dollar per aandeel aan dividend ging uitkeren. Ook gaf het bedrijf goedkeuring aan de inkoop van eigen aandelen ter waarde van 50 miljard dollar.

Het technische beeld op de korte termijn is inmiddels wat gecompliceerder geworden, omdat we deze week te maken hebben gehad met een forse neerwaartse beweging, na de publicatie van de cijfers. Hiermee is de opwaartse sprong van begint dit jaar geneutraliseerd.

Belangrijk is nu dat de koers boven de horizontale groene lijn van iets boven de 400 dollar blijft en daar bodemvorming laat zien. Indien dat gebeurt, kan het aandeel Meta herstellen.

Voorlopig is het even vinger aan de pols, maar voor de lange termijn is de opwaartse trend gewoon in tact.

Apple: zijwaartse trend

Komende week komen Apple en Amazon nog met de kwartaalresultaten naar buiten. Apple heeft het de laatste tijd lastig vanwege de lagere vraag naar iPhones vanuit China en problemen met toezichthouders die de dominante positie van het bedrijf onderzoeken.

Echter, door de gigantische aandeleninkoopprogramma's heeft Apple de winst goed op peil weten te houden. Ook in het laatste kwartaal van 2023 werd er weer 24 miljard dollar aan aandeelhouders uitgekeerd door middel van de inkoop van eigen aandelen en dividendbetalingen.

In de grafiek van Apple is de opwaartse trend veranderd in een zijwaartse trend. Indien het aandeel onder de horizontale groene lijn zakt, draait de trend naar negatief. Boven de recente toppen rond de 180 dollar lijkt een aanval op het koersniveau van grofweg 200 dollar waarschijnlijk en wordt het weer interessant.

Amazon: opwaartse trend

Ook Amazon opent komende week de boeken. Deze techreus zet ook fors in op investeringen in toepassingen van artificial intelligence.

Wat betreft het technische koersplaatje bevindt het aandeel Amazon zich nog steeds in een opwaartse trend. Ofwel: gewoon aanhouden tot het tegendeel wordt bewezen.

Nvidia: technisch beeld blijft positief

Ten slotte is daar Nvidia. De chipfabrikant opent pas 22 mei de boeken. Dit is vooralsnog de grote leider in AI en het bedrijf verdient bakken geld met computerchips die bij uitstek geschikt zijn om zware AI-modellen op te laten draaien.

Recentelijk kwam er wel een stevige koerscorrectie om de hoek kijken, maar dat zat er na de gigantische stijging eerder dit jaar ook wel een keer aan te komen.

Vooralsnog ziet het koersplaatje er goed uit. Een opwaartse uitbraak boven de eerste rode lijn in de grafiek hieronder kan de oude records weer in beeld brengen. Daarna wellicht meer, maar voor nu even vinger aan de pols.

Voor de komende week wordt het wat betreft de bedrijfscijfers dus met name interessant voor Apple en Amazon. Op het macro-economische front zal er aandacht zijn voor het rentebesluit van de Amerikaanse centrale bank en het maandelijkse banenrapport.

Wil je profiteren van een deep dive met Michael Nabarro en Gökhan Erem? Dat kan op 16 mei aanstaande tijdens een exclusieve bijeenkomst over het thema: Wanneer barst de bubbel op de beurs? Topexperts praten je bij in een interactieve sessie: kijk hier voor meer informatie en schrijf je in!

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.