- Het slot van deze beursweek resulteerde een techfeestje, met een nieuwe all-time-high voor de S&P 500-index in de VS.

- De juichstemming als gevolg van de AI-hype overschaduwt echter het onderliggende beeld op de beurs, dat een stuk gematigder is.

- Beursexpert Michael Nabarro en Gökhan Erem praten je bij over de meest recente ontwikkelingen op financiële markten.

ANALYSE – Met het sluiten van de afgelopen handelsweek zijn twee zaken duidelijker geworden. De grote technamen op de beurs blijven in trek en de rente loopt op. Op zich een aparte combinatie van factoren.

Gedurende de week klonk er nog een waarschuwend geluid vanuit Davos, waarbij de centrale bankiers duidelijk maakten dat financiële markten te ver op de muziek zijn vooruitgelopen. De tweede helft van de week werd daarentegen opgesierd door positieve geluiden voor techbedrijven op de beurs die onder meer profiteren van de AI-hype, alsook gunstige impulsen voor de chipsector. Met als klapper een nieuwe all-time-high voor de S&P 500-index op vrijdag.

In Davos werd gewaarschuwd dat centrale banken helemaal niet zo zeker zijn dat de inflatie voldoende onder controle is. Dit had duidelijk invloed op de verwachtingen ten aanzien van het rentebeleid. Waar een ruime meerderheid van de beleggers begin deze maand nog inschatte dat de Federal Reserve de beleidsrente in maart zou verlagen, is die verwachting deze week bijgesteld tot fifty-fifty.

Op de obligatiemarkt is de rente in dit prille beursjaar zodoende vooral gestegen door verbale interventie van monetaire beleidsmakers, hetgeen het sterkst te merken is bij de langlopende rentes.

Rente stijgt, brede sentiment op de beurs niet sterk

In de grafiek hieronder zie je de koers van de 30-jarige Amerikaanse staatslening, die tegengesteld beweegt aan de rente.

Wat de koers van de 30-jarige obligatie betreft, vond er tussen oktober 2023 en begin dit jaar een stijging plaats, waarbij de rente vrij scherp daalde na de beruchte ommezwaai van Fed-voorztitter Powell. Echter, dit gebeurde in de context van een grotere dalende koersbeweging en dus een oplopende rente, als je naar langere grafiek kijkt.

Sinds begin dit jaar is de koers van de 30-jaars obligatie weer wat gedaald en is de rente licht gestegen. Daarmee kan gesteld worden dat, zoals de centrale bankiers aangeven, het spel wat betreft en rente en de inflatie nog niet is gespeeld. En dat betekent ook dat de markt ietwat optimistisch was door te rekenen op een snelle verlaging van de beleidsrentes van centrale banken.

Als rentes nog wat langer op een hoger niveau blijven, geeft dat extra druk op de economie, aangezien kosten van lenen voor bedrijven en consumenten relatief hoog blijven. Dat is in algemene zin niet goed voor bedrijven.

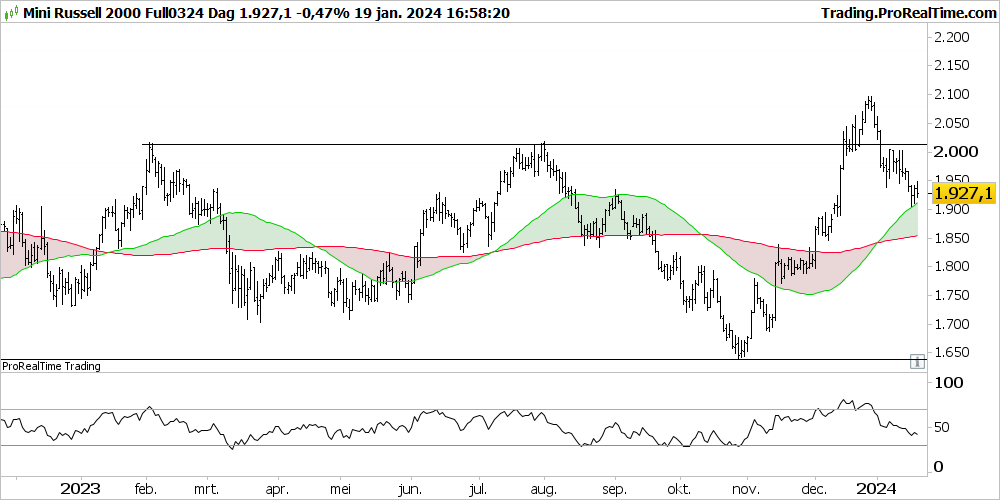

Deze ontwikkeling zie je terug in de de breedte van de aandelenmarkt. Voor de VS hanteren we hiervoor de Russell 2000-index om het beleggersgedrag te duiden.

De correlatie met de obligatiemarkt is duidelijk te zien, Tussen tussen eind oktober 2023 en begin dit jaar steeg de Russell 2000-index, in lijn met de stijging van obligatiekoersen en dus een daling van rentes. Maar begin dit jaar is de Russell teruggezakt in lijn met dalende obligatiekoersen en dus een stijgende rente.

Technisch gezien is er ook sprake van een mislukte poging tot een koersuitbraak van de Russell 2000, wat neerkomt op een zogeheten bull trap, zoals we in onze bijdrage van afgelopen week meldden. Het ontbreken van een sterke opwaartse trend zorgt ervoor dat de opwaartse beweging tussen oktober en januari vooralsnog geen brede bijval vindt van beleggers.

Nu is de vraag uiteraard hoe dit verder gaat. Er is niet direct een aanleiding om te veronderstellen dat de Russell 2000 rond het cijferseizoen richting eerdere dieptepunten zakt, maar om van een sterke opwaartse potentie te spreken, gaat ook te ver. Het zal ook aan de ontwikkeling van de rentemarkten liggen zoals we hierboven hebben aangegeven.

Grote technamen en AI domineren

Intussen komt het seizoen voor de bedrijfscijfers op gang. Daarbij zullen er de komende weken koersuitschieters zijn in reactie op de resultaten van individuele bedrijven. Maar voor de Russell 2000 die, zoals de naam zegt tweeduizend aandelen telt, zal dat per saldo weinig effect sorteren.

Het wordt naar verwachting dus een zogenoemde stock pickers-markt, die door individuele vooruitzichten en cijfers gedreven wordt. Een hoofdrol speelt daarbij nog altijd de mate waarin bedrijven gelieerd worden aan de AI-hype, wat ook bijvoorbeeld de chipsector beïnvloedt.

Dat was deze week weer te zien bij Meta, het moederbedrijf van onder meer Facebook en Instagram, dat een samenvoeging van de bedrijfsonderdelen FAIR en GenAI aankondigde. Dat kreeg positieve bijval van beleggers. En chipmaker Nvidia profiteert als geen ander, omdat het een unieke positie heeft bij de levering van computerchips die cruciaal zijn om AI-software op te laten draaien. Meta bestelt bijvoorbeeld voor miljarden dollars 350.000 chips bij Nvdia.

Meer nieuws vanuit de chiphoek kwam deze week van de Taiwanese chipmaker TSMC, die enigszins meevallende cijfers presenteerde. Dat werkte weer door bij de koers van Apple, gelet op de samenwerking tussen beide smaakmakers. Bovendien kreeg Apple een koopadvies van analisten van Bank of America.

Deze ontwikkelingen en de verwachting dat bedrijven die kunnen meesurfen op de AI-golf, nog meer positiefs gaan brengen, werd vanuit Davos ook ondersteund door CEO Sam Altman van OpenAI. De baas van de maker van AI-bot ChatGPT gaf aan dat de AI-revolutie sneller zal gaan dan welke eerdere techrevolutie ook.

Dat alles sorteerde in een opwaartse impuls in de tweede helft van de week waarbij de Magnifient Seven (Apple, Amazon, Microsoft, Alphabet/Google, Nvidia, Meta en Tesla) als groep nieuwe hoogtepunten wisten te noteren. Dit werkte door in de vorm van een nieuwe all-time-high voor de S&P 500-index, waarin de grote techbedrijven al een tijdje een extreem dominant gewicht hebben.

De onderstaande koersgrafiek toont de gezamenlijke koersontwikkeling van de Magnificent Seven, inclusief de koerspiek van vrijdag.

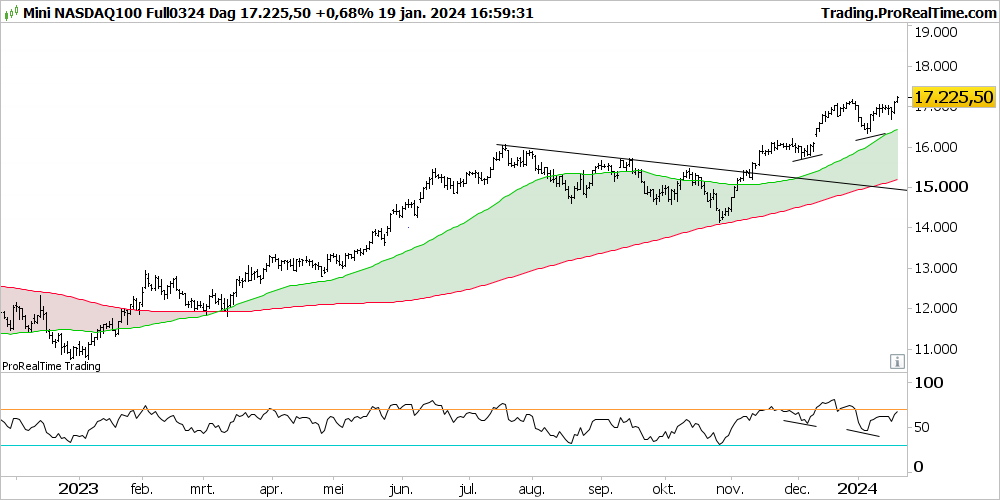

Dit brengt ons bij de Nasdaq 100-index, waar de grote techbedrijven nog sterker dan bij de S&P 500 de toon zetten.

Verschillende technische signalen op basis van trendmatigheid en momentum geven aan dat nog hogere koersen in het verschiet liggen voor de Nasdaq 100.

Het feit dat het 50-daags voortschrijdende koersgemiddelde (groene lijn in de grafiek hierboven) al geruime tijd hoger noteert dan het 200-daags voortschrijdend gemiddelde (rode lijn) wijst op een opwaartse trend. De opeenvolgende hogere toppen en bodems geven eveneens aan dat de trend opwaarts is en sterk blijft.

Na de uitbraak in november, waarmee de positieve voortzetting voor langere termijn werd bewerkstelligd, zijn kleine correcties geabsorbeerd en middels een zogeheten positive reversal in een versnelling opwaarts omgebogen. Dat wordt geïllustreerd door de hogere bodems in de koers en de lagere bodems in de RSI-indicator, zoals aangegeven in het onderste deel van de Nasdaq-grafiek.

De conclusie is voorlopig dus dat de grote techbedrijven blijven domineren, maar dat de verbreding van de beursrally die we graag willen zien voor een stevige bull markt zich nog niet heeft gemanifesteerd.

Het is dus steltenlopen bij deze stijging, waarbij er nauwelijks keuze is bij het selecteren van de juiste aandelen. Dat maakt het wel weer makkelijker voor beleggers die minder boodschap hebben aan de algemene, niet al te optimistische economische vooruitzichten.

Bij de stroom van bedrijfscijfers van komende week zal de nadruk waarschijnlijk vooral op de vooruitzichten liggen. Techboegbeelden Sam Altman en Mark Zuckerberg gaven al een hint hoe dat kan uitpakken voor bedrijven die aanbeden worden door AI-beleggers.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.