- In de Verenigde Staten zit de hardnekkige inflatie de centrale bank dwars bij het voornemen op de beleidsrente te gaan verlagen.

- Op aandelenmarkten beginnen beleggers intussen oog te krijgen voor het scenario dat rentes langer op een hoog niveau kunnen blijven.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien waar je op moet letten bij de spanning tussen de aandelen- en de rentemarkt.

ANALYSE – Aandelenmarkten stonden deze week opnieuw enigszins onder druk, zonder dat het heel dramatisch werd. Wel is na de hoger dan verwachte inflatiecijfers uit de VS van een week eerder duidelijk geworden, dat aandelenbeleggers de ontwikkelingen op de rentemarkt niet meer klakkeloos kunnen negeren.

Voorzitter Jerome Powell van de Amerikaanse centrale bank benadrukte dinsdag in een toespraak dan dat er “gebrek aan vooruitgang” is als het gaat om het verder afkoelen van de inflatie. Een duidelijk hint dat de Federal Reserve weinig ruimte ziet om de beleidsrente op korte termijn te verlagen. Dat werd deze week ook onderstreept door sterke detailhandelsverkopen in de VS, die het beeld bevestigen van een economie die behoorlijk sterk blijft draaien.

De rente van de 10-jarige Amerikaanse staatslening liep deze week nog wat verder op en eindigde vrijdag op 4,62 procent. Daarmee is er in april tot nog toe sprake van een stijging van ongeveer een half procentpunt.

De rente-ontwikkeling begint zodoende een serieuzere uitdaging te worden voor de aandelenmarkt, aangezien toekomstige winsten van bedrijven tegen hogere rentes verdisconteerd moeten worden.

In het slotdeel van deze column belichten we de oplopende spanning tussen de rente- en aandelenmarkt. Eerst maken we een uitstapje naar een bijkomend effect van rentes die langer op een hoger niveau blijven: dat zet namelijk druk op de overheidsfinanciën in landen met hogere schuldniveaus.

Hogere rente begint uitdaging te worden voor staatsschulden

Zoals bekend hebben overheden tijdens de coronacrisis met enorme fiscale steunpakketten economieën ondersteund en dat is in veel gevallen gepaard gegaan met flink uitdijende staatsschulden.

Hoewel de effecten per land verschillen, speelt dit fenomeen in Europa onder meer in grote eurolanden zoals Frankrijk, Spanje en Italië. Daar is de staatsschuld als percentage van de economie in 2023 uitgekomen op een niveau van meer dan 110 procent voor Frankrijk en Spanje en bijna 140 procent voor Italië.

Een lagere rente lost problemen met hoge schuldniveaus niet structureel op, maar geeft op korte termijn natuurlijk wel wat lucht. In die zin is het een welkome meevaller dat de Europese Centrale Bank voor de eurozone kan wijzen naar een lagere inflatie als argument om de beleidsrente tegen de zomer te verlagen.

In de VS krijgt het probleem van de houdbaarheid van de staatsschuld ook steeds meer aandacht. De rentelasten beginnen namelijk steeds zwaarder te drukken op de staatsuitgaven van de VS. In 2023 ging het om een recordbedrag van 659 miljard dollar, goed voor 2,5 procent van het bruto binnenlands product (bbp) van de VS. Dit bij een staatsschuld die afgelopen jaar is gestegen naar meer dan 130 procent van het bbp.

In de tabel hieronder is te zien dat de netto rentelasten van de Amerikaanse overheid inmiddels hoger zijn dan een reeks andere grote uitgavenposten, waaronder de zorg en sociale verzekeringen.

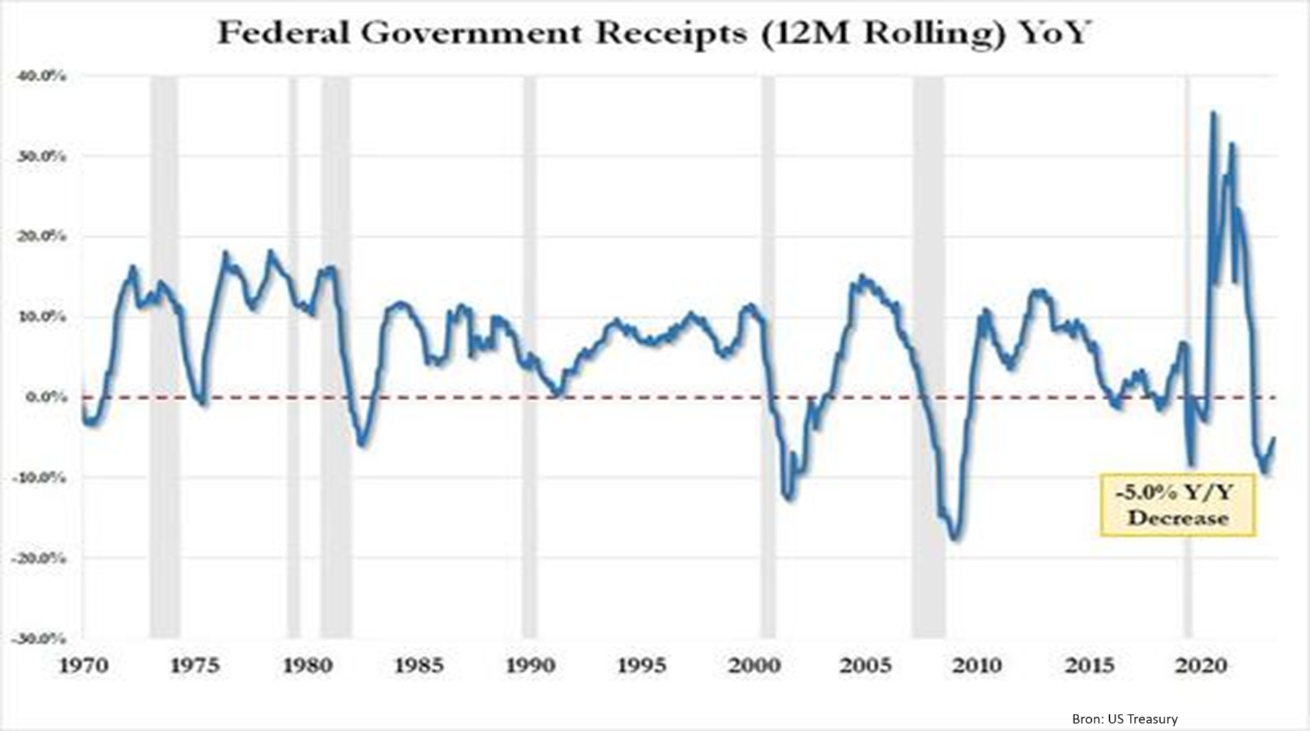

Tegelijk heeft de Amerikaanse overheid last van druk op de belastinginkomsten, die op jaarbasis met 5 procent zijn gedaald.

Per saldo zorgt dit voor aanhoudend hoge begrotingstekorten die dus gefinancierd worden met extra schulden.

De onderstaande grafiek toont de prognose voor het begrotingstekort van de VS van het Congressional Budget Office. Te zien is dat het tekort naar verwachting de komende tien jaar op zo'n 6 procent van het nationaal inkomen blijft, waarbij de rentecomponent steeds belangrijker wordt.

Dus ook de Amerikaanse overheid heeft behoefte aan lagere rentes. Maar zoals aangegeven is de Federal Reserve hierbij in een lastiger parket terecht gekomen dan de ECB, want de hardnekkige inflatie in de VS biedt op korte termijn minder ruimte voor renteverlagingen.

Het wordt dus interessant om te zien hoe de Fed deze Gordiaanse knoop de komende periode gaat ontrafelen.

Spanning tussen aandelen- en rentemarkt neemt toe

Je kunt dus concluderen dat zowel overheden als aandelenbeleggers zitten te wachten op lagere rentes. We kijken hieronder hoe dit spel zich momenteel ontwikkelt aan de hand van een kort technische blik op respectievelijk de aandelenmarkt en de rentemarkt.

In de VS zijn de belangrijke aandelenindices teruggezakt van hun recordhoogtes, waarbij de S&P 500-index vrijdag onder de 5.000 punten is gesloten.

De correctie waar we al langer voor waarschuwen is nu behoorlijk ver gevorderd in tijd alsook wat betreft de koersbewegingen. In de grafiek hieronder zie je dat de koers van de S&P 500 iets onder het 50-daags voortschrijdend gemiddelde (groene lijn) is gezakt.

De koers van de S&P ligt echter nog steeds ruim boven de vorige bodem van begin dit jaar, terwijl de krachtmeter onderin de grafiek laat zien dat er al heel veel is ingeboet aan overtuiging.

De overspannenheid van het eerste kwartaal is genormaliseerd, terwijl een groot deel van de koerswinst van het eerste kwartaal van dit jaar is behouden. Er valt dan ook een parallel te trekken tussen de ontwikkeling in het laatste kwartaal van 2023 en de eerste maanden van 2024 en dezelfde tijdsperiode een jaar eerder, zoals aangegeven in de blauwe vierkanten van de grafiek.

Wanneer we de rentemarkt erbij nemen valt deze vergelijking wederom te maken. De grafiek hieronder toont de koers van de 10-jarige Amerikaanse staatslening, die tegengesteld beweegt aan de 10-jaars rente.

Zowel eind 2022 en als eind 2023 steeg de koers van de 10-jaarsobligatie en was dus sprake van dalende rentes. Dit is te zien in het eerste deel van de twee blauwe blokken.

Echter, in het eerste kwartaal van 2023 ging de rente omhoog (dalende koers in het blauwe blok links in de grafiek) en hetzelfde zie we met enige vertraging ontstaan vanaf het midden van het eerste kwartaal van dit jaar. De twee ellipsen in de grafiek laten zien dat een positieve koersuitbraak en daarmee een meer structureel dalende rente telkens is uitgebleven.

De vraag is dus opnieuw of aandelenmarkten voldoende animo houden om te stijgen. Of is het de rentemarkt die met haar omvang de euforie van de aandelenmarkt uiteindelijk zal beteugelen?

Komende week zal het cijferseizoen op de beurs weer meer aandacht krijgen, met een aantal grote techfondsen die met de resultaten naar buiten komen. Daarbij komen de schijnwerpers onder meer te staan op Tesla, Meta, Google/Alphabet en Microsoft. Voor de rente-ontwikkeling is verder van belang dat er nieuwe inflatiecijfers naar buiten komen in de VS.

Wil je profiteren van een deep dive met Michael Nabarro en Gökhan Erem? Dat kan op 16 mei aanstaande tijdens een exclusieve bijeenkomst over het thema: Wanneer barst de bubbel op de beurs? Topexperts praten je bij in een interactieve sessie: kijk hier voor meer informatie en schrijf je in!

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.