Economen rekenen in de nasleep van de coronacrisis op een faillissementsgolf die vanaf dit najaar zijn beslag moet krijgen.

Het Centraal Planbureau heeft een inschatting gemaakt van de sectoren die het meest kwetsbaar zijn voor faillissementen.

Bovenaan staan de horeca en de sector cultuur, sport en recreatie. Ook de landbouw kan een flinke klap krijgen.

Economen bij kredietverzekeraars verwachten vanaf dit najaar een flinke toename van het aantal faillissementen in de nasleep van de coronacrisis. Maar welke sectoren zijn daarbij het meest kwetsbaar? Het Centraal Planbureau (CPB) heeft dat uitgezocht.

In een maandag gepubliceerde studie richt het Planbureau zich op de kwetsbaarheid van banken voor kredietverliezen, als gevolg van faillissementen bij bedrijven. Hierbij heeft het CPB ook een schatting per sector gemaakt van de faillissementsrisico’s.

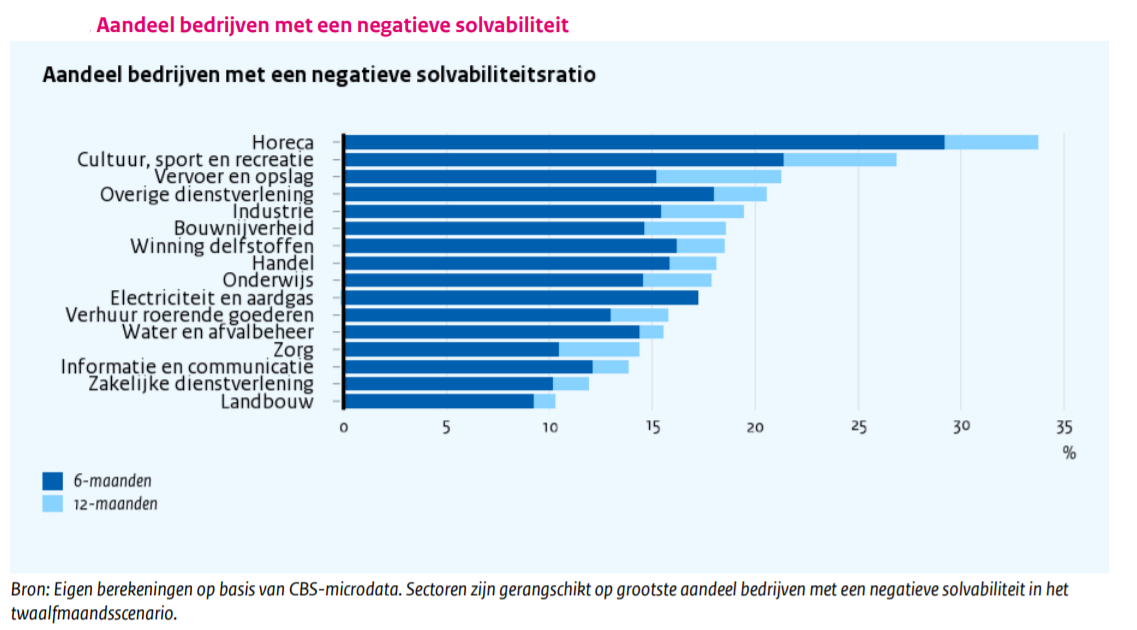

Het CPB neemt hierbij twee factoren mee: de impact van een economische schok op sectoren én de financiële buffers van bedrijven. Bij dat laatste gaat het om de verhouding tussen het eigen vermogen van bedrijven en hun schuldpositie.

In de onderstaande grafiek heeft het CPB sectoren gerangschikt op basis van het aandeel van de bedrijven in een sector met een negatieve solvabiliteit: ofwel bedrijven die meer schulden hebben dan eigen vermogen.

Te zien is dat de horeca bovenaan staat, gevolgd door de sector cultuur, sport en recreatie. Ook de financiële buffers in de vervoerssector zijn relatief zwak.

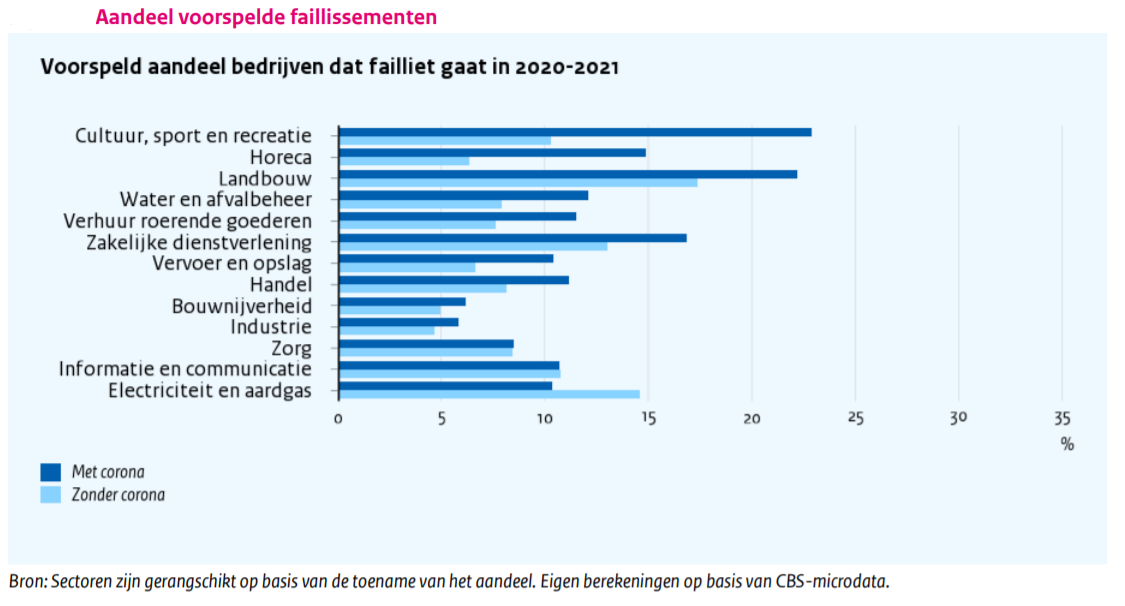

Voor de totale inschatting van het faillissementsrisico, inclusief het schokeffect van de economische crisis, hebben de economen van het CPB een aparte inschatting gemaakt. Die is te zien in onderstaande tabel.

Door de coronacrisis is er vooral een toename te zien van de voorspelde faillissementen per sector bij opnieuw de cultuur-, sport- en recreatiebranche en de horeca. Maar in dit lijstje prijkt ook de landbouw relatief hoog wat betreft het aandeel van bedrijven dat naar verwachting dit jaar en in 2021 failliet gaat.

Buffers van banken zijn sterk genoeg om kredietverlies bij faillissementen op te vangen

Voor banken is vooral relevant aan welke sectoren ze veel of juist weinig geleend hebben. Een meevaller voor banken is dat de omvang van kredieten die ze hebben uitstaan in de bedrijfstakken horeca en cultuur, sport en recreatie relatief beperkt is.

Een groot deel van de kredietverliezen van banken wordt gedreven door blootstelling aan de handelssector en industrie. Wanneer de coronacrisis zwaar toeslaat in die sectoren kunnen ook de problemen voor banken snel toenemen, verwacht het CPB.

Vooralsnog hebben Nederlandse banken per saldo voldoende buffers om problemen met faillissementen wegens de coronacrisis door te komen. De financiële instellingen hebben genoeg reserves om zes maanden lang zware omzetverliezen te dragen, aldus het CPB. Zelfs wanneer de verliezen een jaar lang aanhouden kunnen banken overleven, maar dan teren ze wel flink in op de buffers.

Er zijn ook maatregelen ingevoerd door de Europese Centrale Bank (ECB) en De Nederlandsche Bank (DNB) voor banken om de financiële gevolgen van de coronacrisis op te vangen. Die zijn niet meegenomen in de analyse van het CPB.

Zo hoeven banken minder snel verlies te nemen. Ook is de buffereis van banken verlaagd om kredietverlening te ondersteunen. Daarnaast zijn dividendbetalingen van banken op aanraden van toezichthouders tot nader order opgeschort. De winsten die banken maken komen daardoor ten goede aan hun kapitaalpositie.