- Europese aandelenbeurzen presteren sinds een maand of vijf beter dan Amerikaanse beurzen.

- Dat heeft mede te maken met de rente-ontwikkeling, die in het voordeel spreekt van waarde-aandelen die sterker vertegenwoordigd zijn in Europa.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien dat nog allerminst zeker is dat het recente Europese overwicht ook op de langere termijn houdbaar is.

ANALYSE – De laatste maanden valt op dat Europese aandelen hele goede prestaties leveren. Zeker als je het vergelijkt met wat er in de VS gebeurt. In deze bijdrage besteden we aandacht aan deze “outperformance” en bekijken we of dat structureel kan worden.

Het zou best verrassend zijn als Europese beurzen structureel beter gaan presteren, want sinds de financiële crisis van 2008 hebben de Amerikaanse indices het systematisch veel beter gedaan. De grote bijdrage van technologiegerelateerde bedrijven speelde hierbij een belangrijke rol evenals de sterke dollar.

In de onderstaande grafiek zie je de S&P 500-index (groene lijn) afgezet tegen de Europese STOXX 600 (rode lijn). De grafiek is vlak voor de start van de coronacrisis begin 2020, toen de euro-dollarkoers overigens op nagenoeg hetzelfde niveau stond als afgelopen week.

Na het bereiken van de bodems van de coronacrash in maart 2020 zijn aandelenkoersen in de VS aanzienlijk sneller hersteld. De snel dalende rentes en gigantische steunprogramma’s van die periode, zorgen ervoor dat beleggers massaal technologiegerelateerde aandelen kochten.

Er was ook bijzonder veel speculatie in bedrijven die profiteerden van de pandemie en deels in bedrijven die amper winst maakten. Deze aandelen zijn nu eenmaal beter vertegenwoordigd in de Amerikaanse indices.

Echter, sinds de ommekeer in het rentebeleid van centrale banken eind 2021 is het beeld gedraaid en liepen veel van de opgeblazen ballonnen volledig leeg. Evengoed, het ontstane verschil tussen Amerikaanse en Europese beurzen liep niet snel terug.

Dit had veel te maken met de inval van Rusland in de Oekraïne begin 2022 en daaropvolgende energiecrisis. De verwachting dat dit vooral Europa hard zou raken met een economische terugval zorgde voor een behoorlijke aversie voor Europese aandelen. Dat duurde tot eind september van vorig jaar.

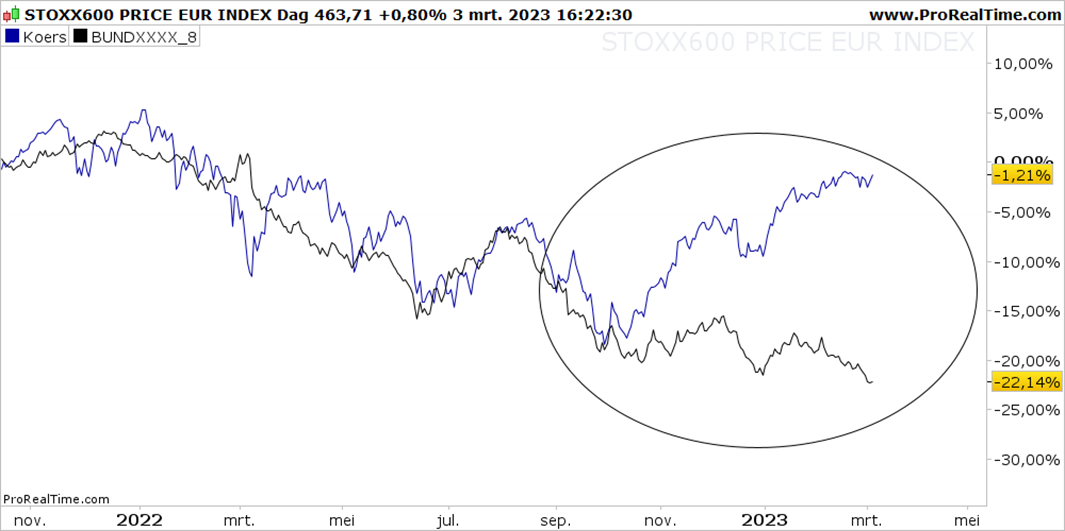

Sindsdien zijn de verschillen teruggelopen is er sprake van een “outperformance” van Europese aandelen. Die periode is in de grafiek met een cirkel weergegeven. Op de langere termijn is dit vooralsnog dus niet meer dan een inhaalslag.

Een positieve herprijzing van het risico in Europa vond plaats door het relatief warme winterweer en enorme energiesubsidies waarmee Europese landen hun economieën ondersteunden, waardoor een gevreesde economische ramp uitbleef.

Deze herprijzing duurt nu zo’n 5 maanden en het is de vraag of Europa het beter blijft doen, Immers, tot eind september van vorig jaar hebben de Amerikaanse indices het zo’n 14 jaar structureel beter gedaan.

Discrepantie tussen rente en aandelen

De renteontwikkeling speelt zoals altijd een belangrijke rol in de koersvorming van aandelen. Zo hebben de almaar dalende rentes van de afgelopen jaren de waarderingen van aandelen, en met name de groeigerelateerde aandelen, goed gedaan.

Gewoonlijk zorgen hogere rentes voor dalende aandelenkoersen, vooral als het tempo van rentestijgingen vrij rap is - en dat is nu zeker het geval. Sinds oktober vorig jaar is er evenwel een kink in de kabel ontstaan wat betreft de klassieke correlatie tussen de rente en aandelen.

In de grafiek hieronder is dat te zien aan de hand van de koers van de 10-jarige Duitse staatsobligatie (zwarte lijn) en de Europese Stoxx 600-index (blauwe lijn).

De koers van de Bund beweegt tegengesteld aan de rente. In het omcirkelde deel van de grafiek is te zien dat de koers van de Bund daalt (dus de rente stijgt), terwijl de Europese aandelen ook stijgen.

Hogere rentes leiden normaliter tot lagere waarderingen van aandelen, aangezien de winsten dan tegen een hoger rentetarief moeten worden verdisconteerd. Bovendien leiden snel oplopende rentes ook tot economische krimp, die zich dan weer vertaalt in lagere bedrijfswinsten.

Echter, op dit moment weten bedrijven de inflatie nog goed door te berekenen en zijn de economische cijfers redelijk. Niet goed, maar ook (nog) niet dramatisch.

Beleggers reageren hierop door de voorkeur te geven aan (waarde)aandelen van inflatiebestendige bedrijven met een relatief sterke 'pricing power' boven obligaties, zolang de rente stijgt, zo lijkt de gedachte. Dergelijke waarde-aandelen zijn relatief beter vertegenwoordigd in Europa.

Zolang de rentes verder oplopen, zou de voorkeur voor Europese aandelen nog wel even kunnen aanhouden. Vergeet daarbij echter niet dat de hogere rentes, hardnekkige inflatie, het verdwijnen van steunprogramma’s van overheden en het afbouwen van schuldbezittingen door centrale banken moeilijk te realiseren is zonder dat er economische kleerscheuren optreden.

Uiteindelijk krijgt dit alles zijn weerslag op de economie en dat gaat ook waarde-aandelen parten spelen. Wanneer de rentes over het hoogtepunt heen zijn en weer gaan dalen, zal de vraag naar obligaties toenemen. Op dat moment lijkt een relatieve verbetering van de groeiaandelen weer op zijn plaats en kan er weer meer focus op de VS komen.

Europese rente en Stoxx 600

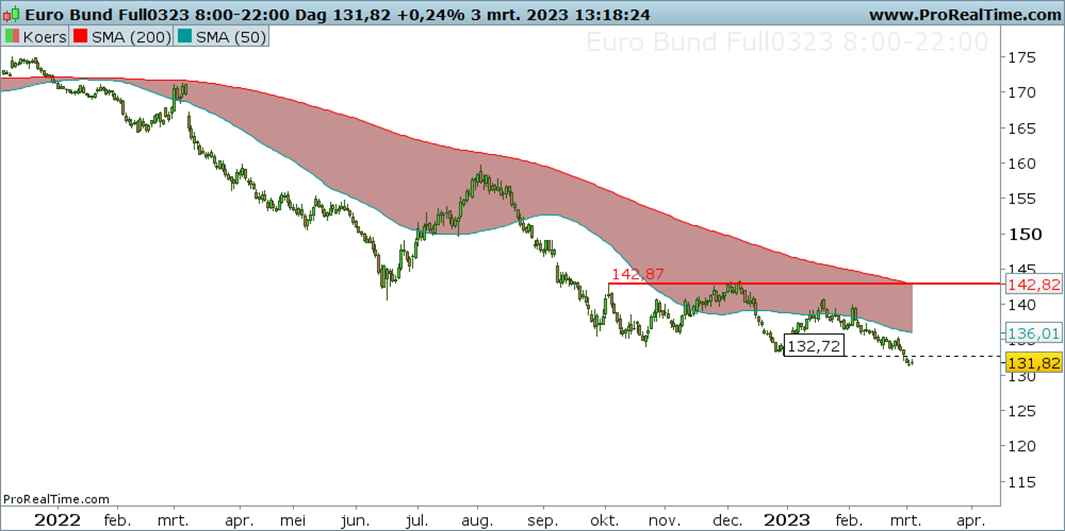

Het lijkt echter waarschijnlijk dat rentes in Europa eerst nog verder zullen stijgen. De onderstaande koersgrafiek van de 10-jaars obligatie in Duitsland laat een klassiek patroon zien van lagere toppen en bodems, waarbij de afgelopen week de recente bodems zijn gekraakt.

Hieruit blijkt dat koers van de 10-jaars obligatie nog steeds aan het dalen is en dat er vooralsnog geen indicatie bestaat van bodemvorming in de obligatiemarkt. De rentes zullen dus nog wel even door kunnen stijgen, zolang dit patroon niet doorbroken wordt.

Op 16 maart komt het bestuur van de Europese Centrale Bank weer bijeen en staat er een verhoging van de beleidsrente met 0,5 procentpunt op de agenda. Wellicht dat we dan meer inzicht krijgen in het beoogde eindniveau van deze rente in Europa.

Dat de relatieve sterkte van Europese aandelen voor betere technische condities zorgt ten opzichte van de Amerikaanse indices, spreekt voor zich. In de grafiek hieronder zie je dat de Stoxx 600-index al in november vorig jaar een aanzienlijke verbetering liet zien.

Er is vooralsnog geen teken van vermoeidheid te ontdekken. Behoudens wat schermutselingen op de hele korte termijn zien we op het aandelenfront een sterke koersontwikkeling die zelfs de stijgende rentes van de afgelopen weken heeft getrotseerd. Hoe lang dat goed gaat, moet nog blijken, want de zwaartekracht van hogere rentes is voorlopig nog niet weg.

Volgende week weer aandacht voor de ontwikkelingen in de VS waar onder andere de werkgelegenheidscijfers op de agenda staan.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.