- De Amerikaanse centrale bank houdt voorlopig vast aan het agressieve monetaire beleid.

- Tegelijk is nog steeds sprake van een verdere verslechtering van de economische vooruitzichten.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien wat grafieken voor de aandelenmarkt, obligaties en de dollar zeggen over de kansen op de korte termijn.

ANALYSE – Voorzitter Jerome Powell van de Amerikaanse centrale bank liet er afgelopen woensdag geen twijfel over bestaan: een zogenoemde ‘pivot’, een draai van het beleid waarbij de Federal Reserve de agressieve monetaire verkrapping matigt, is voorlopig niet aan de orde.

De Federal Reserve geeft zoals verwacht nog steeds prioriteit aan het bestrijden van de inflatie en is bereid de rente zo hoog te brengen als nodig is om dat doel te bereiken. Dat zal waarschijnlijk wel gepaard gaan met een langzamer tempo van renteverhogingen. Tot zover geen nieuw nieuws dus.

Het meest opvallend was dat Powell aangaf dat de Fed op basis van de huidige data inschat dat uiteindelijke niveau van de Amerikaanse beleidsrente hoger zal zijn dan eerder werd verwacht. Hiermee verlegde hij de focus van de omvang van de volgende renteverhoging naar de vraag wat uiteindelijk het piekniveau zal zijn.

Wij houden nog steeds rekening met een volgende renteverhoging in de VS van 0,5 procentpunt in december en dan mogelijk nog één tot twee stappen van 0,25 procentpunt begin 2023. Hiermee kan de beleidsrente van de centrale bank rond de 5 procent uitkomen. Hierbij moet wel een slag om de arm worden gehouden, omdat de Fed aangeeft sterk te letten op nieuwe economische data.

Als je kijkt naar Amerikaans staatspapier met kortere looptijden van zes maanden tot 1 jaar, noteren de rentes van deze leningen op 4,6 procent tot 4,7 procent. Dus dat ligt vrij dicht in de buurt van het niveau dat de beleidsrente van de Fed de komende maanden naar in onze optiek zal bereiken.

De vraag is dan wat langlopende rentes gaan doen, want dat geeft een indicatie van de verwachtingen omtrent de inflatie op de langere termijn. De 10-jaars staatsrente in de VS noteert momenteel op een niveau van iets meer dan 4,1 procent. Dat is zo'n 0,5 procentpunt lager dan de kortlopende rentes en geeft een zogenoemde omgekeerde rentecurve. Doorgaans is dit een voorbode van een recessie.

Economische vooruitzichten blijven verslechteren

De somberheid over de economische vooruitzichten wordt door diverse factoren gevoed. Niet onbelangrijk is dat China het als groeimotor momenteel flink laat afweten. Hier zien we op de korte termijn nog weinig reden voor optimisme.

In Europa en de VS wordt het effect van de snel oplopende rentes pas volgend jaar echt goed voelbaar. De eerste barsten zijn inmiddels al zichtbaar op de huizenmarkt. Dit zal verder doorsijpelen richting de bredere economie en een negatieve weerslag hebben op onder andere de consumentenbestedingen, de arbeidsmarkt en de ontwikkeling van het aantal faillissementen.

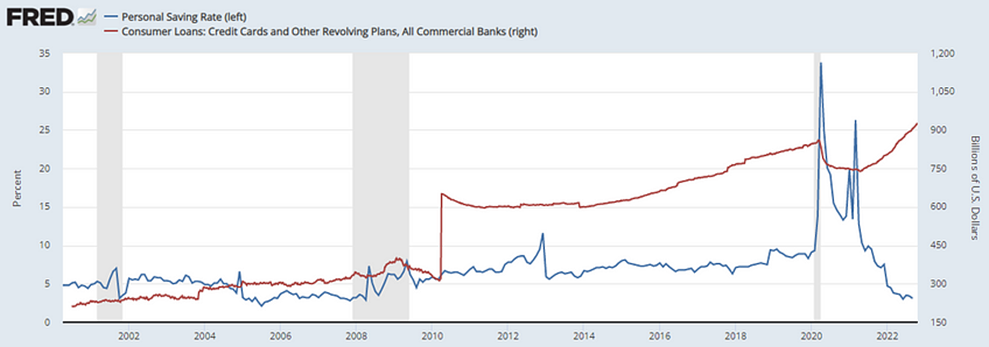

Consumenten hebben het al zwaar door de torenhoge inflatie en uitholling van de koopkracht. Onderstaande grafiek is wat dit betreft illustratief. De blauwe lijn toont de sterke afname van spaartegoeden van consumenten in de VS, die dus interen op hun vermogen om de eindjes aan elkaar te breien. Tegelijk zien we aan de hand van de rode lijn de consumptieve schulden naar nieuwe records stijgen.

Het lijkt er dus sterk op dat Amerikaanse consumenten de stijgende kosten van het levensonderhoud in toenemende mate met extra leningen financieren. Dan is het extra pijnlijk als de rente verder oploopt.

In Europa is het beeld voor de consument genuanceerder vanwege het conservatievere spaargedrag. Anderzijds kan de wijdverbreide staatssteun in verband met de energiecrisis in combinatie met hogere rentes serieuze begrotingsproblemen geven bij landen in de EU met hoge schulden. Wees dus niet verbaasd als de overheidsuitgaven over een breder front moeten worden beperkt in 2023.

Voor veel opkomende economieën zijn de vooruitzichten evenmin vrolijk. Hoge voedselprijzen en dure energie zorgen in combinatie met oplopende rentes eveneens voor flink wat economische stress. Aangezien veel opkomende landen een deel van hun schuld in dollars hebben gefinancierd worden ze ook nog eens bovengemiddeld geraakt door de aanhoudende stijging van de dollar.

De hierboven gesignaleerde macro-economische wolken zijn echter nog niet goed zichtbaar in de verwachtingen voor de bedrijfswinsten. Hoewel topbestuurders wel steeds voorzichtiger worden over de komende kwartalen, blijven aandelenanalisten opmerkelijk optimistisch.

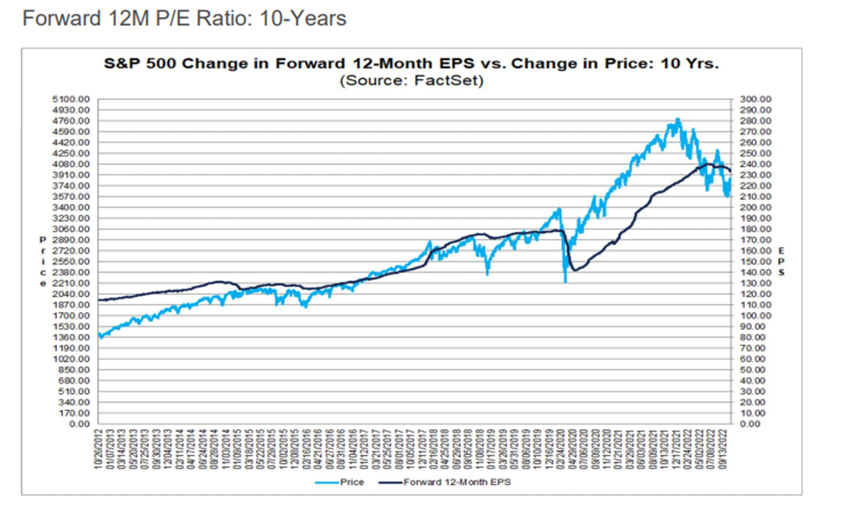

In de onderstaande grafiek van Factset weerspiegelt in de lichtblauwe lijn de koers van de brede Amerikaanse S&P 500-index en in het donkerblauw zie je de verwachte winst per aandeel voor de komende 12 maanden.

Hoewel de verwachtingen wel langzaam draaien, hebben wij niet het idee dat hier rekening wordt gehouden met een serieuze economische terugval.

Wij gaan er dan ook (nog steeds) van uit dat de verwachte winsten per saldo neerwaarts worden aangepast. Zolang dit uitblijft, zijn we sceptisch over tussentijdse oplevingen van aandelenmarkten. Deze inschatting is mede gebaseerd op het feit dat we een recessie verwachten. In het verleden is gebleken dat betere tijden op de beurs dan pas aanbreken als de verwachtingen neerwaarts zijn bijgesteld.

Wat zeggen de grafieken over de rente, de dollar en de aandelenmarkt?

Zorgt al het bovenstaande dat de ingezette technische trends van dit jaar een verder vervolg krijgen of ligt een ommekeer op de loer? We kijken hieronder in vogelvlucht naar de obligatiemarkt in de VS, de dollar en de Amerikaanse aandelenmarkt.

Laten we beginnen met de de obligatiemarkt. Hieronder zie je de koers van de 10-jarige Amerikaanse staatsleningen. Die is beweegt tegengesteld aan de rente.

De koerstrend is al langere tijd neerwaarts en lijkt zich richting een nieuw dieptepunt te bewegen. De poging tot correctieve opwaartse beweging is overgegaan in een hervatting van de neerwaartse hoofdrichting. Omgekeerd zegt dat dus dat de rente naar verwachting nog niet is uitgetopt.

Dan de Amerikaanse dollar. Hieronder kijken we naar de ontwikkeling ten opzichte van de euro.

De valutamarkten geven aan dat de dollar de komende tijd nog aan kracht zal winnen. In de grafiek hieronder is te zien dat de neerwaartse trend van de euro ten opzichte van de dollar intact is en hetzelfde geldt voor het Britse pond en de Japanse yen.

Tot slot kijken we naar de door technologiefondsen gedomineerde Nasdaq Composite-index. Hoewel Amerikaanse beurzen vrijdag positief sloten, is op weekbasis per saldo sprake van een daling van bijna 6 procent voor de Nasdaq.

Rechtsonder in de grafiek is de top te zien die na de bijeenkomst van de Federal Reserve op woensdag werd gezet. Hierbij is de poging om uit te breken boven de groene lijn van het 50-daags koersgemiddelde afgeketst.

De prille hoop is snel vervlogen en ook hier dreigen nieuwe dieptepunten. Voor de komende week zal de focus van de markt weer gericht zijn op nieuwe inflatiecijfers in de VS en de tussentijdse Amerikaanse verkiezingen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.