- De dollar is in twaalf maanden tijd zeer fors gestegen ten opzichte van de euro.

- Dat heeft alles te maken met verschillen in het rentebeleid tussen Europa en de Verenigde Staten.

- Het lijkt een kwestie van tijd voordat een dollar precies evenveel waard is als een euro, signaleert valuta-expert Joost Derks.

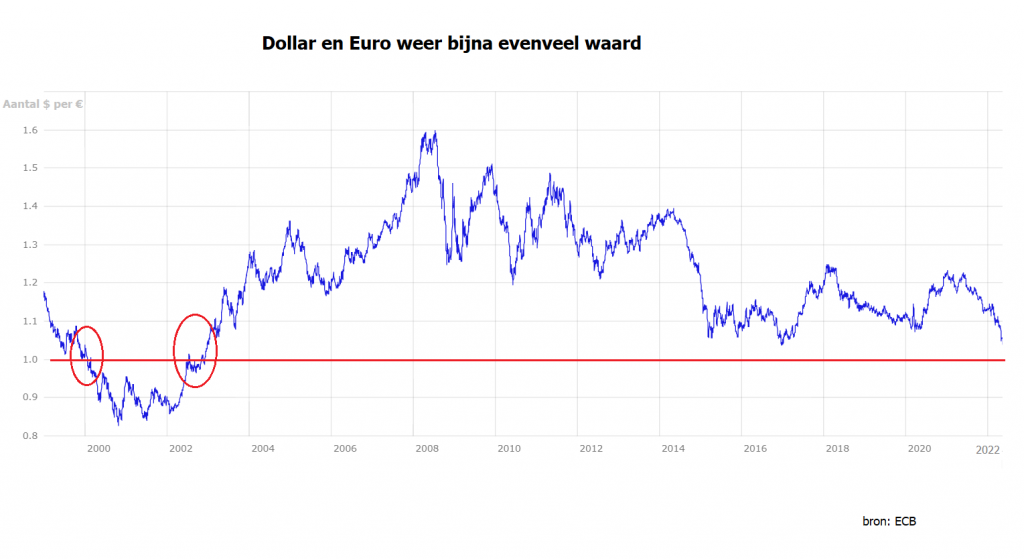

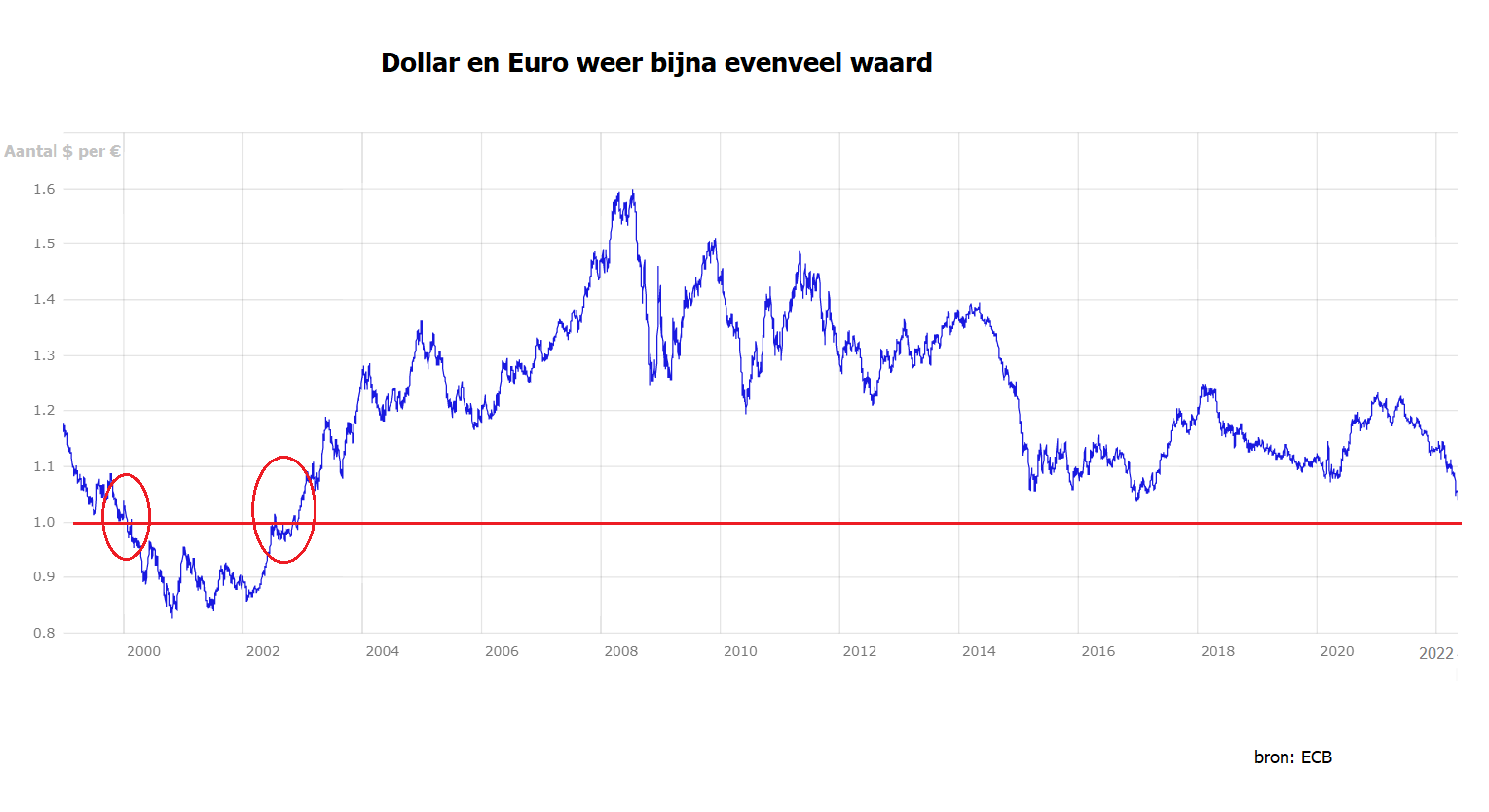

ANALYSE – Op 1 januari 1999 werd de euro ingevoerd en nog geen twaalf maanden later was de koers van de munt gedaald tot minder dan 1 dollar. De Amerikaanse munt zat indertijd in de lift omdat de Amerikaanse centrale bank, de Federal Reserve, de rente stevig opschroefde.

Een verhoudingsgewijs hoge rente in een land of valutazone maakt het voor veel partijen aantrekkelijker om vermogen in de desbetreffende valuta aan te houden.

Om de Amerikaanse inflatie van destijds ruim 3 procent in te tomen en om te voorkomen dat de economie oververhit raakte, verhoogde de Federal Reserve in het jaar 2000 de rente tot meer dan 6,5 procent.

In Europa kwam de rente indertijd niet boven de 5 procent uit. Toen het knappen van de internetzeepbel in het najaar van 2000 een recessie veroorzaakte, ging de rente op beide continenten weer omlaag.

Toch bleef de dollar nog enkele jaren sterk; onder meer door de grote geopolitieke onzekerheid. In 2002 kreeg je minder dan 80 dollarcent voor een euro.

Dollar versus de euro: een geschiedenis van pieken en dalen

In de tussentijd is er heel veel gebeurd. Tijdens de zomer van 2008 was een euro zelfs even 1,60 dollar waard. Maar door de recente koersstijging van de Amerikaanse munt naar minder dan 1,04 dollar per euro, komt de grens van de zogenoemde pariteit weer in zicht.

Net als in het jaar 2000 heeft de kracht van de dollar alles te maken met de ontwikkelingen op de rentemarkten. De Federal Reserve heeft deze maand de rente met een half procent verhoogd naar 1 procent. En dat lijkt nog maar het begin.

Handelaren prijzen op beursplatform CME Group een kans in van bijna 80 procent dat de belangrijkste beleidsrente van de Amerikaanse centrale bank binnen een jaar doorstijgt tot meer dan 3 procent. Een dergelijke stijging was een half jaar geleden ondenkbaar.

De heftig oplaaiende inflatie in de Verenigde Staten dwingt de Federal Reserve om de rente fors te verhogen om zo lenen duurder te maken en de economische vraag af te remmen. Dat doet de Amerikaanse centrale bank met veel meer overtuiging dan de tegenhanger in Europa.

Groeiend renteverschil tussen VS en eurozone

Het verschil in doortastendheid tussen de Fed en de Europese Centrale Bank (ECB) wordt deels verklaard doordat laatstgenoemde vreest dat een snel stijgende rente de economische groei – die al onder druk staat door de oorlog in Oekraïne – te veel afremt.

Bovendien is de Europese economie een stuk minder dynamisch dan de Amerikaanse. De loonontwikkeling wordt bepaald via cao’s, zodat de inflatie niet zulke felle salarisstijgingen uitlokt als in de Verenigde Staten.

Het groeiende renteverschil verklaart in ieder geval de kracht van de dollar. Het vooruitzicht dat het verschil alleen maar groter wordt, maakt het bovendien wel heel makkelijk om voor te sorteren op een verdere stijging tot een niveau waarop een dollar evenveel waard is als een euro. Behalve een bevestiging dat de Amerikaanse munt wel degelijk meer waard kan worden dan de Europese, levert het verleden nog een ander interessant inzicht op.

Het daadwerkelijk overschrijden van de pariteitsgrens bleek de afgelopen jaren regelmatig een te grote hobbel te zijn. In het voorjaar van 2015 en begin 2017 was de dollar ongeveer net zo duur als nu. In beide gevallen verloor de Amerikaanse munt weer terrein. De kracht van de psychologische weerstand mag dus niet worden onderschat.

Joost Derks is valutaspecialist bij iBanFirst. Hij heeft ruim twintig jaar ervaring in de valutawereld.