De Nederlandse huizenmarkt is booming dankzij extreem lage rentes en een steeds krapper woningaanbod.

Wat betreft de lage hypotheekrente is de grote vraag wat er met huizenprijzen gebeurt, wanneer rentes verder stijgen. De kans op een stijging van de hypotheekrente is redelijk groot, als de Europese Centrale Bank de komende tijd minder scheutig goedkoop geld in de eurozone gaat pompen.

In een onlangs verschenen rapport van de Amsterdam School of Real Estate becijferen economen het effect van stijgende hypotheekrentes op huizenprijzen. Zie hier voor het artikel: Dit gebeurt er met de huizenprijs als de hypotheekrente verdubbelt.

De conclusie uit het rapport is dat een geleidelijke rentestijging van bijvoorbeeld 2 procentpunt de komende jaren goed kan worden opgevangen, als de inkomens van huiseigenaren ook blijven stijgen, zodat de betaalbaarheid van koopwoningen niet achteruit gaat.

Hogere hypotheekrente: wie wordt geraakt?

Uit een dinsdag gepubliceerde raming van het Centraal Planbureau (CPB) blijkt dat economen van dit instituut erop rekenen dat de rente op de 10-jarige staatslening, een belangrijke indicator voor de hypotheekrente, de komende twee jaar slechts licht stijgt.

Op zich zou dat met name voor starters op de woningmarkt goed nieuws zijn. Want een stijging van de hypotheekrente raakt vooral deze groep. Wie al een hypotheek heeft en de rente voor langere tijd heeft vastgezet, merkt voorlopig immers weinig van stijgende hypotheekrentes.

Daar komt bij dat als je rentevaste periode afloopt, je alleen last krijgt van een hogere hypotheekrente als de actuele rente hoger is dan je oude rente.

Onderstaande grafiek van De Hypotheker toont de langetermijn-ontwikkeling van hypotheekrentes. De blauwe lijn is de 10-jaarsrente. Die ligt deze week gemiddeld overigens op 2,4 procent voor niet-NHG-hypotheken.

(klik voor uitvergroting)

Stel nu dat je de tienjaarsrente de komende jaren met 1,5 procentpunt stijgt naar 4 procent (wat dus veel meer zou zijn dat bijvoorbeeld het CPB verwacht). Dan krijgen alleen huiseigenaren met een lopende hypotheek daar last van als hun oude hypotheekrente lager was dan 4 procent en ze bij de nieuwe rentevaste periode kiezen voor 10 jaar vast met een rente die boven de 4 procent ligt.

Voor starters ligt de situatie anders. Die krijgen bij een rentestijging simpelweg met hogere lasten te maken, gegeven een bepaald inkomen.

Annuïteitenhypotheek en rentestijging

In de nieuwsbrief van deze week laat Van Bruggen Adviesgroep met een voorbeeld zien hoe dat werkt voor annuïteitenhypotheken. Deze hypotheekvorm is sinds 2013 erg populair, omdat die voldoet aan nieuwe regels voor de hypotheekrente-aftrek.

Bij een annuïtaire hypotheek zijn je bruto maandlasten gedurende de looptijd gelijk. Die maandlasten bestaan uit een combinatie van de betaalde rente en aflossing. In het begin is de 'rentecomponent' relatief hoog en gedurende de looptijd wordt een groter deel van de maandlasten het aflossingsdeel.

Wie gebruikmaakt van de hypotheekrenteaftrek voert jaarlijks de rentelasten op als aftrekpost voor de inkomstenbelastingen. Omdat het rentedeel aan het begin van de looptijd bij een annuïteitenhypotheek relatief hoog is, heb je dan veel fiscaal voordeel.

Naarmate er minder aftrekbare rentelasten zijn (omdat het aflossingsdeel groter wordt) neemt ook het fiscale voordeel af. Hierdoor stijgen de nettolasten bij een annuïteitenhypotheek gedurende de looptijd.

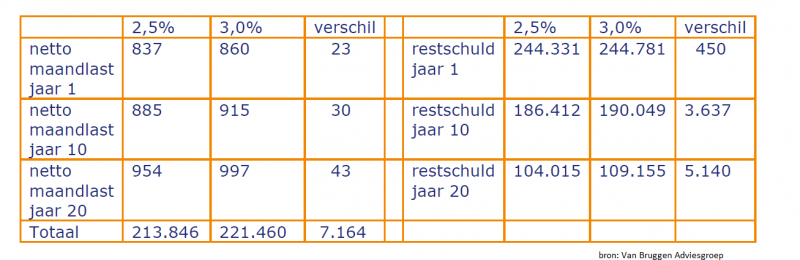

In onderstaande grafiek van Van Bruggen is weergegeven wat het effect is van een hogere rente op bovengenoemd mechanisme. Hierbij is uitgegaan van een huishouden met een middeninkomen, een hypotheek van 250 duizend euro en een rentestijging van 2,5 procent naar 3 procent voor 20 jaar vast.

(klik voor uitvergroting)

Te zien is dat een half procentpunt hogere rente in het begin tot een 23 euro hogere nettomaandlast leidt. Doordat er meer aftrekbare hypotheekrente is, blijft het totale effect van de hogere rente op de nettomaandlast beperkt. In de loop van de tijd lopen de nettomaandlasten wel op. In totaal ben je in dit voorbeeld ruim 7.000 euro meer kwijt na twintig jaar.

In het rechterdeel van de tabel kun je ook zien dat er na twintig jaar zo'n 5.000 euro minder is afgelost, als de hypotheekrente bij aanvang 3 procent is in plaats van 2,5 procent.

Een lichte stijging van de hypotheekrente hoeft voor starters dus niet meteen grote gevolgen te hebben, als ze een annuïteitenhypotheek nemen. Maar op de lange termijn zijn ze wel duurder uit.