- Komende week staan er drie zaken op de agenda die bepalend zijn voor de beurs: het Amerikaanse inflatiecijfer over november en respectievelijk de rentebesluiten van de Amerikaanse en de Europese Centrale bank.

- Voor beurzen kan dit een kantelpunt vormen in positieve of negatieve zin.

- Beursexperts Michael Nabarro en Gökhan Erem praten je bij over de belangrijkste ontwikkelingen op financiële markten.

ANALYSE – Het imposante beursherstel dat sinds medio oktober is opgetreden, verliest wat momentum, maar van een hernieuwde draai neerwaarts is nog geen sprake. Dit alles is het gevolg van de behoedzame positionering van beleggers voor de belangrijke week die voor de deur staat.

Drie dingen zijn komende week cruciaal: het Amerikaanse inflatiecijfer voor de maand november en de rentebesluiten van respectievelijk de Amerikaanse en de Europese Centrale Bank.

Afgelopen maand was de publicatie van een iets lager dan verwachte Amerikaanse inflatie in oktober aanleiding voor één van de sterkste beursdagen dit jaar. Beleggers gingen vol in de rallymodus, met de gedachte dat minder inflatie al snel gepaard zal gaan met een minder verkrappend monetair beleid van de Federal Reserve.

Nu ligt het inderdaad voor de hand dat de inflatie gaat afvlakken, alleen al door het feit dat een eerdere prijsstijging na een jaar uit het inflatiecijfer wegvalt, het zogenoemde basiseffect. Dit wil echter niet zeggen dat prijzen gaan dalen.

Waarschijnlijk is dat prijzen relatief hoog blijven en er dus geen reparatie is van het ontstane koopkrachtverlies. Bovendien blijft de energiesector een hoofdpijndossier: de risico’s op hogere energieprijzen zijn nog niet verdwenen.

Belangrijk ook om te beseffen is dat het streefniveau dat de Federal Reserve hanteert voor de inflatie op 2 procent ligt. Dat doel is nog behoorlijk ver weg en er is nog veel werk aan de winkel.

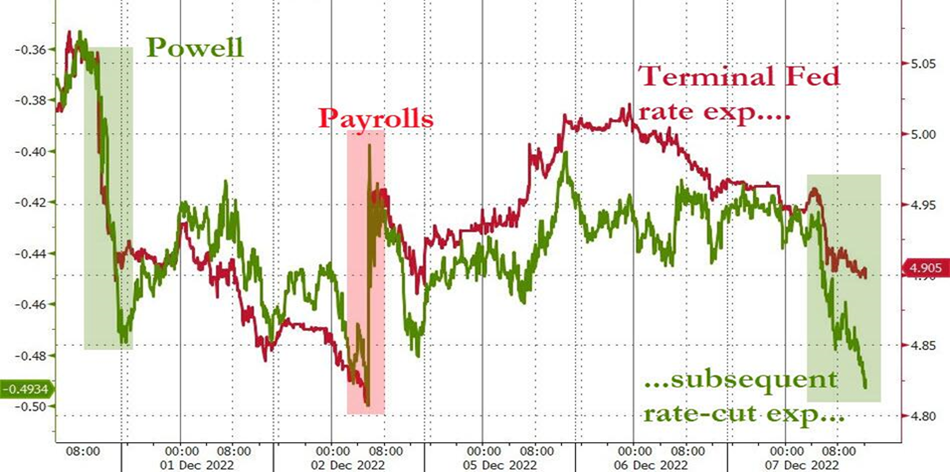

De Amerikaanse centrale bank verhoogt de beleidsrente woensdag waarschijnlijk met 0,5 procentpunt. Het draait vervolgens vooral om wat Fed-voorzitter Jerome Powell zegt over de volgende rentestappen. De onderstaande grafiek toont dat de verwachtingen van beleggers op dit punt behoorlijk schommelen.

De rode lijn geeft de verwachtingen over het piekniveau van de Amerikaanse beleidsrente weer en de groene lijn weerspiegelt de marktverwachting over de eerstvolgende renteverlaging. De consensus gaat uit van een uiteindelijk maximumniveau van de rente van iets minder dan 5 procent.

Donderdag is het de beurt aan de Europese Centrale Bank. Die verhoogt het belangrijkste rentetarief naar verwachting ook met 0,5 procentpunt.

Echter, president Christine Lagarde van de ECB valt niet benijden, want ze moet rekening houden met zuidelijke eurolanden met relatief hoge schuldniveaus. Dit maakt het lastig om de rente in Europa naar hetzelfde niveau als in de VS te brengen, zonder dat landen zoals Italië en Griekenland aan de bel zullen trekken. De situatie in Europa is complexer en een recessie is wellicht het enige middel om prijsstijgingen af te remmen.

Overigens geldt voor zowel de VS en Europa dat een te hoge rente het laatste is waar overheden, bedrijven en consumenten op zitten te wachten. De schuldniveaus zijn astronomisch hoog en herfinanciering van schulden op significante hogere renteniveaus kan dan ook desastreuze gevolgen hebben.

De balans tussen de noodzaak om de inflatie af te remmen en het risico van een recessie moet dus constant worden afgewogen. Wij houden er rekening mee dat zowel de VS als Europa komend jaar in een recessie belanden. De vraag is vooral hoe diep deze zal worden.

Inflatieangst maakt plaats voor recessieangst

Het besef dat er een forse kans is op een recessie, begint ook door te dringen tot de financiële markten. Een behoorlijke betrouwbare indicator in de VS is het verschil tussen de 3-maands rente van de overheid en de 10-jaars staatsrente.

Als de 3-maands rente hoger is dan de 10-jaars staatsrente, duidt dat doorgaans op een naderende recessie. Dit heet een zogenoemde omgekeerde rentecurve, waarbij kortlopende rentes hoger zijn dan langlopende rentes.

In de onderstaande grafiek geeft de zwarte lijn het verschil tussen de twee bovengenoemde rentes aan. Als de zwarte lijn onder de gele stippellijn duikt is de 3-maands rente hoger dan de 10-jaarsrente.

In de grafiek zijn perioden van recessie aangegeven met de roze balken. Te zien is dat een situatie waarbij kortlopende 3-maands rente hoger is dan de 10-jaarsrente sinds de jaren '70 altijd is gevolgd door een recessie.

Op rentemarkten wordt dus duidelijk rekening gehouden met een recessie. Ook op de oliemarkt speelt dit scenario een rol, gelet op bijvoorbeeld de daling van de prijs van Brent-olie met 20 procent in een maand tijd.

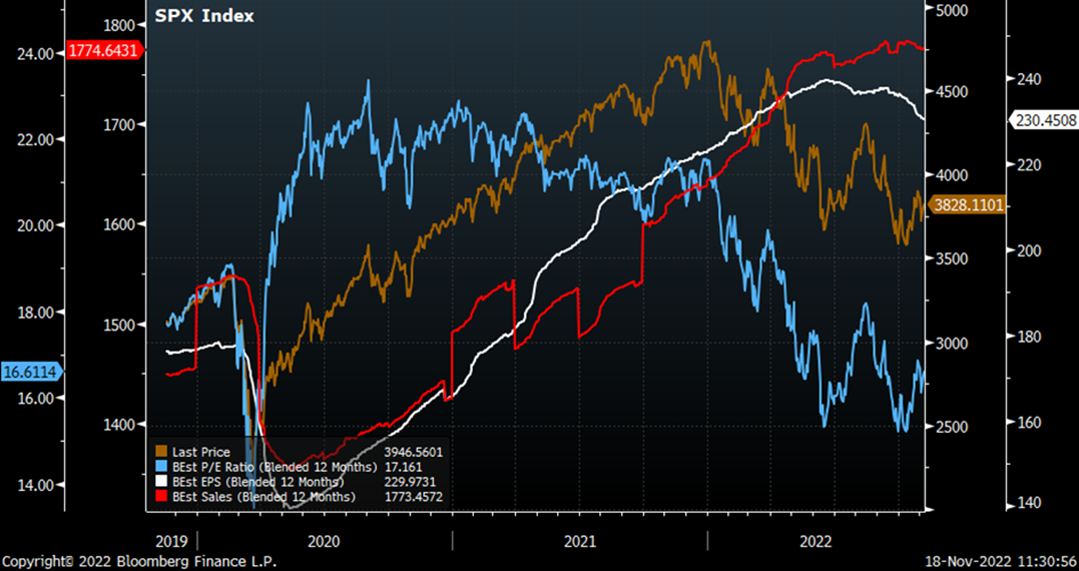

Op de aandelenmarkt wordt echter nog geen rekening gehouden met een recessie en dat zien we terug in het onderstaande plaatje. Daar weerspiegelt de rode lijn de verwachting voor de bedrijfsomzetten in de S&P 500-index voor de komende twaalf maanden. De witte lijn toont de verwachte winst voor de komende twaalf maanden, de bruine lijn de S&P 500-index zelf en de lichtblauwe lijn de koers-winstverhouding op basis van de verwachte winst.

Hoewel de verwachte winst van de bedrijven uit de S&P 500-index mondjesmaat neerwaarts wordt bijgesteld, getuige de lichte buiging van de witte lijn, weerspiegelt dat nog niet direct een recessie.

Wij houden er rekening mee dat de verwachte winsten voor bedrijven begin 2023 verder neerwaarts worden bijgesteld, hetgeen ook een drukkend effect op de beurskoersen zal hebben.

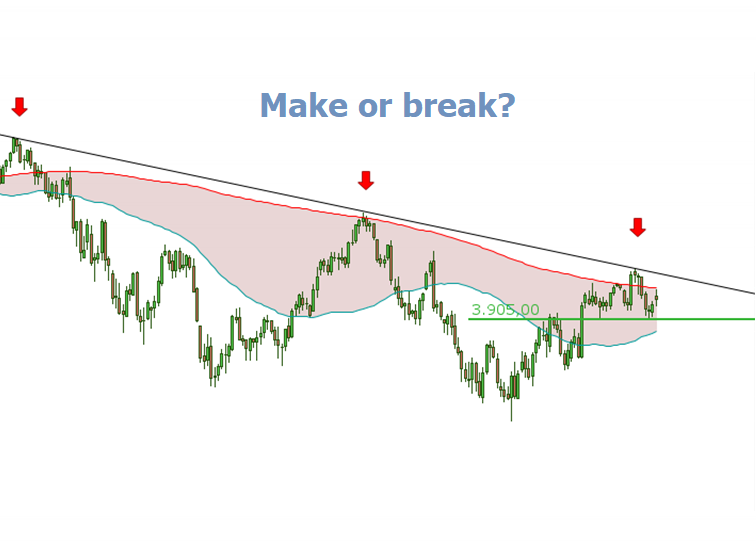

Make-or-break voor de S&P 500-index

Ondanks de sombere vooruitzichten wist de S&P 500-index vanaf oktober toch een imposante rally op de borden te zetten. Zo imposant dat de koers wederom bij de dalende trendlijn en het 200-daags voortschrijdend koersgemiddelde (rode lijn) is uitgekomen, zoals te zien is in de onderstaande grafiek.

Nog altijd is sprake van een correctief herstel, omdat de langere trend dalend is. Dit blijkt ook uit het feit dat de groene lijn van het 50-daags voortschrijdend gemiddeld nog steeds onder de rode lijn van het 200-daags voortschrijdend gemiddelde noteert.

Nu de koers van de S&P 500-index de grotere, neerwaartse trendmatige beweging weer nadert, maakt de stijgende kortetermjnbeweging pas op de plaats. De dreiging van een neerwaartse hervatting is groter dan die van een directe stijging, zo zijn nu eenmaal de wetten van datareeksanalyse.

Echter ook hier geldt: niets duurt eeuwig, ook niet op de beurs. Komende week wordt daarmee bijzonder belangrijk en spannend. Er is een positieve verrassing nodig om de negatieve tendens te doorbreken. Blijft die uit, dan ligt een neerwaarts vervolg in de lijn der verwachting.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.