- De Amerikaanse centrale bank waarschuwt voor risico’s op de beurs.

- Het marktsentiment blijft goed, ondanks een tegenvaller met de banencijfers in de VS.

- Stijgende prijzen van grondstoffen duiden op hogere inflatie. Maar er zijn ook aandelen die daarvan profiteren, aldus beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Ja, je leest het goed: de Amerikaanse centrale bank waarschuwt beleggers voor risico’s op de beurs.

In het halfjaarlijkse rapport over financiële stabiliteit wijst de Fed op de risico’s van populaire aandelen, ‘meme’-beleggingen en investeringen van hedgefondsen. “Aandelenkoersen kunnen daardoor kwetsbaar zijn voor aanzienlijke dalingen als de risicobereidheid afneemt.”

Voorzichtig met beleggen? Terwijl centrale banken zelf medeverantwoordelijk zijn voor de huidige euforie met ongekende hoeveelheden goedkoop geld die in het financiële systeem zijn gepompt.

Waarom zijn aandelen en andere activa zo duur? Omdat er geen alternatieven zijn vanwege de negatieve reële rentes die centrale banken hebben veroorzaakt.

Bovendien koopt de Federal Reserve elke maand zo’n 20 miljard dollar aan obligaties op om marktrentes laag te houden en is het huidige adagium: voorlopig gaat de rente niet omhoog.

Wat moet je dan met je geld? Ga je na bitcoins nu ook maar dogecoins kopen? Techmiljardair Elon Musk vertelt erover bij Saturday Night Live. Dat is toch een comedy show? Enfin, de ironie druipt ervan af.

Weinig beren op de weg, maar banen vallen tegen

We worden momenteel overspoeld met sterke macro-economische data en cijfers van bedrijven die uitstekend presteren.

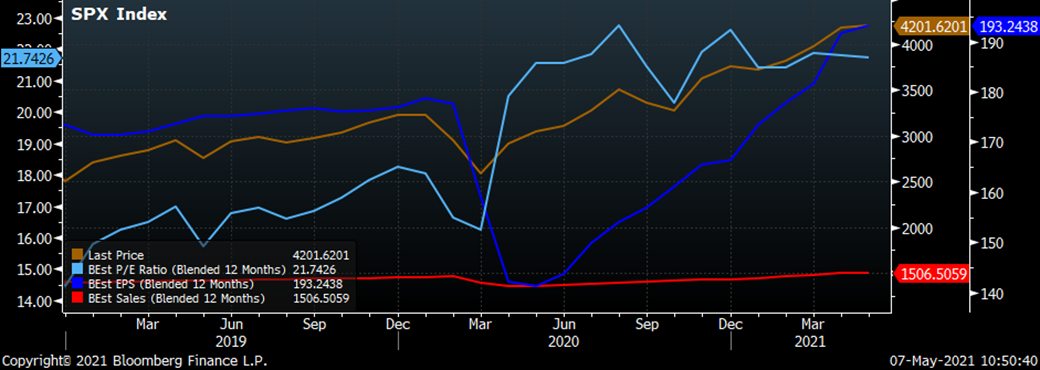

Onderstaande grafiek laat zien dat analisten sinds mei vorig jaar weer heel positief zijn geworden over de Amerikaanse bedrijfswinsten voor de komende twaalf maanden. Dit is te zien aan de stijgende donkerblauwe lijn.

Als deze verwachtingen uitkomen, zullen de koers-winstverhoudingen daardoor nagenoeg gelijk blijven (te zien aan de lichtblauwe lijn).

Gemiddeld verwachten analisten dat, als de verwachtingen over de bedrijfswinsten uitkomen en aandelenkoersen niet verder stijgen, de koers-winstverhouding van aandelen uit de S&P 500-index over een jaar op ongeveer 22 staat. Dat valt met de huidige rentestand wel te billijken. Kortom, weinig beren op de weg. Economisch gezien dan.

Het onderstaande plaatje laat de advance/decline-ratio zien sinds 2019 van aandelen op New York Stock Exchange. Dit is een sentimentsindicator die de verhouding tussen het aantal stijgende en dalende aandelen op dagbasis meet.

De oplopende lijn laat zien dat er meer aandelen stijgen dan dalen en dat het positieve sentiment van analisten en beleggers breed wordt gedragen.

Zolang dit gepaard blijft gaan met stijgende beurskoersen staat het licht op groen! Beide waarden staan bij all-time-highs dus het brede draagvlak is daarmee aangetoond.

De Amerikaanse arbeidsmarktcijfers die vrijdag naar buiten kwamen, lieten een veel zwakkere banengroei zien dan verwacht. Dit had echter geen effect op het beurssentiment. Kennelijk zorgen de financiële steunpakketten ervoor dat Amerikanen voldoende cash beschikbaar hebben om gokjes op de beurs te blijven wagen. En als je je geld dan in de coin stopt die Elon aanbeveelt, is de cirkel weer rond.

Goud om oud ijzer

Gekheid op een stokje: er zijn ook tastbare spullen die erg in trek zijn. Zo schreven we eerder deze week over de houtprijzen. Gewoon een stuk hout dat goud waard is geworden.

Er zijn duidelijk tekenen van reële inflatie, hetgeen de grootste spelbreker van het huidige beursfeest kan zijn, indien de rente gaat stijgen. Tja, in dat scenario trek je één van de belangrijkste steunpilaren onder het huidige positieve sentiment weg, met alle negatieve gevolgen van dien. Maar zover zijn we voorlopig niet.

Hieronder zie je de grafiek van de prijs van ijzererts, een veel gebruikte grondstof.

De prijs van ijzererts noteert nu op het hoogste niveau sinds de start van dit termijncontract in 2013. Dit is in lijn met de prijsstijging van vele andere grondstoffen.

De vraag naar staal stijgt als gevolg van de heropening van economieën. Hier speelt momenteel ook mee dat de grootste mijnbedrijven ter wereld worden gehinderd door operationele problemen, waardoor de ertsaanvoer wordt afgeremd.

Hoewel dit natuurlijk de inflatie verder aanwakkert, zijn er ook bedrijven die hier volop van profiteren. Wij hebben begin maart hierover geschreven, want de sector basismaterialen sprong er toen al uit en we wezen op staalgigant ArcelorMittal als sprekend voorbeeld. Eens kijken hoe dat er nu voor staat.

ArcelorMittal: stijgende lijn

Staalconcern ArcelorMittal heeft over de eerste drie maanden van dit jaar naar eigen zeggen het sterkste kwartaal in tien jaar tijd laten zien. De onderneming profiteerde van een stijgende vraag naar staal, waarbij er ook meer staal werd verscheept. Dat komt vooral omdat economieën langzaamaan weer aan het herstellen zijn van de coronacrisis. Klinkt bekend toch?

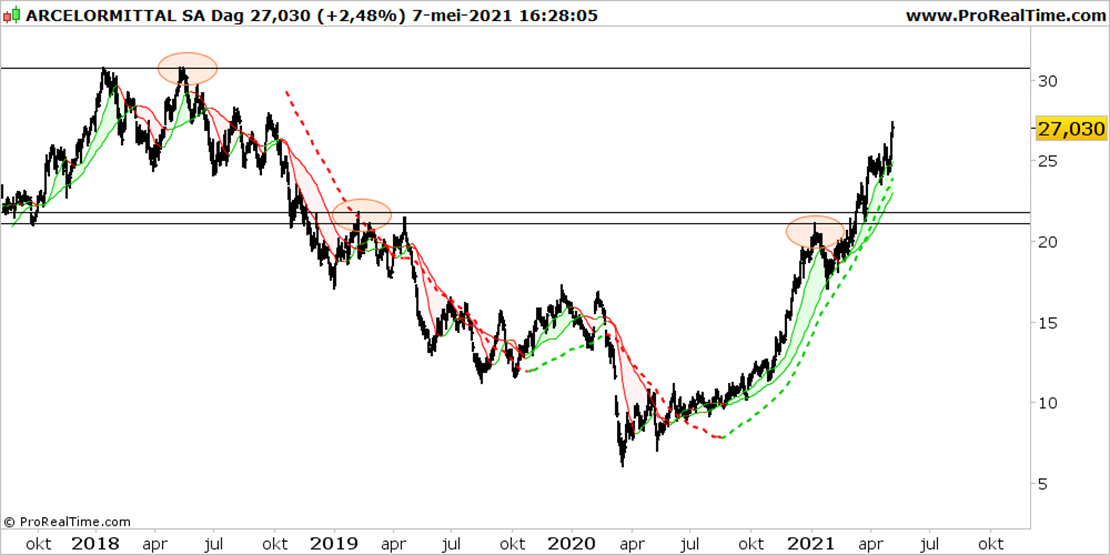

Maar ook de koersprestaties liegen er niet om. Zo steeg de koers in de afgelopen maand boven het hoogste niveau van 2020 en ook boven het hoogste niveau van 2019. Dat zie je bij de ellipsen in de onderstaande grafiek.

Een aantal weken geleden schreven we over het aandeel ArcelorMittal, toen de koers vlak boven 20 euro. noteerde, waarbij we aangaven dat de koers naar de 24 euro kon doorstijgen. Dat was op basis van een sterk momentum en een positieve status van de sector.

Inmiddels is dat niveau ruim gehaald plus nog een beetje extra. Er is geen houden aan, zo lijkt het, en er is niets dat een beweging naar de 30 euro in de weg zit. Als dat niveau wordt overtroffen, dan zit ArcelorMittal ook boven de hoogste stand van 2018.

Gelet op het feit dat ArcelorMittal zelf stelde het beste kwartaal in 10 jaar te hebben gedraaid, is dat niet heel gek.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.