- De Amerikaanse koepel van centrale banken, de Federal Reserve, begint deze maand al met de afbouw van de economische steunmaatregelen die het invoerde na het uitbreken van de pandemie.

- De Fed koopt nu nog maandelijks voor 120 miljard dollar aan schulden op en dat opkoopprogramma zal met 15 miljard dollar per maand verlaagd worden.

- Door de steunmaatregelen is de inflatie in het land flink opgelopen, maar de Fed zegt dat dit tijdelijk is en wil de beleidsrente nog niet aanpassen.

Centrale banken hebben de coronacrisis aangegrepen om duizenden miljarden dollars (en euro’s) aan ‘goedkoop geld’ in het financiële systeem te pompen. Woensdag kondigde de Amerikaanse centrale bank de eerste serieuze stap aan om dit beleid terug te draaien.

De Federal Reserve voorziet financiële markten onder meer van ‘goedkoop geld’ door Amerikaanse staatsleningen en hypotheekbeleggingen op te kopen met liquide middelen. Hierdoor worden leningen met een langere looptijd uit de markt gehaald en vervangen door geld dat veel makkelijker direct kan worden uitgegeven.

Door als koper op schuldmarkten op te treden drukt de Fed rentes op kapitaalmarkten. Daarnaast komen er dus liquide middelen beschikbaar om investeringen van bedrijven en uitgaven van consumenten aan te jagen.

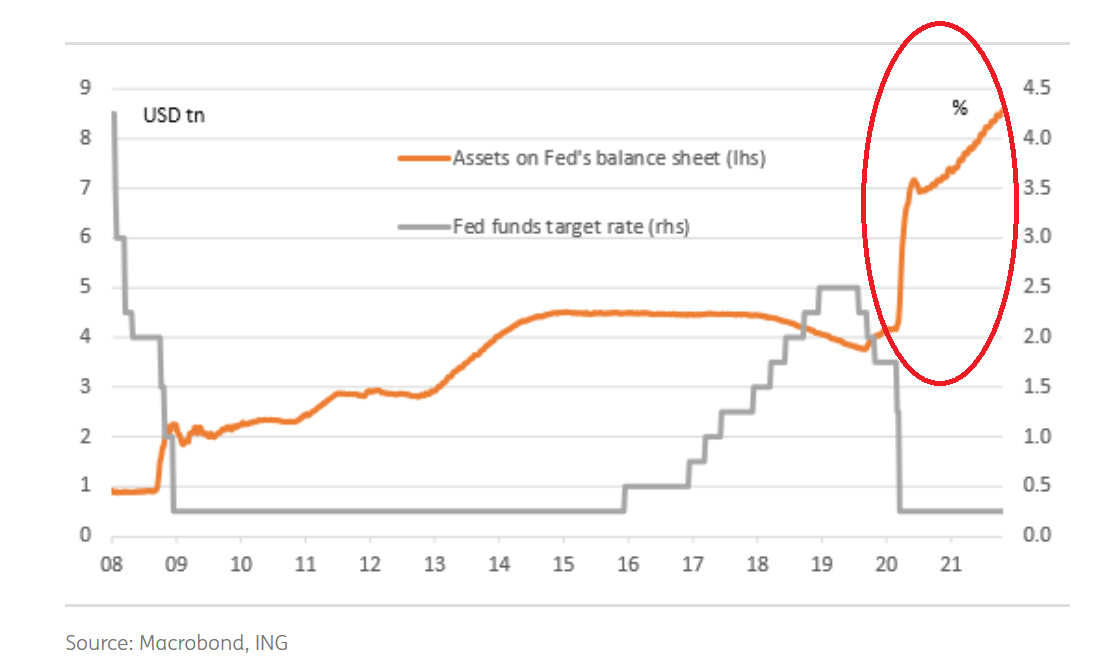

Onderstaande grafiek van economen van ING laat zien wat voor extreme effecten dit beleid heeft gehad. De oranje lijn laat de omvang van de balans van de Fed zien: die is sinds begin 2020 met zo’n 4.000 miljard dollar omhoog geschoten. Dat geeft een aardige indicatie van de omvang van de monetaire steun.

Woensdag besloot de Federal Reserve een start te maken met de afbouw van dit beleid, waarmee maandelijks 120 miljard dollar aan schulden worden opgekocht, door het totale opkoopbedrag vanaf november met 15 miljard dollar per maand te verminderen. Dit betekent dus dat er minder goedkoop geld beschikbaar komt.

In de verklaring die de Amerikaanse koepel van centrale banken over het besluit uitgaf, wordt benadrukt dat de Fed geen vooraf bepaalde koers volgt en indien nodig aanpassingen in het proces zal aanbrengen.

"We zijn van oordeel dat het tempo van het opkopen van de activa waarschijnlijk elke maand in dezelfde mate zal worden verlaagd, maar we zijn bereid het tempo van de aankopen aan te passen indien veranderingen in de economische vooruitzichten daartoe aanleiding geven", aldus de Federal Reserve.

Stimuleren economische groei versus beteugelen inflatie

De beschikbaarheid van goedkope financiering heeft er aan de ene kant voor gezorgd dat de coronacrisis relatief mild is geweest en dat de Amerikaanse economie relatief snel is hersteld dit jaar. Tegelijk is de inflatie in 2021 flink opgelopen. In de VS laat de consumentenprijsindex al enkele maanden stijgingen van meer dan 5 procent zien.

De Amerikaanse centrale bank heeft de plicht om de inflatie op de langere termijn stabiel te houden op 2 procent. Dit is uiteraard van belang voor de koopkracht van de dollar. Een hoge inflatie zorgt voor geldontwaarding en tast het vertrouwen in de dollar aan.

De Federal Reserve erkent in de verklaring dat de prijzen in het land sneller gestegen zijn dan verwacht. "De inflatie is hoog, grotendeels als gevolg van factoren die naar verwachting van voorbijgaande aard zijn. Onevenwichtigheden in vraag en aanbod als gevolg van de pandemie en de heropening van de economie hebben bijgedragen tot aanzienlijke prijsstijgingen in sommige sectoren."

Toch houdt de Fed tot nog toe vol dat deze opleving van de inflatie tijdelijk is, vanwege een opleving van energieprijzen en problemen in toeleveringsketens van de industrie. Als de inflatie echter voor langere tijd boven het gewenste niveau blijft, kan de centrale bank gedwongen worden om het monetaire beleid verder te verkrappen door bijvoorbeeld de eigen beleidsrente te verhogen.

Door lenen duurder te maken, wordt groeifinanciering voor bedrijven kostbaarder en kunnen consumenten ook minder makkelijk uitgaven op krediet financieren. Dat zet dus een rem op de economische groei en de bijbehorende prijsstijgingen (ofwel de inflatie).

Het risico hierbij is dat hard op de rem trappen de inflatie weliswaar beteugelt, maar tegelijk de economische groei schaadt. Aan de andere kan lang niets doen ervoor zorgen dat de inflatie uit de hand loopt.

De beperking van het opkopen van schuldpapier op financiële markten die woensdag werd aangekondigd, is een eerste voorzichtige stap in dit spel. Beleggers zullen de komende maanden vooral kijken hoe de inflatie en de economische groei zich ontwikkelen én wat de Federal Reserve in reactie hierop doet met het monetaire beleid.

Wall Street sluit op recordstand na besluit Fed

Na de bekendmaking van het besluit van de Federal Reserve sloten de aandelenbeurzen in New York woensdag op nieuwe recordstanden. De Dow-Jonesindex sloot met een plus van 0,3 procent op 36.157,58 punten. De brede S&P 500 steeg 0,7 procent tot 4660,57 punten en de technologiebeurs Nasdaq won 1 procent tot 15.811,58 punten.

Loonstrookverwerker ADP kwam met goed nieuws voor handelaren over de Amerikaanse banenmarkt naar buiten. Volgens ADP zijn er in oktober 571.000 banen bijgekomen in het bedrijfsleven in de VS, wat meer is dan verwacht. In september viel de aanwas van banen nog tegen. Vooral in de dienstensector vonden veel Amerikanen werk door de versoepelde coronamaatregelen.