- De zomerrally op de beurs is deze week gestagneerd en aandelenmarkten staan op een belangrijk kantelpunt.

- Op macroniveau zijn de ogen de komende week vooral gericht op het rentebeleid van de Amerikaanse centrale bank.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken welke indicatoren van belang zijn voor de richting van de beurs in de komende periode.

ANALYSE – De toonaangevende beursindices hebben grofweg 50 procent van het verlies van het eerste halfjaar goedgemaakt sinds de bodem van juni. Maar deze week stagneerde de sterke zomerrally op de aandelenmarkten.

Zoals wij vorige week aangaven, werd het op zijn minst het tijd voor een adempauze. De markten zijn in korte tijd wel heel enthousiast geworden, terwijl het economische klimaat steeds verder verslechtert en wereldwijd de koopkracht van consumenten flink wordt uitgehold. De waardering van aandelen is opgelopen en inmiddels weer aan de hoge kant, zeker als het risico van een recessie (nog) niet is afgewend.

Wel momentum, maar nog geen structurele verbetering, dus wat nu? De donkere wolken van het eerste halfjaar verschijnen weer aan de horizon en beleggers krijgen weer meer oog voor de uitdagingen die gedurende de herfst en winter op de loer liggen.

Hoewel het bedrijfscijferseizoen van het tweede kwartaal beter was dan verwacht, lijkt het een kwestie van tijd voordat de verslechterende economie, koopkrachtverlies en hoge energierekeningen ook de resultaten van bedrijven harder zullen raken. Met name in Europa zal de energiecrisis voelbaar zijn en we staan nog aan het begin van vermindering van de afhankelijkheid van Russische energie. In ieder geval word je momenteel niet vrolijk van de gas- en stroomprijzen!

Bovendien zagen we de afgelopen twee weken ook weer de rentes weer oplopen in de verwachting dat centrale banken toch nog wat harder op de rem moeten trappen om de inflatie sneller naar beneden te krijgen. Tja, om dan de beurzen weer naar recordstanden te brengen lijkt een lastige opgave. Het belang van de ontwikkelingen op de rentemarkt voor de aandelenmarkten hebben we vorige week toegelicht.

Ogen gericht op centrale bankiers in Jackson Hole

Een belangrijk agendapunt voor komende week is de jaarlijkse bijeenkomst van centrale bankiers in het Amerikaanse stadje Jackson Hole. Komt daar dan een verrassing uit wat betreft het rentebeleid van de Federal Reserve?

De laatste tijd vallen verschillende bestuurders van de Amerikaanse centrale bank over elkaar heen om maar vooral aan te geven dat ze de rente liever wat te hard verhogen om de inflatie sneller onder controle te krijgen, dan dat ze te weinig doen.

De marktverwachting voor september is dat de Fed de beleidsrente met 0,5 tot 0,75 procentpunt verhoogt en dat zou de geldmarktrente in de VS richting de 3 procent of licht hoger brengen.

Waarschijnlijk zal Fed-voorzitter Jerome Powell niet veel te melden hebben over de vooruitzichten voor de beleidsrente. Niet in de laatste plaats omdat de Fed zelf aangeeft dat men voor de langere termijn weinig zicht heeft op de ontwikkeling van de economie en de inflatie. De centrale bank laat zich naar eigen zeggen sterk leiden door de economische data bij de afweging tussen het ondersteunen van de economische groei en het beteugelen van de inflatie.

Intussen blijft ook van belang wat de Federal Reserve doet met het afbouwen van de schuldenberg van 9.000 miljard dollar op de balans van de centrale bank. Hierbij verkleint de centrale bank zijn obligatiebezit en daarbij ook de geldhoeveelheid. Dit wordt ook wel 'quantitative tightening' genoemd.

Het verkrappingsprogramma ging in juni van start en zal in september oplopen tot een schuldenafbouw van maar liefst 95 miljard dollar per maand. Hiermee zal de balans van de Fed tegen het einde van 2024 met ongeveer 2.200 miljard dollar krimpen.

Wat de invloed van de geplande monetaire verkrapping via de afbouw van obligatiebeleggingen zal zijn op de leenkosten en het functioneren van de obligatiemarkt, is nog niet duidelijk. Maar gelet op het recessiegevaar, de torenhoge inflatie en een obligatiemarkt die geplaagd wordt door hoge volatiliteit en geringe liquiditeit, is dit wel een extra risicofactor.

Indien de Fed niet afwijkt van de plannen voor de afbouw van het obligatiebezit, houden wij rekening met hernieuwde druk op de obligaties en dus ook aandelenkoersen.

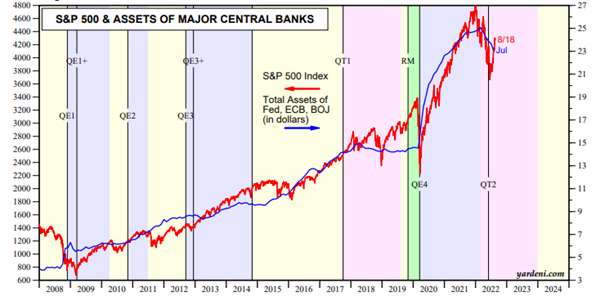

De onderstaande grafiek weerspiegelt de hoge positieve correlatie tussen de omvang van de balansen van centrale banken en aandelenkoersen. Sinds 2009 is het beleid van monetaire verruiming gepaard gegaan met stijgende aandelenkoersen. En de monetaire verkrapping van de eerste helft van 2022 is vergezeld gegaan van een terugval van aandelenkoersen.

Belangrijk richtpunt voor de S&P 500-index

Naast het bovenstaande vindt er op de aandelenmarkten een interessant spel plaats. Meer dan ooit maken zowel particuliere als professionele beleggers gebruik van technische indicatoren. Als je hip wilt zijn, noem je het 'algo’s' en 'bots', maar het gaat simpelweg om instrumenten die prijsreeksen analyseren.

Zo kijken veel beleggers naar voortschrijdende gemiddelden. In deze grafiek van de brede S&P 500-index zijn twee voortschrijdende gemiddelden weergegeven. De ene meet de gemiddelde koersontwikkeling over 50 dagen (groen) en de andere (rood) neemt voor die meting 200 dagen in beslag.

Deze indicatoren staan bekend als middellange- en langere termijn richtingaanwijzers. Bij een situatie waarin de kortere groene lijn van het 50-daags gemiddelde boven de langere rode van het 200-daags gemiddelde noteert, geldt dat een opwaartse trend bestaat.

Omgekeerd geldt een downtrend in de situatie dat groen onder rood noteert. Deze informatie wordt door velen als een gegeven in de analyses geïncorporeerd. Reden genoeg om er dus rekening mee te houden.

Om je een lange analyse te besparen volstaan we met een korte toelichting. Inmiddels geldt de verwachting dat de koers van de S&P 500 gaat dalen richting de groene lijn, in de hoop dat zich daar in de buurt een hogere bodem zal vormen. Pas dat als lukt zal de groene lijn spoedig weer de rode kunnen doorkruisen en daarmee het begin van een opwaartse trend inluiden.

In dit scenario zit veel hoop en verwachting verdisconteerd en het kan dus ook makkelijk anders lopen. De trend is immers nog steeds neerwaarts gericht ondanks het recente sterke beursherstel.

Weet echter dat zonder een hogere bodem het meest waarschijnlijke scenario de hervatting van de neerwaartse trend is. Anders gezegd: het niveau van 4.000 punten wordt op de korte termijn van groot belang voor de S&P 500-index.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.