- Het conflict in Oekraïne geeft de hoge inflatie een extra impuls en zorgt voor nieuwe verstoringen in toeleveringsketens.

- Tegelijk lopen de gigantische steunpakketten van overheden ten einde en gaat in de VS de rente omhoog.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken in het derde deel van een drieluik hoe dit alles doorwerkt op de fragiele aandelenmarkten.

- Lees ook: Hoe gaan centrale banken het risico van ‘stagflatie’ bestrijden? Dit is het grote dilemma

ANALYSE – De economische gevolgen van de oorlog tussen Rusland en Oekraïne zullen in de komende maanden steeds duidelijker worden. Sommige effecten voelen we al bij de kassa en het tankstation. Tegelijk heerst er nog veel onzekerheid over de gevolgen voor specifieke sectoren en bedrijven.

Met die gedachte brengen we een drieluik over de huidige situatie op de financiële markten. In het eerste deel zijn we dieper ingegaan op de grondstoffenmarkt.

In het tweede deel hebben we het dilemma van centrale banken behandeld, die moeten balanceren tussen het bestrijden van de hoge inflatie en het ondersteunen van de economische groei.

In dit derde deel richten we ons op de gevolgen van dit alles voor de aandelenmarkten.

Gouden jaren voor aandelenmarkten

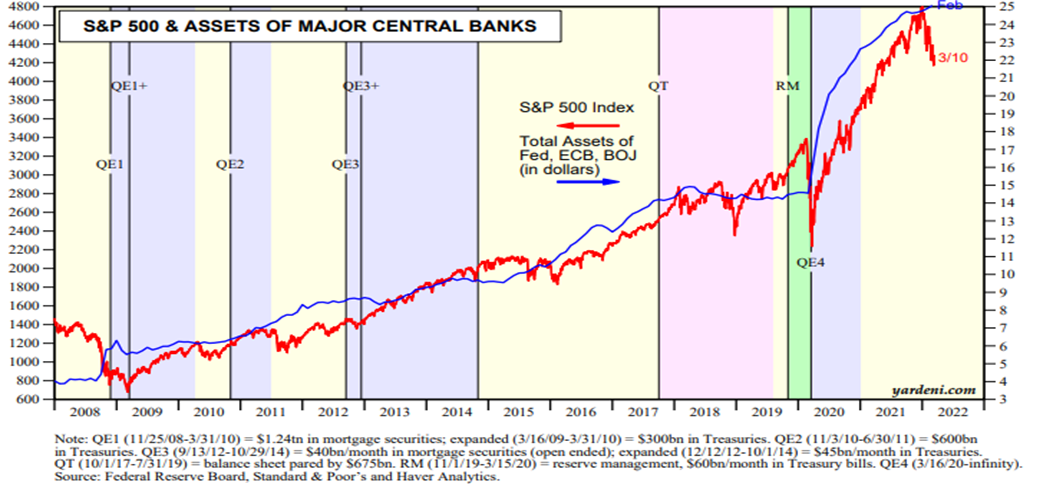

Sinds de financiële crisis van 2008 is het voor de meeste aandelenindices van de ontwikkelde markten crescendo gegaan. De stevige monetaire steun van centrale bankiers zorgde voor almaar dalende rentes. Tegelijkertijd zijn aandelen gestaag gestegen: de brede S&P 500-index is sinds het dieptepunt in 2009 bijna vervijfvoudigd. Dat zijn nog eens rendementen!

Er waren ook hiccups zoals de eurocrisis in 2010 en 2011, maar ook hierbij werd de portemonnee snel en flink getrokken. En natuurlijk komen we nog maar net uit de coronacrisis, waarbij de centrale banken en de politiek all-in zijn gegaan.

Lenen is voor consumenten en bedrijven steeds goedkoper gemaakt en dat is een belangrijke steunpilaar voor aandelenmarkten geweest. Ook omdat hiermee de rentevergoeding op spaargeld en obligaties steeds onaantrekkelijker is geworden.

De onderstaande grafiek illustreert het sterke verband tussen de uitdijende balansen van centrale banken - als indicator voor het goedkoopgeldbeleid - en de prestaties van de S&P 500-index.

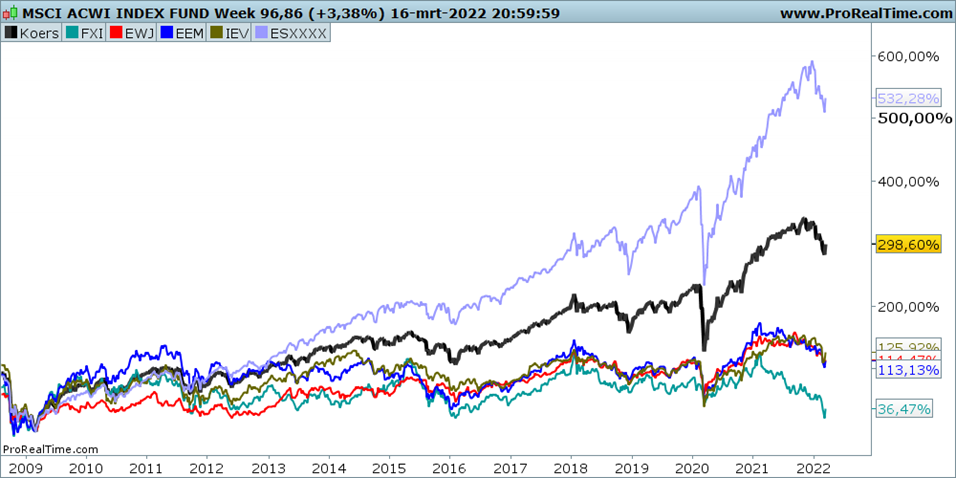

Op regionaal niveau heeft de Amerikaanse aandelenmarkt de afgelopen jaren veruit het sterkst gepresteerd. Dat zien we terug in de grafiek hieronder, waar de zwarte lijn de MSCI Wereldindex vertegenwoordigt.

De bovenste blauwpaarse lijn is de S&P 500-index. Onder de zwarte lijn zitten drie indextrackers voor Europa, Japan en opkomende markten, en helemaal onderin in het groen een indextracker voor Chinese aandelen..

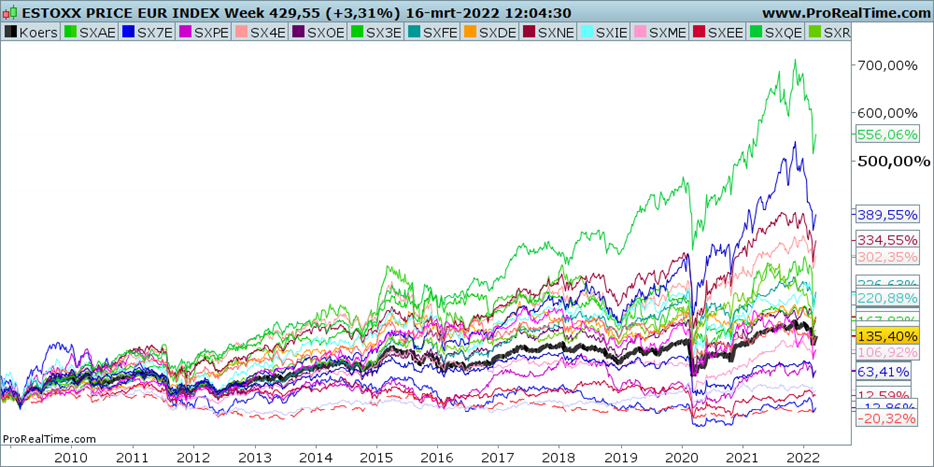

De regiokeuze is dus erg belangrijk geweest. Maar dat gold ook voor de sectorkeuze, zoals de onderstaande grafiek van de Eurostoxx-index (dikke zwarte lijn) met de 19 subsectoren laat zien.

Ook tussen sectoren zijn enorme verschillen sinds 2009, met als positieve uitschieters de technologiefondsen en luxe goederen, en als grote achterblijvers banken en telecom.

Op het niveau van individuele aandelen sprongen de grote technologiereuzen in de VS er de afgelopen jaren uit. In Europa beleefden we ook een aantal spectaculaire stijgingen van bijvoorbeeld ASML en Adyen, maar op indexniveau was de groei minder uitbundig.

Hoewel de tsunami aan goedkoop geld van het afgelopen decennium aandelenmarkten in brede zin hielp, maakte de keuze voor regio's, sectoren en uiteindelijke individuele aandelen het grote verschil in je beleggingsresultaat.

Kopen omdat iets daalt of spreiden om het spreiden, zijn geen goede raadgevers geweest. Goede timing bij sectorrotaties en het selecteren en vasthouden aan winnaars in nieuwe industrieën zijn onmisbaar gebleken in de afgelopen jaren.

Einde tijdperk in zicht!

Het macrobeleid van centrale banken heeft aandelenbeleggers in het afgelopen decennium consistent geholpen tot begin dit jaar. Toen heeft de Federal Reserve een fundamentele beleidswijziging ingezet om de hoge inflatie te bestrijden.

De periode van gratis geld lijkt ten einde te komen. De Federal Reserve gaf deze week het startschot voor een reeks renteverhogingen. De Europese Centrale Bank doet nog niets, maar houdt de opties van een verkrapping van het monetaire beleid in de nabije toekomst wel open.

De Amerikaanse inflatie staat nu boven de 7 procent, na een decennium lang veelal onder de 2 procent te hebben gestaan. De huidige inflatie is hoog, maar kan op de korte termijn best nog iets verder oplopen. In de tweede helft van dit jaar zou de inflatie wat kunnen terugvallen, maar we verwachten niet dat de Amerikaanse inflatie dit jaar nog onder de 4 procent uitkomt.

Het conflict in Oekraïne en toenemende problemen in de toeleveringsketens zijn namelijk niet zomaar opgelost. Met de huidige polarisatie en isolatie van Rusland komt er ook een berg zand in de motor van de globalisering. Dit laatste betekent dat kostenvoordelen die verbonden zijn aan internationale toeleveringsketens minder goed benut kunnen worden. Bedrijven zullen afschrijvingen moeten doen op buitenlandse investeringen en hogere rentes betekenen dat de financieringskosten stijgen.

Obligatiemarkten lijken voor de zekerheid inmiddels een recessie in te prijzen. In het tweede deel van dit tweeluik hebben we in dit verband gewezen op de vervlakking van de rentecurve, waarbij kortlopende rentes in de buurt komen van het niveau van langlopende rentes. Doorgaans wijst dat op een verhoogd risico van een recessie.

Aan de andere kant is de Federal Reserve nooit eerder begonnen met een renteverhogingscyclus op het moment dat de inflatie rond de 8 procent lag. Kortom: we zitten op onbekend terrein.

Het is dan ook realistisch om rekening te houden met aanhoudende beweeglijkheid op de beurs, omdat beleggers nieuwe evenwichtsniveaus moeten zoeken. Druk op de winstmarges, oplopende rentes en onzekere risicoparameters geven nu eenmaal een reeks van mogelijke nieuwe uitkomsten.

Het effect van dit alles is bij bedrijven en consumenten die hierdoor geraakt worden, nog onvoldoende ingeprijsd. Simpelweg doordat de gevolgen nog niet goed zijn uitgekristalliseerd. Het komende seizoen voor de bedrijfscijfers wordt wat dit betreft extra belangrijk.

Voor de volledigheid: het is niet allemaal kommer en kwel voor aandelen, want een positief gegeven blijft dat de reële rentes (waarbij je de marktrente corrigeert voor de inflatie) dusdanig laag blijven, dat er nog steeds weinig alternatieven zijn voor aandelen.

Ook blijven de instroom aan vermogen dat belegd moeten worden en de aandeleninkoopprogramma’s van grote bedrijven voorlopig een stevige pilaar onder de markten. De vraag is natuurlijk wel hoelang dit houdbaar is.

Nieuw onderscheid tussen sectoren

Het wordt een hele uitdaging voor aandelenbeurzen om op de korte termijn nieuwe recordstanden te behalen, gelet op de hoge inflatie, dalende koopkracht, verkrappende monetaire maatregelen, de verwachte economische terugval en grote geopolitieke onzekerheden.

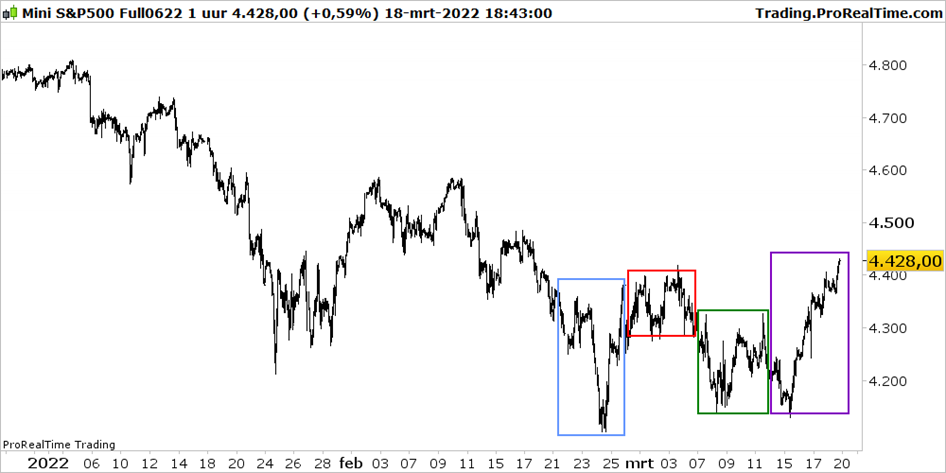

Kijken we naar de ontwikkelingen op de aandelenmarkt van deze week, dan stond er vrijdag een grote expiratie op derivatenmarkten op stapel, de zogenoemde 'quadruple witching'. Per saldo gaf dat echter weinig vuurwerk.

Alle spanningen ten spijt hebben aandelenbeurzen eigenlijk voornamelijk zijwaarts bewogen, met tussentijds wel flinke schommelingen. In de grafiek hieronder toont de S&P 500-index. Je ziet vier blokken van een week, waarbij het paarse blok de koersontwikkeling van deze week markeert.

Goed om te beseffen is dat er nog altijd flink wat aanbod boven de markt hangt: er zijn legio beleggers die zich achter de oren krabben, omdat ze niet eerder en op hogere niveaus verkocht hebben. Een deel daarvan zal dat alsnog willen doen, als koersen verder oplopen.

Een andere groep zal denken dat als we de huidige correctie hebben overleefd, het allemaal wel meevalt en daar moed uit putten. Dat gevecht gaat plaatsvinden de komende weken.

De meest waarschijnlijke ontwikkeling op de korte termijn is dat er meer onderscheid komt tussen sectoren en specifieke bedrijven, waardoor het selectie-effect een bovengemiddelde grote invloed krijgt op de beleggingsresultaten. We zullen je daar de komende weken van op de hoogte houden.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.