- De Britse centrale bank heeft woensdag aangekondigd in te grijpen om de sterke stijging van rentes van Britse staatsleningen in te dammen.

- De Bank of England benadrukt dat het om een tijdelijke maatregel gaat.

- De stijgende rentes op de kapitaalmarkt in het VK kunnen ook voor fors hogere hypotheekrentes zorgen.

- Lees ook: Nederlandse hypotheekrente stijgt hard door: gemiddelde rente weer op 4%

De centrale bank van het Verenigd Koninkrijk grijpt in op de obligatiemarkt om de sterk gestegen rendementen op Britse staatsleningen omlaag te krijgen, zo maakte de Bank of England woensdag bekend.

Het is voor de Britse regering in rap tempo duurder geworden om te lenen. Dit komt door zorgen over de nieuwe begrotingsplannen van het kabinet van premier Liz Truss. De Bank of England (BoE) kondigde woensdag daarom aan langlopende Britse staatsleningen op te kopen om te voorkomen dat de kredietverlening stilvalt.

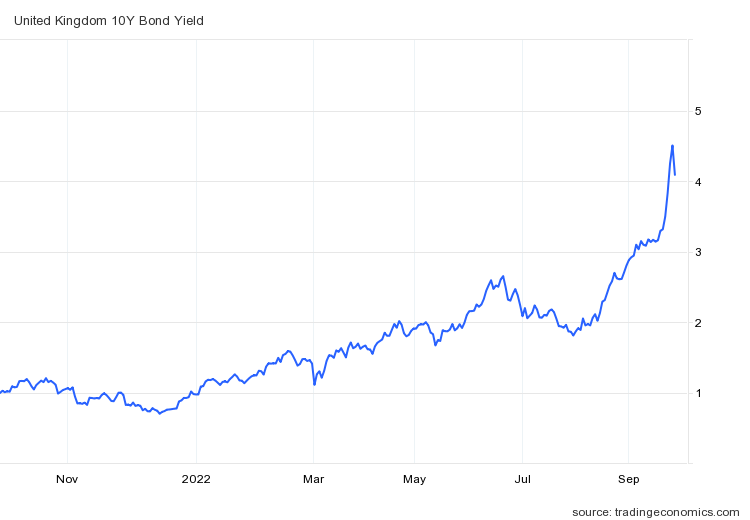

In reactie hierop daalde de marktrente voor de 10-jarige Britse staatsleningen van een piekniveau van 4,5 procent naar ongeveer 4,1 procent.

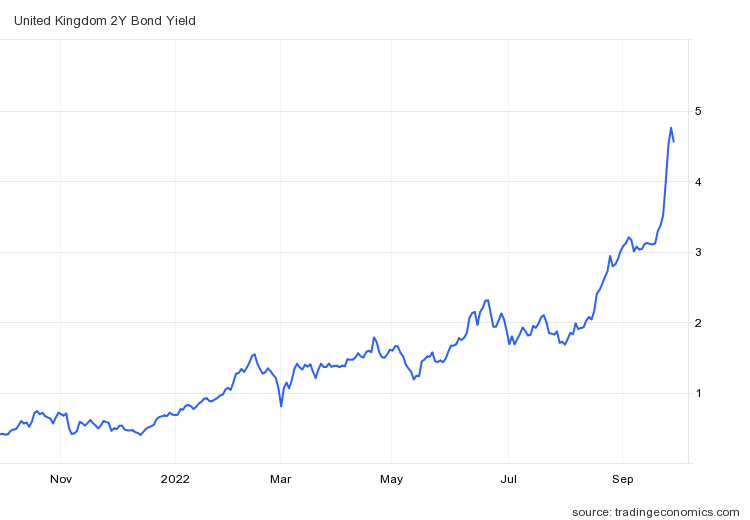

Ook de rente op de 2-jarige Britse staatslening daalde licht. Toch bleef deze rente wel hangen op een relatief hoog niveau van 4,55 procent.

Volgens de centrale bank stond de financiële stabiliteit onder druk door de oplopende rendementen op gilts, zoals obligaties van de Britse overheid worden genoemd. De Bank of England gaat zo veel obligaties opkopen als nodig is om de obligatiemarkten weer tot bedaren te brengen.

Wel zal de ingreep een beperkte duur en één specifiek doel hebben. De Bank of Engeland zal vanaf woensdag tot 14 oktober langlopende obligaties opkopen.

Als het rendement op een obligatie stijgt, betekent dit dat de waarde van het schuldbewijs daalt. Voorafgaand aan de aankondiging van de Britse centrale bank bereikte het rendement op gilts nog het hoogste niveau sinds 1998. Ook het Britse pond daalde de afgelopen dagen hard.

De Bank of England wilde binnenkort eigenlijk beginnen met de verkoop van de vele obligaties die de centrale bank sinds de financiële crisis heeft opgekocht. De start wordt nu uitgesteld tot eind oktober. Wel blijft de Bank of England vasthouden aan het doel om zijn balans jaarlijks met 80 miljard pond te verkleinen.

Rentes op de Britse kapitaalmarkt gingen hard omhoog na de bekendmaking van het zogenoemde mini-budget van de onlangs aangetreden minister van Financiën Kwasi Kwarteng. Hij kondigde vorige week fikse verlagingen van de belastingen aan, zonder de wegvallende belastingbaten met andere inkomsten te compenseren. Tegelijkertijd moet het Verenigd Koninkrijk veel uitgeven aan compensatiemaatregelen voor de opgelopen energiekosten. Naar verwachting zal het begrotingstekort dan ook hard oplopen.

Woensdag gaf minister van Financiën Kwarteng aan te streven naar begrotingsdiscipline. De minister deed zijn belofte tijdens een ontmoeting met bankbestuurders in de aanloop naar de presentatie van zijn begrotingsplan voor de middellange termijn op 23 november.

Volgens Kwarteng werkt het ministerie van Financiën nauw samen met de Bank of England. In de verklaring van het ministerie werd niet verwezen naar de huidige turbulentie op de markten of de verrassende interventie van de Bank of England op de obligatiemarkten.

Risico forse stijging hypotheeklasten Britse huiseigenaren

De financiële onrust op Britse kapitaalmarkten kan uiteindelijk ook gevolgen hebben voor de hypotheeklasten van Britse huiseigenaren. Als hypotheekrentes hard stijgen in navolging van de kapitaalmarktrentes, kan dat voor financiële problemen zorgen.

"Als hypotheekrentes binnen een jaar richting de 6 procent stijgen, zoals de huidige marktverwachting impliceert, dan ziet een doorsnee huishouden met een 2-jaarsrente de maandelijkse lasten in 2023 oplopen naar 1.490 pond per maand [1.656 euro, red], tegen een oude hypotheeklast van 863 pond per maand [992 euro, red]. Voor veel huishoudens is dit niet op te brengen", schreef hoofdeconoom Samuel Tombs van Pantheon Macroeconomics maandag in a tweet.

Een vaste rente van twee jaar is op de Britse hypotheekmarkt de kortste rentevaste periode, volgens de geldsite Money.co.uk.