- De koerswinsten op aandelenbeurzen worden inmiddels breder gedragen.

- Het optimisme onder beleggers is groot, nu met name in de VS de inflatie afkoelt en een recessie vooralsnog op zich laat wachten.

- Beursexperts Michael Nabarro en Gökhan Erem laten hun licht schijnen op de zomerrally van 2023.

ANALYSE – Het beursfeest houdt vooralsnog aan en links en rechts worden jaarrecords aangescherpt bij diverse aandelenindices. De hoop dat centrale banken min of meer klaar zijn met de cyclus van renteverhogingen en dat een (stevige) recessie in de VS kan worden voorkomen, zorgt voor veel optimisme.

Het goede nieuws is dat de afgelopen twee weken de stijging op aandelenmarkten breder wordt gedragen. Was eerst nog een handjevol grote technologiebedrijven verantwoordelijk voor bijna alle koersstijgingen, inmiddels is daar hulp bijgekomen. Zo zien we aandelen van bedrijven uit meer traditionele sectoren aansluiten. Denk hierbij aan de farmaceutische sector, levensmiddelenbedrijven en de industrie.

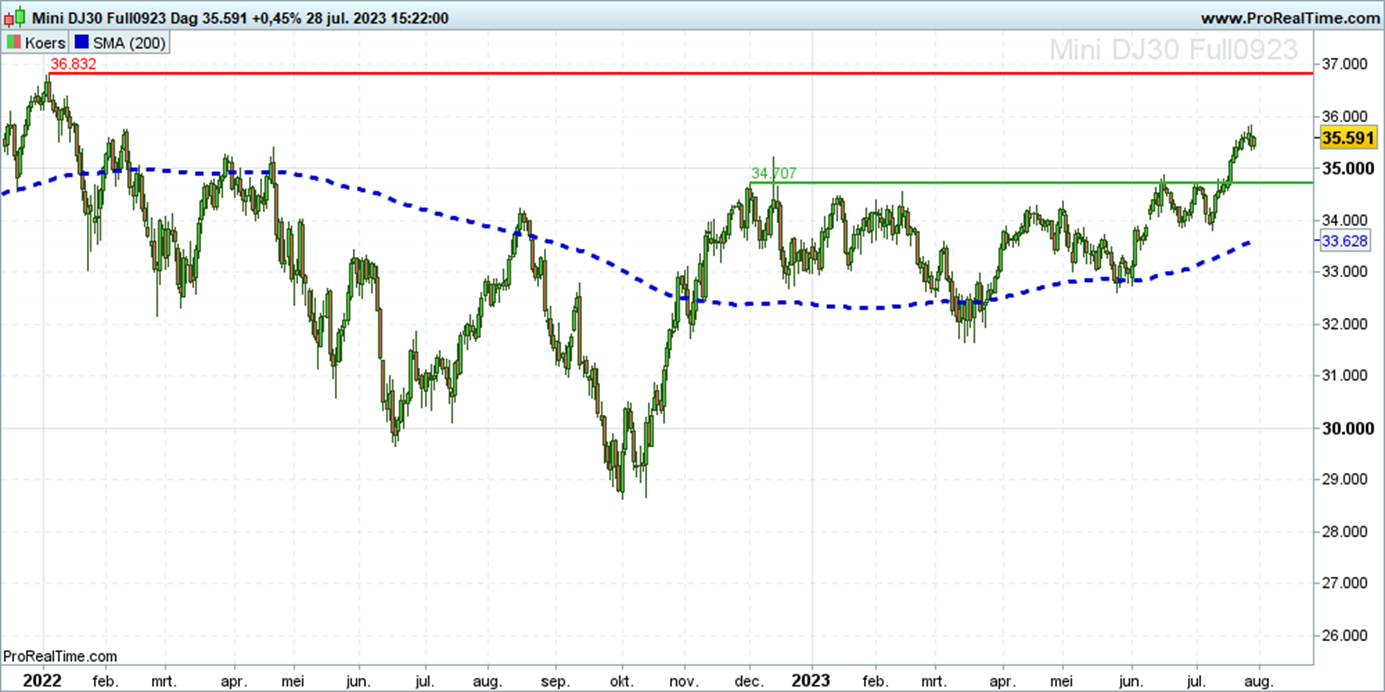

In de grafiek hieronder zie je dat in de VS de Dow Jones-index (future), waarin klassieke waarde-aandelen beter zijn vertegenwoordigd, een uitstekende maand beleeft en inmiddels ook de jaarrecords aan het aanscherpen is.

In principe ligt technisch gezien de weg open naar de “all time highs” van 2022 rond de 37.000 punten voor de Dow Jones.

Het gaat natuurlijk nog niet zo hard als bij de door techfondsen gedomineerde Nasdaq-index, maar toch! Zolang het proces van hogere bodems en toppen intact blijft, mag er naar boven gekeken worden.

Pas als de koers van de Dow Jones onder het 200-daags voortschrijdende gemiddelde zakt (blauwe stippellijn), wordt het tijd voor een aanpassing van de technische visie.

De huidige beweging is goed nieuws, aangezien een bredere fundering van een rally op de beurs vaak het best werkt.

Centrale bankiers blijven bezorgd over inflatie, maar overtuigen beleggers niet

Zoals al het hele jaar worden de woorden van centrale bankiers nagenoeg genegeerd. Financiële markten gaan ervan uit dat we het hoogtepunt hebben gezien, wat betreft de verhoging van beleidsrentes. Als je het maar vaak genoeg roept, klopt het vanzelf een keer, zo lijkt het.

Bij de toelichting op de rentebesluiten van deze week gaven noch de Amerikaanse centrale bank, noch de ECB reden om te suggereren dat er snel een verlaging van de beleidsrente aankomt. Toch wordt daar op de beurs wel (weer) rekening mee gehouden.

Beide centrale banken houden alle opties open na de recente renteverhogingen en laten zich naar eigen zeggen door de meest recente data leiden. Oftewel, nieuwe macro-economische data bepalen het beleid en dat staat dan ook nog niet vast.

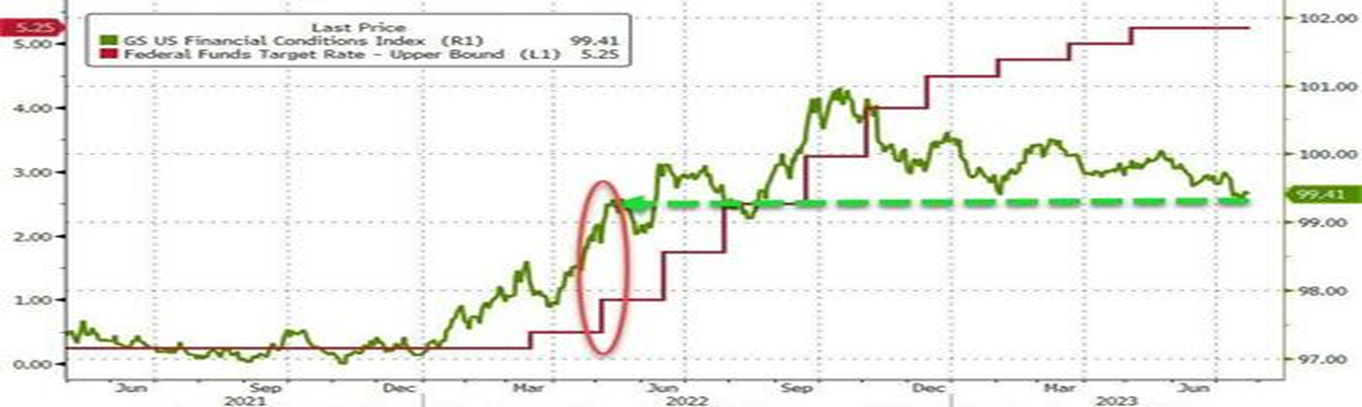

In de onderstaande grafiek zie je dat de Amerikaanse beleidsrente (rode lijn) wel door stijgt, maar dat dit niet tot een verdere verkrapping van de financiële condities in de economie leidt (groene lijn). Kort gesteld geeft dit aan dat de renteverhogingen sinds 2023 niet meer het gewenste effect hebben, wat betreft de doorwerking van het monetaire beleid op de economie. Althans, in de ogen van de Federal Reserve.

Echter, gelet op de recente daling van de consumentenprijsindex in de VS is het natuurlijk niet gek om te denken dat het inflatiegevaar minder groot wordt. Daarbij moet wel opgemerkt worden dat de belangrijke kerninflatie (de prijsontwikkeling exclusief voeding en energie) vrij hardnekkig is. Wij houden er rekening mee dat die niet snel onder de 2 procent zal komen.

Iets anders om in de gaten te houden zijn de inmiddels weer oplopende prijzen van grondstoffen, die kunnen zorgen voor nieuwe inflatoire druk.

Eensgezind vinden voorzitters Jerome Powell en Christine Lagarde van respectievelijk de Federal Reserve en de ECB dan ook dat de inflatie nog te hoog is. Ze geven nog niet het sein veilig, maar dat is dus vooralsnog aan dovemansoren gericht.

Wij houden er overigens wel rekening mee dat de beleidsrentes langere tijd op een hoger niveau blijven, tenzij de economie in de VS plotseling alsnog een harde klap krijgt.

Waar blijft de recessie in de VS?

Tja, en waar blijft die recessie dan? Dat is toch wel de grote vraag! In Europa zijn er inmiddels voldoende signalen van economische krimp, maar in de Verenigde Staten gaat het verhoudingsgewijs nog best goed. Onder meer het economische groeicijfer van 2,4 procent over het tweede kwartaal (geannualiseerd) en een zeer sterke arbeidsmarkt zorgen voor opgewekte beleggers.

Dat is best bijzonder, want het is lastig te bevatten dat snelle renteverhogingen van de centrale bank zo weinig economische schade aanrichten, gegeven ook de hoge schuldniveaus in de Amerikaanse economie.

Recentelijk kwamen we een zeer interessant artikel tegen van de analisten van de Franse bank Société Générale, dat wellicht een mogelijke verklaring geeft voor de bijzondere ontwikkelingen van dit moment.

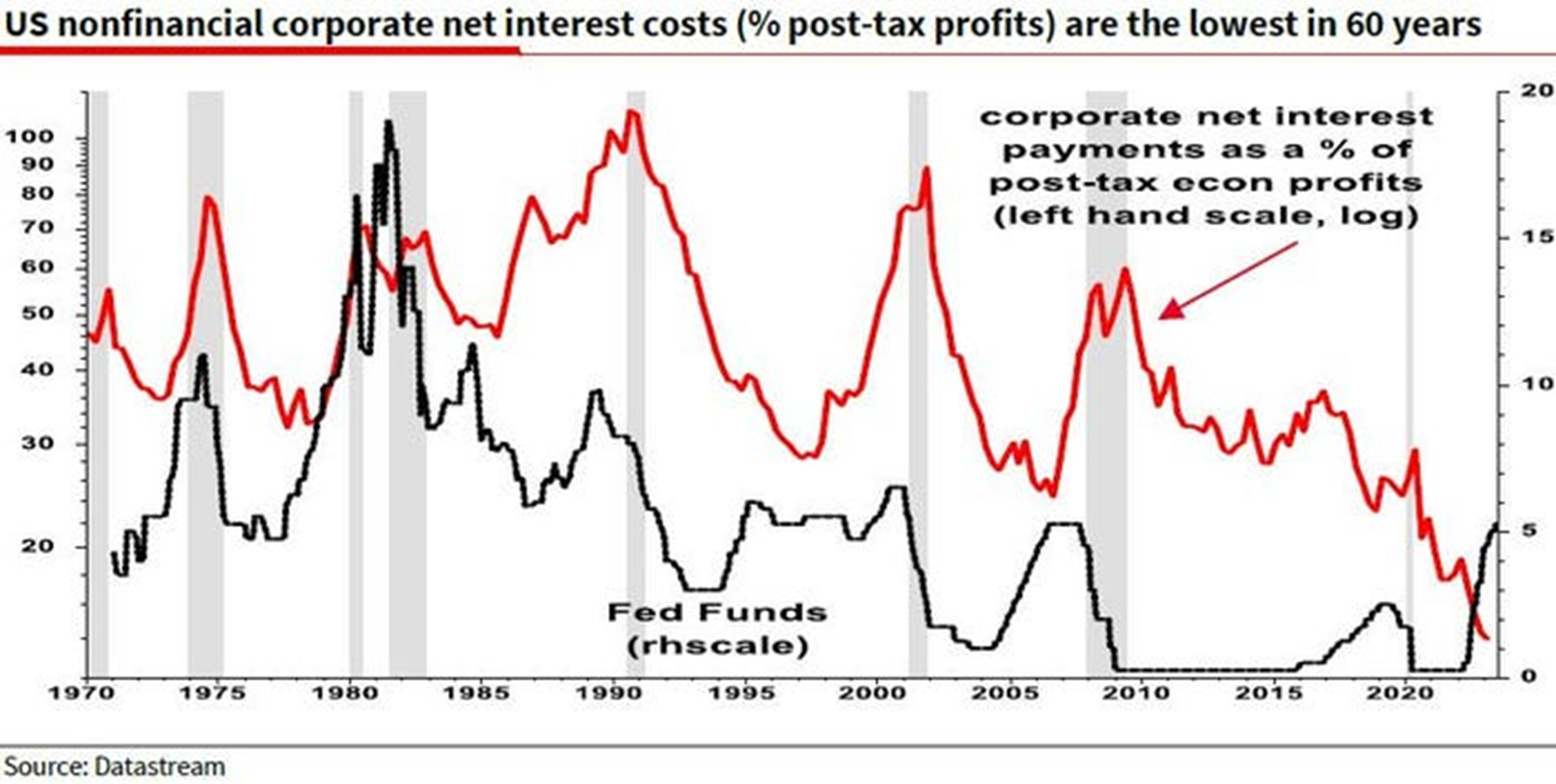

Hieronder zie je een grafiek waarbij de zwarte lijn de beleidsrente van de Amerikaanse centrale bank vertegenwoordigt en de rode lijn de rentelasten van Amerikaanse bedrijven als percentage van de economische winst.

In het kort komt het hierop neer: sinds 1975 zijn de netto rentebetalingen van bedrijven gestegen als de Federal Reserve de rentetarieven verhoogde. Maar voor het eerst in lange tijd gebeurt dat niet. Sterker: het tegenovergestelde vindt momenteel plaats, ofwel de rentelasten drukken minder zwaar op de bedrijfswinsten.

Het blijkt dat bedrijven in de afgelopen jaren, toen rentetarieven tot bijna nul daalden, slim hebben geprofiteerd en een groot gedeelte van hun verplichtingen herfinancierden met langlopende, vaste schulden tegen zeer lage rentes.

Volgens gegevens van Bank of America eerder dit jaar bestaat de schuld van bedrijven uit de S&P 500-index voor ruim driekwart uit langlopende, vaste schulden.

Die laagrentende, langlopende schulden van bedrijven, in combinatie met een verhoging van verkoopprijzen in een tijd van hoge inflatie, hebben ervoor gezorgd dat de meeste bedrijven hun winst enorm konden laten groeien. Hierdoor zijn zware ingrepen bij bedrijven uitgebleven en is onder andere de Amerikaanse arbeidsmarkt nog steeds enorm sterk. Dit houdt een recessie wellicht vooralsnog buiten de deur.

Hoewel wij nog steeds denken dat de Amerikaanse economie in de tweede helft van 2023 in een recessie terecht zal komen, kan de economische afkoeling door het bovengenoemde fenomeen wel aanzienlijk minder heftig zijn dan eerder gedacht. Immers, de renteverhogingen van de centrale bank werken dus blijkbaar op een andere manier door dan gewoonlijk, waarbij vooral bedrijven met “pricing power” enorm profiteren.

Koersdoel voor de S&P 500 gehaald: wat nu?

Het recente nieuws heeft ervoor gezorgd dat vele beursindices deze week de jaartoppen hebben aangescherpt en dat geldt ook voor de toonaangevende S&P 500-index.

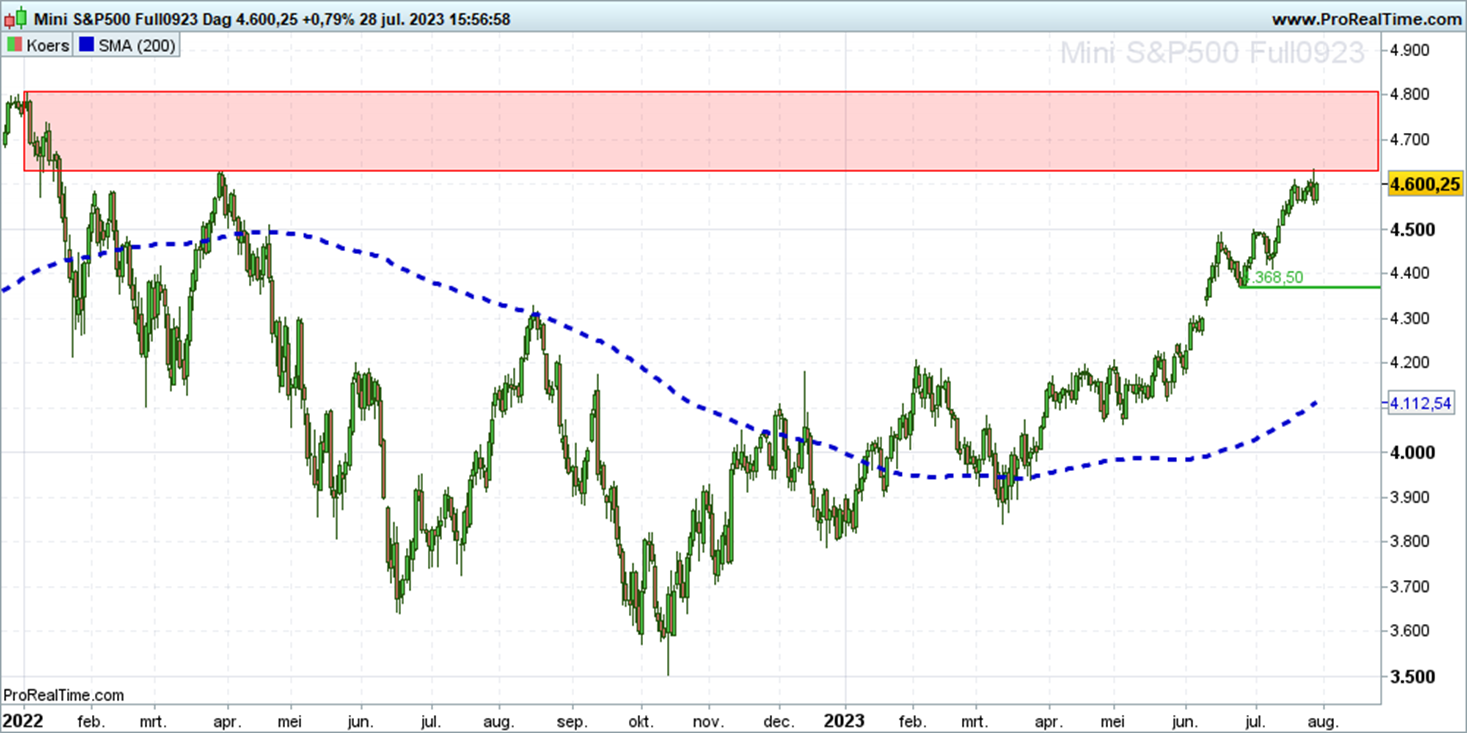

Hieronder zie je dat deze index gedurende de week ons eerste koersdoel net boven de 4.600 punten bereikte, maar dat dit wel direct voor winstnemingen zorgde.

Nu de afstand naar het recordniveau van de S&P 500 uit 2022 (rond de 4.800 punten) steeds kleiner wordt, is er vanuit technisch perspectief ook meer voorzichtigheid geboden. Die recordstanden zullen naar verwachting niet zonder slag of stoot gekraakt worden.

Vooralsnog is de trend echter gewoon positief en is er technisch gezien geen teken van zwakte te bespeuren, anders dan dat het allemaal wel erg hard gaat.

Ook hier geldt dat zolang het proces van hogere en bodems en toppen intact is, we een stevigere aanval op de rode weerstandszone verwachten. Pas als de horizontale groene lijn, rechtsboven in de grafiek, neerwaarts wordt doorbroken, verzwakt het technische beeld.

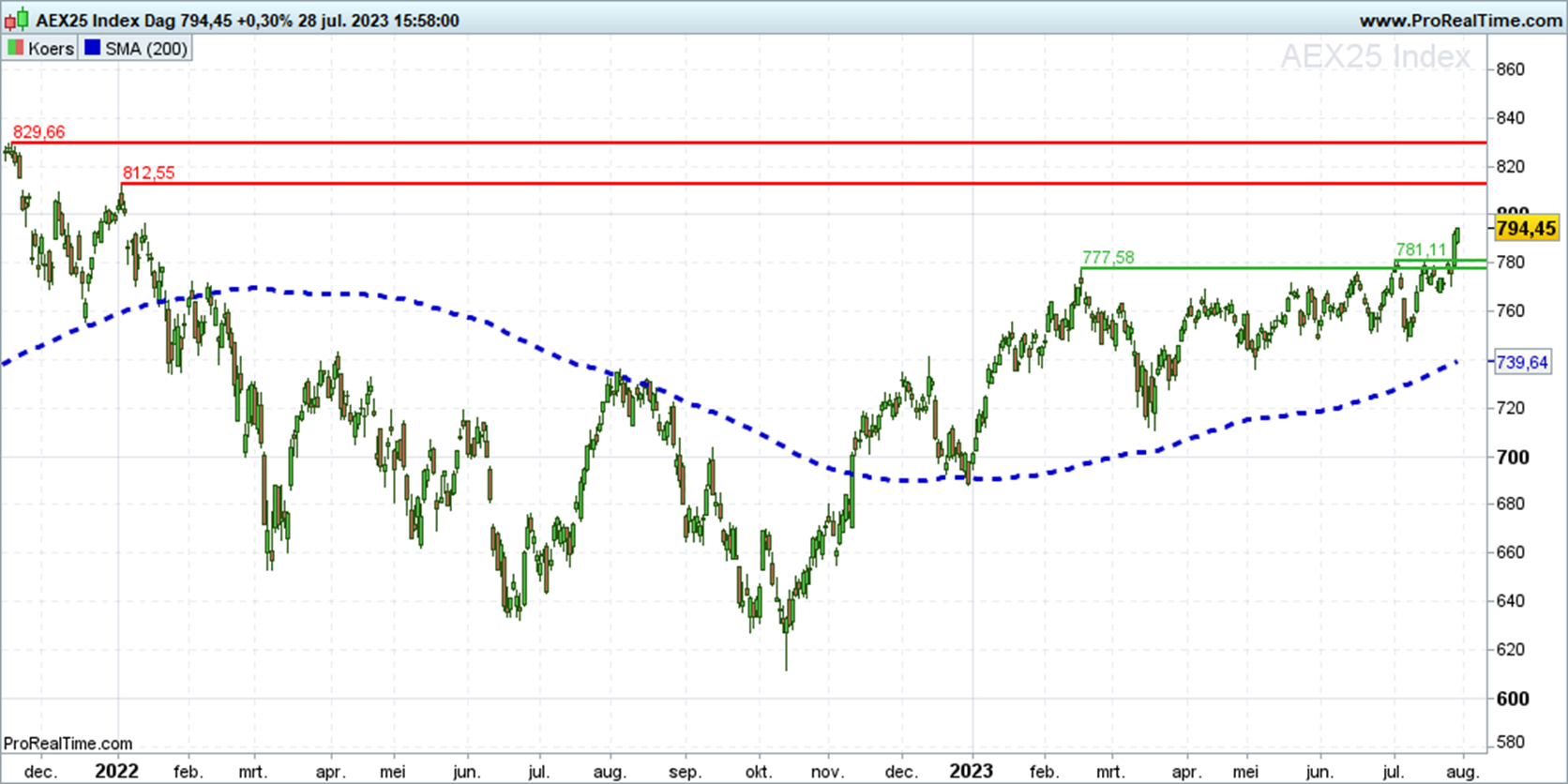

Ten slotte kijken we op verzoek van lezers naar het technisch plaatje van de AEX-index. Dominante chipfondsen zoals ASML en ASMI doen goed hun werk, waardoor de AEX bovengemiddeld sterk presteert vergeleken met andere Europese beursindices.

Deze week wist de AEX de lastige horde tussen de 777-780 punten eindelijk te doorbreken. Daarmee lijkt de Amsterdamse hoofdindex hard op weg naar de records van 2022 op 830 punten. Tussenliggend is het niveau van 812 punten nog een dingetje.

De boodschap is dat inmiddels ook meerdere Europese indices meedoen en aandelenmarkten vanuit technisch perspectief verder omhoog kunnen. Het uitnemen van weerstanden en de verbreding van draagkracht dragen hieraan bij.

Zoals vaker benoemd werken correlaties uit het verleden dit jaar (nog) niet. Ondanks het gure economische klimaat, oplopende rentes en hardnekkige kerninflatie lijkt vooralsnog niets de opmars van de beurs te kunnen tegenhouden. Op naar de volgende halte dan maar, de oude recordstanden!

Volgende week dendert het cijferseizoen door en zal er vrijdag veel aandacht zijn voor het maandelijkse banenrapport in de VS. Wij zijn even op vakantie en zullen jullie over twee weken weer meenemen in de ontwikkelingen op de financiële markten.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.