Aandelenbeurzen hebben sinds maart 2020 een enorme herstelrally doorlopen.

Onderling zijn er wel grote verschillen tussen sectoren en individuele aandelen.

Hoe kom je tot een systematische selectie van winnaars? Beursexperts Michael Nabarro en Gökhan Erem lichten een tipje van de sluier op.

ANALYSE – De beurzen blijven sterk presteren en sommige aandelenindices flirten zelfs met recordniveaus. Intussen is het seizoen voor de bedrijfscijfers begonnen en die cijfers vallen tot nog toe mee. Bovendien putten beleggers hoop uit de economische stimuleringsplannen van de nieuwe Amerikaanse president, Joe Biden.

Dat is mooi, en inmiddels zijn ook de veel besproken “short squeezes” op de beurs grotendeels ontrafeld. Zo lijkt de rust weer wat teruggekeerd. Tijdelijk, stilte voor de storm? Wie zal het zeggen?

De technologie gerelateerde aandelen hebben het afgelopen jaar vanaf maart de kar getrokken. Later in het jaar kreeg deze sector hulp van de achtergebleven cyclische waarden. Dit was het gevolg van de enorme stimuleringspakketten gecombineerd met de hoop op een coronavaccin en toekomstig economisch herstel.

In een notendop is dit de recente historie van de markt. Onderhuids ligt daar een dynamische ontwikkeling van verschillende sectoren aan ten grondslag en dat is een spel op zich!

Welke Europese sectoren staan momenteel in de belangstelling van beleggers?

Om die vraag te beantwoorden gebruiken we een speciale toepassing van de relatieve sterkte theorie toe. Dit is één van de filters die wij hanteren om de winnaars van de verliezers te scheiden. Hieronder geven we je een kijkje in de keuken.

Welke Europese sector presteert het sterkst sinds maart 2020?

Kort gezegd wordt bij relatieve sterkte analyse gekeken naar het verloop van twee onderliggende waarden ten opzichte van elkaar.

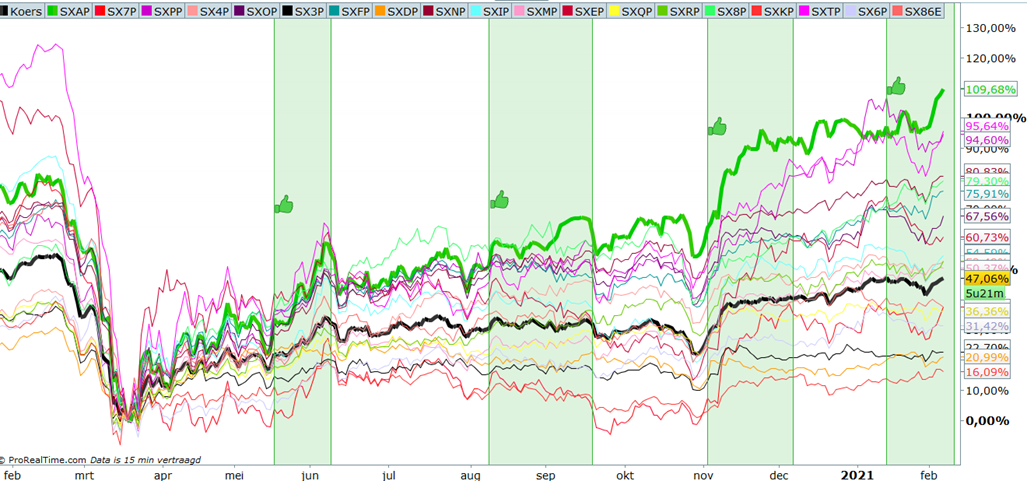

In de onderstaande grafiek zetten we negentien Europese sectoren tegenover de breed gemeten Europese Stoxx 600. Je ziet zo welke sector sinds de klap van maart vorig jaar het best heeft gepresteerd.

Deze “top-down benadering” toont met de zwarte lijn de Stoxx 600-index zelf en de dikke groene lijn is de best presterende sector sinds het dieptepunt van maart 2020.

Enig idee welke dat is? Nee, geen technologie, maar... de autosector! Overigens was technologie ook niet verkeerd. Die sector zit in de top vier.

De grafiek laat duidelijk zien dat de procentuele verschillen per sector groot zijn en er een achttal met kop en schouders bovenuit steken. Dit zijn dan ook de sectoren waarin we “bottom-up” de individuele winnaars zoeken.

Kortom: de beste presterende aandelen in de best presterende sectoren. Wellicht nog belangrijker is dat we willen wegblijven uit de zwak presterende sectoren, waarin ook vaak de grootste zeperds plaatsvinden.

Sinds de bodem van maart vorig jaar zien we de groene donkergroene lijn (de autosector) viermaal opwaarts uitlopen ten opzichte van de zwarte indexlijn.

Als je kijkt naar de groen gearceerde balken (met de groene duimpjes), dan zijn dat momenten waarop we analyseren wat op dat moment de beste individuele keuzes zijn om in de sector optimaal mee te profiteren. Daar gebruiken we dan weer andere grafieken voor, met eigen objectieve indicatoren en algoritmen die signalen afgeven.

Maar met bovenstaande grafiek krijg je al een impressie van de grote onderlinge verschillen tussen sectoren. Tevens vindt er dan nog een fundamentele validatie plaats.

Onder het Premium-abonnement van Business Insider zullen wij je regelmatig informeren over sectoranalyses en hoe je daar gebruik van kunt maken.

Welk aandeel weerspiegelt de kracht van de sterkste sector?

Ten slotte dan de kers op de taart: als je de regio, de sector en het fundament achter de outperformance hebt uitgefilterd, zoeken we natuurlijk nog een uiting van deze opinie in de vorm van een specifiek aandeel.

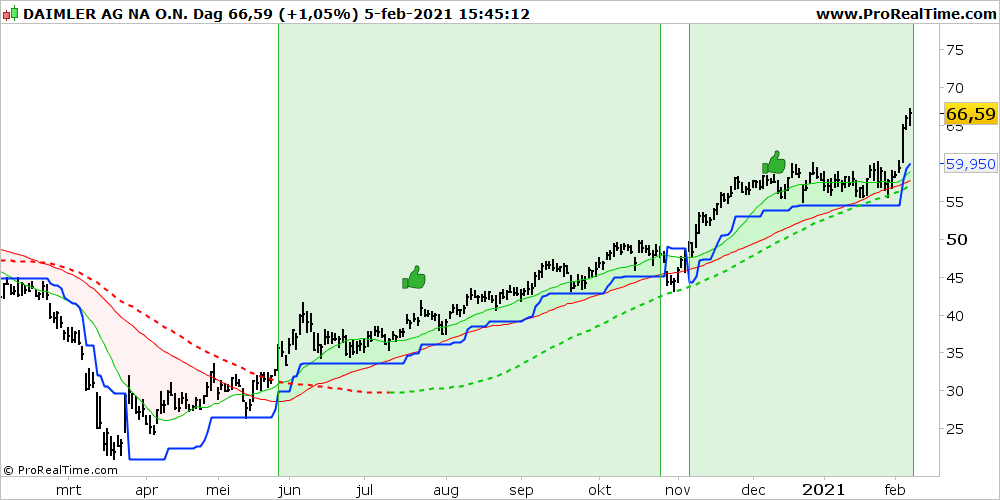

Om bij het voorbeeld van de autosector te blijven, nemen we de grafiek van de Duitse autofabrikant Daimler ter hand, een aandeel dat deze week een koersexplosie beleefde. Tuurlijk, het laatste stuk van de opwaartse rit heeft een reden (een mogelijke afsplitsing van de divisie voor trucks), evengoed je had er allang in moeten zitten als actieve belegger.

Hier zie je de grafiek van Daimler vanaf het dieptepunt van vorig jaar.

In de grafiek zijn drie indicatoren weergegeven uit een grotere set die we gebruiken. Het gaat om trendvolgende algoritmen en daarbij geldt dat je erbij moet zijn, zolang de trend in tact is.

Als het dan even tegenzit en het plan dreigt spaak te lopen, zoals eind oktober en begin november 2020 het geval leek, dan neem je maatregelen en neutraliseer je de boel. Dit moet je zien als een illustratie van onze methodiek.

Wil je meer weten over hoe wij naar de markten kijken en onze beleggingsstrategie toepassen, volg ons dan ook op de Premium-sectie van Business Insider waar we in de loop van de komende weken meer tips en tricks met je zullen delen.

Deze column is op geen enkele wijze bedoeld als individueel advies tot het doen van beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide langer dan 25 jaar werkzaam zijn in de financiële sector. Gedurende hun loopbaan zijn zij vooral betrokken bij het begeleiden van particuliere en professionele relaties met een actieve beleggingsstijl.