- Aandelenbeurzen hebben het uitstekend gedaan deze week, ondanks tegenvallers bij een aantal grote Amerikaanse techbedrijven.

- Dit heeft veel te maken met hoop dat de Amerikaanse centrale bank het iets rustiger aan gaat doen met het verkrappende monetaire beleid.

- De rentevergadering van de Federal Reserve wordt dus een belangrijk aandachtspunt komende week, signaleren beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Aandelen hebben het deze week uitstekend gedaan. De rentemarkten deden zoals verwacht een stapje terug en ten tweede viel het bedrijfscijferseizoen mee.

De rentemarkten haalden even de voet van gaspedaal en direct raakten beleggers in de ban van een mogelijke ‘pivot’ van de Amerikaanse centrale bank. Pivot betekent draai, in dit geval een mogelijke draai wat betreft het sterk verkrappende monetaire beleid van de Federal Reserve.

Vorige week vrijdag werd dat opnieuw een “trending topic”, nadat er een bericht verscheen in zakenkrant The Wall Street Journal van de toch wel vaak ‘goed geïnformeerde’ verslaggever Nick Timiraos. Die suggereerde dat er best wat bestuurders binnen de Amerikaanse centrale bank zijn die het huidige tempo van renteverhogingen iets te veel van het goede vinden.

Dit voedde de hoop dat een matiging van het beleid mogelijk toch aanstaande is en dat gaf het startschot om agressieve shortposities, ofwel speculatie op lagere koersen, voor obligaties en aandelen terug te draaien

Zal Fed-voorzitter Jerome Powell minder 'hawkish' zijn bij de rentevergadering van aanstaande woensdag? Of blijft hij standvastig en wordt de eerder aangegeven koers van renteverhogingen gewoon doorgezet.

Wij denken dat het nog te vroeg is om een draai in het beleid van de Amerikaanse centrale bank te verwachten. Zo is bijvoorbeeld het inflatiespook is nog niet voldoende onder controle.

Financiële markten rekenen momenteel op een renteverhoging in de VS met 0,75 procentpunt komende week en dan in december nog eens 0,5 procentpunt erbij. Daarna wellicht nog wat stappen van misschien van 0,25 procentpunt om vervolgens uit te komen bij een beleidsrente van 4,5 tot 5 procent.

Bedrijfscijfers: grote techreuzen stellen teleur, maar per saldo vallen cijfers mee

Het andere nieuws dat de aandelenindices deze week hoger zette, waren de per saldo meevallende bedrijfsresultaten. Echter, de onderlinge verschillen zijn erg groot.

De bedrijven die het goed deden waren de grote zogenaamde waardebedrijven, vooral ondernemingen die hogere kosten kunnen doorbereken aan klanten. Denk dan aan bedrijven in de energie-, farma - of levensmiddelensector.

Technologie laat het behoorlijk afweten en vooralsnog weet alleen Apple de boel droog te houden. Dit jaar hebben we wel vaker aangegeven dat in een periode van snel oplopende rentes er veel lucht loopt uit de beurswaardering van groeibedrijven die geen winst maken.

Maar nu zijn ook de techreuzen aan de beurt en deze week hield het niet over wat betreft de resultaten bij bedrijven zoals Meta, Amazon en Alphabet.

In een omgeving van oplopende rentes en dalende economische groei doen zogenoemde waarde-aandelen het relatief meestal beter dan groei-aandelen, zoals we eerder dit jaar hebben aangestipt.

Onderstaande grafiek van de bredere Dow Jones-index (groene lijn) en de technologierijke Nasdaq-index (rode lijn) laat het verschil in de afgelopen maand zien. Het verschil bedraagt maar liefst 10 procent.

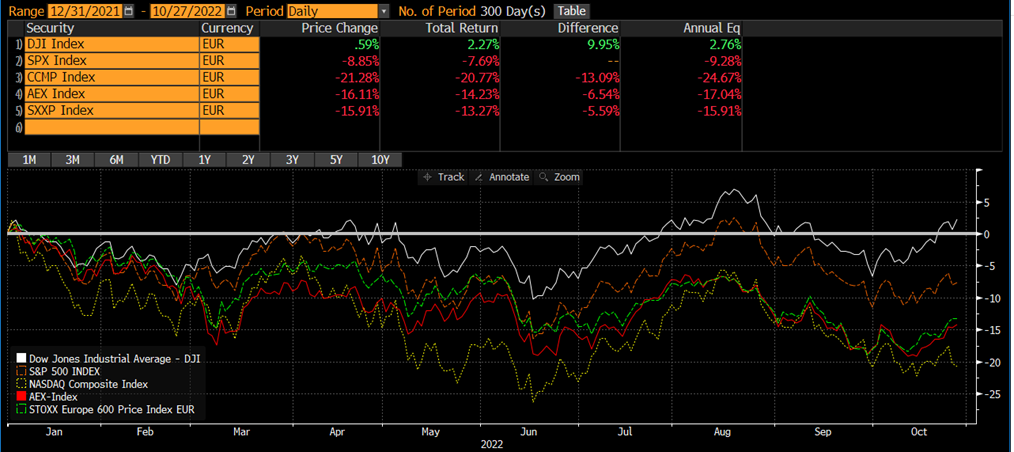

Van belang in dit verband is om te beseffen dat het voor een eurobelegger zo is dat de sterke dollar in 2022 voor een positief valuta-effect zorgt, als je in een Amerikaanse index belegt.

De onderstaande tabel laat zien hoe respectievelijk de Dow Jones-index, de S&P 500-index, de Nasdaq Composite-index, de AEX-index en de EuroStoxx 600-index dit jaar hebben gepresteerd in euro's. Als eurobelegger kom je door het valuta-effect voor de Dow-Jones index zelfs op een lichte plus uit.

Naast de regiokeuze is dus ook de stijlkeuze extreem belangrijk dit jaar. Laat staan als je dat dan nog eens onderverdeelt in de verschillende subsectoren.

Kortom, diversificatie loont, maar een goede selectie dus ook en dat kan zelfs in deze tijden voor positieve absolute rendementen zorgen. Zowel in de VS als Europa is de sector energie daar een goed voorbeeld van.

Blik op de aandelenmarkt en rente in de VS

Komende week zal alle aandacht opgeëist worden door de Amerikaanse centrale bank. Het draait dan niet zozeer om de verwachte renteverhoging van 0,75 procentpunt, maar vooral om een mogelijke hint van Fed-voorzitter Powell omtrent een afzwakking van het verkrappende monetaire beleid.

Een make-or-break moment voor de huidige opleving op de aandelenmarkt staat daarmee op de agenda. Ondanks de sterke beursweek zijn de trends voor aandelen en obligatiekoersen nog steeds negatief. Hieronder behandelen we respectievelijk de 10-jaars staatsobligatie in de VS en de S&P 500-index.

Obligatiekoersen bewegen omgekeerd aan de rente. In de koersgrafiek van de Amerikaanse 10-jaars staatslening is rechts helemaal onderin een kleine opleving te zien, wat betekent dat de rente enigszins is gedaald.

Feitelijk is slechts een deel van de recente koersdaling van obligaties gecorrigeerd en blijft de cyclus van lagere toppen en bodems van kracht. Er moet veel meer gebeuren om dat te veranderen. Voorlopig is de markt al blij met de afname van de dalingssnelheid van obligatiekoersen.

Voor de aandelenmarkt geldt dat er iets vooruitgelopen wordt op de mogelijkheid van een draai van het monetaire beleid in de VS. Zo gaat dat nu eenmaal.

Maar ook in de grafiek van de brede S&P 500-index is nog geen significante ontwikkeling te zien waardoor je van een andere situatie dan de afgelopen maanden zou kunnen spreken.

De primaire en secundaire trend, zoals weergegeven door de rode lijn van het 200-daags koersgemiddelde en de groene lijn van het 50-daags koersgemiddelde, zijn nog steeds in tact en wijzen neerwaarts in de S&P-grafiek.

Boven de 3.900 punten is er voor de S&P 500-index meer ruimte om een aanval op de 4.000 punten te doen. Pas daar weer boven zouden verwachtingen bijgesteld moeten worden. Zover is het nog niet, ondanks de opluchting vanuit de rentehoek. Vooralsnog lijkt sprake van een dèja-vu van het kort beleefde herstel van afgelopen zomer.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.