- De Amerikaanse centrale bank heeft financiële markten enigszins opgeschud deze week.

- Op de rentemarkt zijn verschillen tussen kort- en langlopende rentes kleiner geworden, de dollar zit in de lift en grondstofprijzen zijn gedaald.

- Banken en bedrijven uit de sector basismaterialen worden hierdoor geraakt. Beursexperts Michael Nabarro en Gökhan Erem leggen uit waar het geld naartoe kan stromen.

ANALYSE – Ogenschijnlijk lijkt er deze week nog weinig aan de hand op de beurs, maar onderliggend vinden er een paar opvallende bewegingen plaats. Heeft de Amerikaanse centrale bank dit op zijn geweten of hebben beleggers hoogtevrees gekregen vanwege sterke koersstijgingen eerder dit jaar?

De aankondiging van de Federal Reserve afgelopen woensdag om de beleidsrente over twee jaar iets sneller te verhogen, miste zijn uitwerking in ieder geval niet.

De Fed wil zijn belangrijkste rentetarief in 2023 in twee stappen omhoog brengen. Vrijdag deed Fed-bestuurder James Bullard er nog een schepje bovenop door te stellen dat de eerste renteverhoging ook al eind 2022 kan plaatsvinden, als de inflatie daartoe aanleiding geeft.

Het effect van de boodschap van de centrale bank zag je direct terug in de aandelenindices, die vrijdag een stap terug deden.

Onderliggend en in andere vermogenscategorieën was er al eerder volop beweging. Hierbij vallen aantal dingen op.

1. Renteverschillen kleiner, pijn voor banken en verzekeraars

De aankondiging van de Amerikaanse centrale bank om de beleidsrente versneld te verhogen sluit aan bij geluiden uit de markt. Immers, sterk oplopende inflatie is iets waar weinigen op zitten te wachten.

Nu heeft de Federal Reserve op zich geen schokkende stappen gezet: het idee is dat de (kortlopende) beleidsrente in 2023 met een een half procentpunt omhoog gaat. Dat is niet dramatisch, maar er gaat wel een signaalfunctie vanuit.

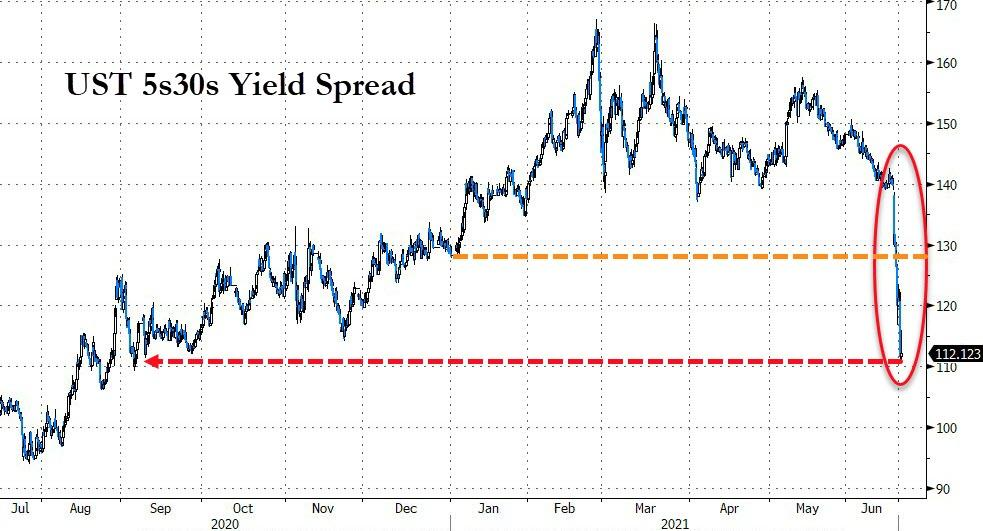

Het effect op de rentemarkt is dat het verschil tussen kort- en langlopende rentes kleiner is geworden. Dat is hieronder te zien in een grafiek die het verschil tussen de rente op de 5-jarige en de 30-jarige Amerikaanse staatslening toont.

Op de rentemarkt zijn kortlopende rentes relatief snel gestegen, terwijl langlopende rentes iets zijn gedaald met als gevolg een kleiner renteverschil. Dit wordt in jargon een afvlakkende rentecurve genoemd.

Zo'n vlakkere rentecurve heeft onder meer gevolgen voor het verdienmodel van banken, die baat hebben bij een toenemend verschil tussen bijvoorbeeld kortlopende rentes die ze bieden op spaargeld en langlopende rentes die ze krijgen voor hypotheken en bedrijfsleningen.

Gevolg is dat marktpartijen die inspeelden op een steilere rentecurve, dus een groter verschil tussen kort- en langlopende rentes, hun posities terugdraaien.

Op de beurs worden financiële dienstverleners hierdoor het hardst geraakt. Banken en verzekeraars zijn sterk afhankelijk van de verschillen tussen de korte en lange rente, zoals hierboven al geschetst, en krijgen te maken met margedruk.

Zo komen we bij het eerste punt voor het komende kwartaal: houd er rekening mee dat aandelen van banken en verzekeraars, na een extreem sterk eerste halfjaar, minder gaan presteren qua koersontwikkeling.

2. Dollar sterker, metalen in de uitverkoop

Een tweede opvallende ontwikkeling is de stijging van de dollar deze week. Als we kijken naar de situatie in de eurozone is dat ook goed uit te leggen.

Het verschil tussen de 10-jaars staatsrente, gecorrigeerd voor inflatie, van respectievelijk Duitsland en de VS is toegenomen. Anders gezegd: het is relatief aantrekkelijker geworden om geld in dollars aan te houden dan in euro's. Hierdoor is de dollar in waarde toegenomen.

Wat ook meespeelt is dat de Europese Centrale Bank (ECB), meer nog dan de Federal Reserve, met het rentebeleid blijft inzetten op het laag houden van marktrentes. Dat is extra negatief voor de aantrekkelijkheid van de euro.

De stijging van de dollar heeft intussen een belangrijk neveneffect: prijzen van grondstoffen die internationaal in dollars worden verhandeld, gaan omlaag. Lees hier meer over de omgekeerde relatie tussen de dollar en grondstofprijzen. Er is wel één belangrijke uitzondering: de prijs van olie. Die houdt als een van de weinige grondstoffen redelijk stand, maar daar speelt ook een andere dynamiek.

Bij de daling van grondstofprijzen speelt overigens ook nog iets anders: de invloed van China. Dat land maakt zich zorgen over de snelle stijging van grondstofprijzen eerder dit jaar en heeft een plan aangekondigd om reserves van belangrijke metalen, waaronder koper en aluminium, vrij te geven, aldus persbureau Reuters.

Bovendien treedt de Chinese overheid momenteel hard op tegen grondstofspeculanten en hamsteraars. Dat zorgt voor extra druk op verschillende grondstofprijzen.

Zo komen bij het tweede punt voor het komende kwartaal. Aandelen van grondstofgerelateerde bedrijven hebben tot aan vorige week een uitstekend halfjaar achter de rug op de beurs. De hierboven geschetste ontwikkelingen kunnen er echter voor zorgen dat de “schwung” er bij de sector basismaterialen tijdelijk uit is.

3. Het geld vloeit naar… sterke bedrijven met het vermogen om stijgende prijzen door te berekenen

Tot slot ons derde en laatste punt: waar moet je naartoe met je geld, als je het komende kwartaal rendement zoekt op de beurs? Het slot van het tweede kwartaal geeft hiervoor een indicatie.

Er wordt voorgesorteerd op een afslag die naar zogenoemde 'kwaliteitsaandelen' moet leiden. Dan gaat het om marktleiders met weinig schulden die hogere inkoopprijzen makkelijk kunnen doorberekenen aan consumenten.

Het liefst laten dergelijke ondernemingen 'groei tegen een acceptabele prijs' zien, ook wel GARP genoemd.

Kwaliteitsaandelen vind je in verschillende sectoren, maar denk aan namen zoals Microsoft, Apple en Amazon.

Kansen voor Amazon

Amazon is een duidelijke mondiale leider in e-commerce. Het bedrijf van Jeff Bezos heeft een ongekende slagkracht en kan daardoor blijven investeren in groeimogelijkheden en het verbeteren van de klantervaring.

De Amazon Prime-lidmaatschappen helpen bij het aantrekken en behouden van klanten die meer uitgeven bij Amazon en versterken zo een krachtig netwerkeffect, zodat Amazon terugkerende inkomsten en hoge marges genereert.

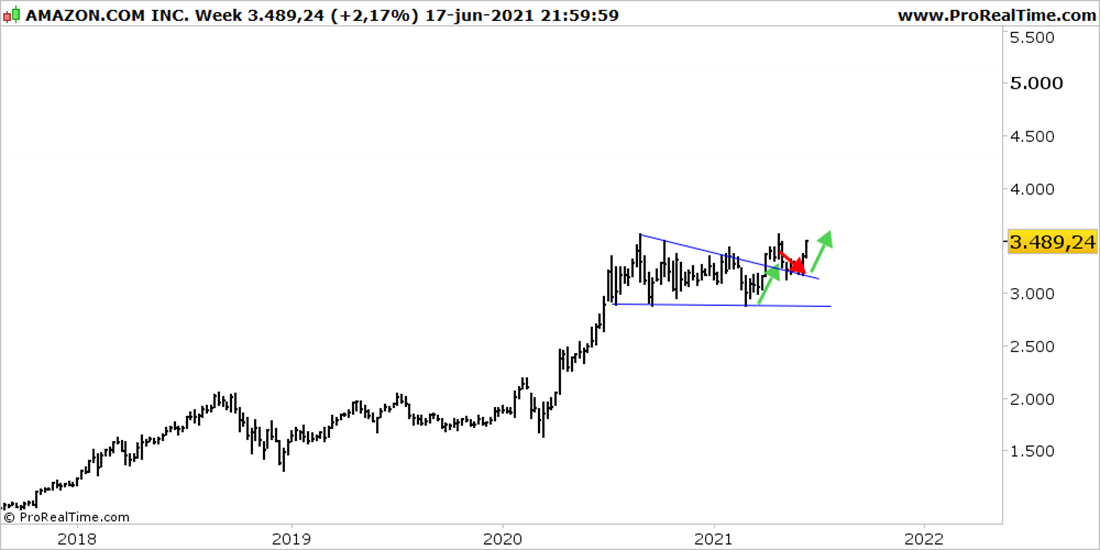

Het aandeel Amazon heeft in 2020 een indrukwekkende opmars gemaakt, geholpen door de versnelde groei van online winkelen tijdens de coronacrisis. In de grafiek hieronder is te zien dat eind 2020 een plateau is gecreëerd op hoge koersniveaus.

Het gedrag van beleggers toont dat er na een behoorlijke periode van gewenning aan de hoge koersniveaus een nieuwe springplank is gecreëerd in de overgang van 2020 op 2021.

Deze zone vormt nu de bodem voor een volgende groeifase. Dit patroon staat bekend om zijn voortzetting naar boven. Inmiddels heeft bij het aandeel Amazon een uitbraak naar boven plaatsgevonden.

Je kunt nu verwachten dat het momentum (lees: de snelheid waarmee de koers stijgt) toeneemt en dat het niveau van 4.000 dollar en hoger in het vizier van beleggers komt.

Met 47 analisten die voor het aandeel Amazon een gemiddeld koersdoel van 4.200 dollar hanteren, volgens Yahoo Finance, blijkt dat er ook voldoende fundamentele validatie bestaat voor een verdere opmars van het aandeel Amazon.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.