Gunstig nieuws over nieuwe coronavaccins heeft Amerikaanse beurzen deze week naar nieuwe records gebracht.

Aandelen zijn allesbehalve goedkoop en markten zullen op zoek gaan naar een ‘nieuw normaal’ voor de economie.

Voor de langere termijn hebben de steunoperaties van overheden een centrale banken een gigantische schuldenberg geschapen.

Op de korte termijn is de vraag of er genoeg brandstof is voor een verdere opmars van aandelen, aldus beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – De afgelopen dagen namen de beurzen een adempauze, nadat aandelenkoersen flink waren opgelopen als gevolg van het goede nieuws omtrent de effectiviteit van coronavaccins en het vooruitzicht op een verdeeld Amerikaans Congres. Dat laatste betekent dat Joe Biden als president geen geldverslindende uitgavenprogramma’s kan doorvoeren die de Amerikaanse staatsschuld verder doen exploderen.

Intussen is de vraag wel hoe we verder gaan, nu Amerikaanse beursindices weer op recordniveaus zijn beland.

Eén ding is duidelijk: de economie kan vooralsnog niet zonder extra stimulans van de overheid. Er komt weliswaar meer duidelijkheid over de inzet coronavaccins in de eerste helft van 2021. Maar daar staat tegenover dat de twijfel is toegeslagen bij beleggers over de omvang van nieuwe stimuleringspakketten van regeringen en centrale banken.

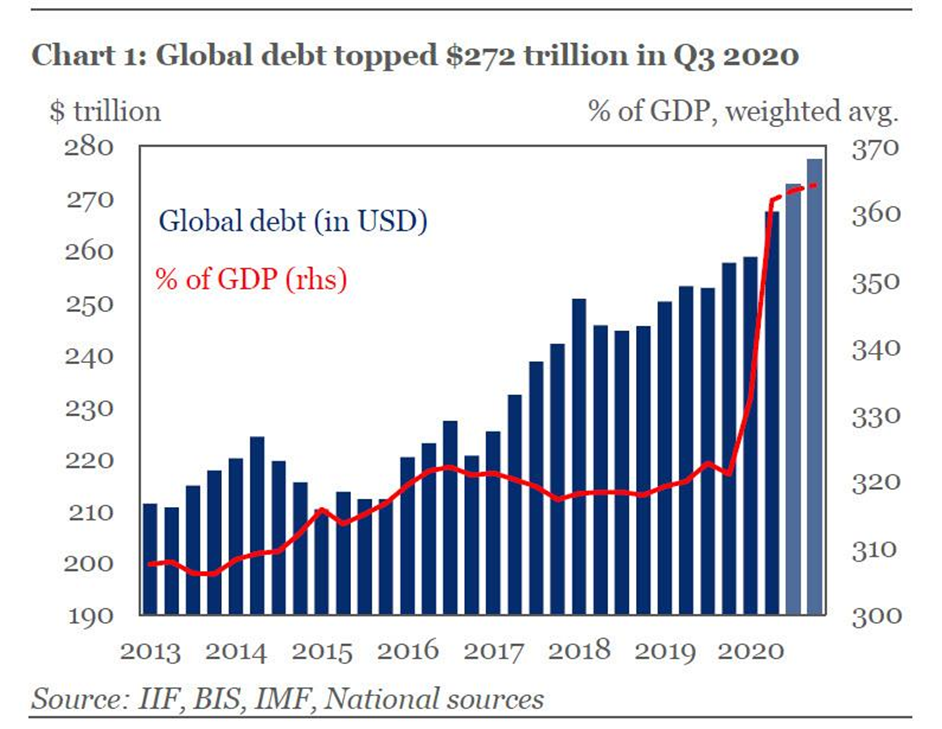

Het is wat dit betreft goed om stil te staan bij de ongekende omvang van de kapitaalinjecties. Het meest recente kwartaalrapport van het Institute of International Finance, dat de ontwikkeling van wereldwijde schulden van huishoudens, niet-financiële ondernemingen, overheidsschulden en financiële instellingen bijhoudt, maakt duidelijk hoe extreem de huidige situatie is.

De onderstaande grafiek spreekt boekdelen. We hebben ons uit de penarie gefinancierd met als gevolg een schuld van 272.000.000.000.000 dollar.

Het absolute bedrag van 272.000 miljard dollar is duizelingwekkend, maar vooral de rode lijn die correspondeert met de y-as aan de rechterkant is significant: de wereldwijde schuld is als percentage van de omvang van de wereldeconomie fors opgelopen: van zo'n 320 procent pre-corona, naar een actueel niveau van ruim 365 procent.

Kan daar nog meer bij? Het antwoord lijkt ja, want wij horen niemand over het aflossen van schulden of mogelijk oplopende rentes. Terugbetalen? In het nieuwe normaal moet je met negatieve rentes zelfs geld bijleggen als je het uitleent…

Adempauze of bezinning op een nieuw normaal

Neemt de beurs een adempauze, totdat overheden weer op de printknop drukken, of komt er toch enige bezinning? Vergeet niet dat de beurs hoger staat dan vóór de start van de coronacrisis, althans in de VS. En zelden waren aandelen zo hoog gewaardeerd.

Dat de ratio bij sommige aandelen ver te zoeken is, hebben we vaker benadrukt. Maar als er een nieuw normaal komt, wordt dat dan beter vergeleken met het economische klimaat vóór de corona-uitbraak?

Veel beleidsmakers waarschuwen dat het nog wel even duurt voordat de economie terug is op pre-coronaniveau en dat het nieuwe normaal er anders kan uitzien.

Het is dus goed mogelijk dat aandelenbeurzen in 2021 opgelucht starten, maar ergens zal het gaan schuren. Als de coronapandemie onder controle komt, worden de contouren van het nieuwe normaal echt zichtbaar. Aandelenmarkten prijzen bij dit alles vooralsnog een zeer gunstig scenario in.

Sectorrotatie: pas op met snelle conclusies

Als we in 2021 op zoek gaan naar een nieuw normaal voor de economie, kunnen verliezers van de coronacrisis herstellen en eerdere winnaars wat achterblijven. Sectorrotatie van groei naar waarde heet dat. Een voorproefje zag je deze week op de beurs, waar luchtvaartaandelen op dagbasis positief reageerden op de komst van coronavaccins.

Toch is het riskant om snel conclusies te trekken, want het kan ook slechts een korte opleving zijn bij de zwaar getroffen aandelen. De trends zijn in veel gevallen nog steeds neerwaarts gericht, dus moet de opwinding nuchter worden bekeken.

Zolang de rente laag blijft en de technologische ontwikkeling versnelt, verwachten wij dat de meeste koerswinst te behalen valt bij de groeiaandelen. “Stick with what works”, zeg maar.

S&P 500: taaie 3.600

De afgelopen weken hebben we de brede Amerikaanse S&P 500-index nauwlettend gevolgd en spraken we over de bandbreedte tussen de 3.200 en 3.600 punten. Die blijkt inderdaad een niet te onderschatten rol te spelen, zoals onderstaande grafiek laat zien.

Het nieuws van de afgelopen weken heeft koersen doen spiken naar de bovenzijde, maar doorpakken is er niet bij. Nog niet in ieder geval.

Er moet nu snel animo gevonden worden om verder te stijgen, anders kun je gewoon terug de zone inzakken. Een verlies van 200 punten is zo erg nog niet, maar onder 3.400 moeten we weer gaan vrezen. Dan is er echt wel meer aan de hand.

Dus voorlopig focussen we op de aanstaande actie bij de 3.600 punten. Als de vlam in de pan slaat, ga je 4.000 punten als koersdoel horen. Misschien het Tesla- effect? Wie zal het zeggen, het moet echter wel snel gebeuren.

Michael Nabarro, Chartered Market Technician (CMT), is onafhankelijk beleggingsspecialist. Sinds 1989 is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl.

Gökhan Erem, ook CMT, is sinds 1995 werkzaam in de financiële sector. Tot 2008 bij instituten en daarna voor eigen rekening bij LeoMont, waar hij zakelijke en particuliere klanten begeleidt.

Deze column is op geen enkele wijze bedoeld als individueel advies tot het doen van beleggingen.