- Aandelenbeurzen hebben in de laatste weken van maart een opmerkelijk herstel getoond, ondanks de verslechtering van de vooruitzichten voor de economie.

- Voor het tweede kwartaal van dit jaar wordt het bedrijfscijferseizoen extra belangrijk om meer inzicht te krijgen in de gevolgen van de hoge inflatie en de oorlog in Oekraïne voor sectoren en individuele aandelen.

- Beursexperts Michael Nabarro en Gökhan Erem lichten de stand van de financiële markten toe.

- Lees ook: Waarom het aandeel Apple zo aantrekkelijk blijft in het huidige beursklimaat

ANALYSE – Het eerste kwartaal van dit jaar was er een voor in de geschiedenisboeken. Uiteraard vanwege de oorlog in Oekraïne, maar ook de ontwikkelingen op financiële marken waren extreem.

Obligaties kregen er wereldwijd flink van langs. In de VS was dit zelfs het het slechtste kwartaal in meer dan 40 jaar. Want sterk stijgende rentes zorgden ervoor dat obligatiekoersen omlaag doken.

Daarnaast zijn we geconfronteerd met een enorme afvlakking van de rentecurve, waarbij kortlopende rentes veel sterker zijn opgelopen dan langlopende rentes. Op het moment van schrijven noteert de rente op de 2-jarige Amerikaanse staatslening zelfs hoger dan de 10-jaarsrente. Dit heet in jargon een omgekeerde of ‘inverse rentecurve‘.

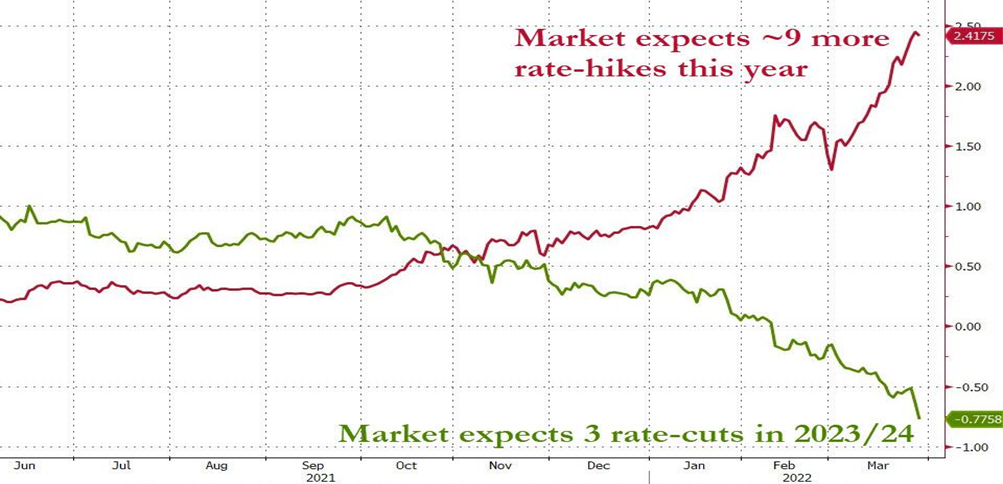

In de VS zijn staatsrentes met korte looptijden relatief zeer sterk opgelopen, toen de markt ineens negen renteverhogingen van de Amerikaanse centrale bank voor 2022 ging inprijzen. In de grafiek hieronder is ook te zien dat obligatiemarkten opvallend genoeg drie renteverlagingen verwachten in de VS voor de jaren 2023 en 2024. Ja, je leest het goed!

De verwachting dat de rente vanaf 2023 weer verlaagd moet worden, heeft alles te maken met de inschatting dat de economie zodanig geraakt wordt door de renteverhogingen, dat de Amerikaanse centrale bank uiteindelijk weer moet versoepelen om de boel draaiende te houden.

Op de korte termijn zet de Federal Reserve in op het beteugelen van de inflatie. Die ligt in de VS op het hoogste niveau sinds de jaren 1970.

De problemen die door de coronacrisis zijn ontstaan in toeleveringsketens, zijn verergerd door de versnelde stijging van grondstofprijzen in reactie op de oorlog in Oekraïne. De brede CRB-index voor grondstoffen is hierdoor in het eerste kwartaal van dit jaar met liefst 25 procent gestegen.

Tegelijk zijn aandelenmarkten, na een zwakke start van het jaar, vanaf de tweede week van maart sterk opgeleefd. Hierdoor vallen de verliezen op kwartaalbasis nog behoorlijk mee, althans als je kijkt naar de brede, Amerikaanse S&P 500-index. Echter, de verschillen op regio- en sectorniveau zijn zeer groot.

Dus: wat nu te doen, hoe nu verder?

Vooruitzichten tweede kwartaal: let op prognoses voor de bedrijfswinsten

De kans op een verslechtering van het economische klimaat is behoorlijk groot. Het conflict tussen Rusland en Oekraïne lijkt voorlopig nog niet voorbij en de strenge sancties tegen Rusland zullen ook in het Westen steeds meer gevolgen krijgen.

Opvallend is dat er ook nog steeds landen zijn, zoals India, die gewoon zaken blijven doen met Rusland. Bovendien heeft Rusland de mogelijkheid om op de stopknop te drukken wat betreft de export van grondstoffen, al lijkt dat in het geval van de gasleveringen aan Europa vooralsnog bluf.

Daarnaast kan China een destabiliserende factor worden, onder meer door strenge lockdowns die industriële toeleveringsketens ontregelen, de problemen in de onroerendgoedsector en het hardhandige optreden tegen grote technologiebedrijven van eigen bodem.

Centrale bankiers moeten intussen hopen dat de huidige inflatiespiraal binnenkort echt gaat afzwakken. Als we naar de Federal Reserve kijken, houden we rekening met grotere rentesprongen en een start met de afbouw van de grote schuldenberg op de balans van de centrale bank. Dat zal toch even wennen zijn na twaalf jaar monetair stimuleren. Dit brengt waarschijnlijk de nodige beweeglijkheid op de financiële markten met zich mee.

In Europa zijn de vooruitzichten al helemaal niet goed als gevolg van het bovenstaande. De werkgelegenheid en de economische groei liggen gemiddeld genomen lager dan in de VS, terwijl de inflatie in de eurozone en de VS vrijwel even hoog is.

Daarnaast heeft Europa veel directer te maken met de gevolgen van de oorlog in Oekraïne vanwege de flinke vluchtelingengolf en mogelijk een voedselcrisis die dicht bij Europa gelegen gebieden in Afrika en het Midden-Oosten raakt.

Voor beursgenoteerde bedrijven zullen de effecten van de geopolitieke ontwikkelingen zich in dit kwartaal duidelijker doen voelen. Dat heeft verschillende gevolgen voor regio’s, sectoren en bedrijven. Medio april komt het kwartaalcijferseizoen op gang en ditmaal zal de aandacht van beleggers vooral uitgaan naar herzieningen van de winstverwachtingen.

Zoals gezegd zijn brede aandelenindices onlangs opgekrabbeld, maar we verwachten dat er grote verschillen zullen ontstaan tussen bedrijven bij de aanpassingen van de winstvooruitzichten.

De problemen in toeleveringsketens, oplopende kosten en de gevolgen van de sancties zullen voor de één meer gevolgen hebben dan voor de ander. De markt houdt er rekening mee, maar prijst per saldo nog bijzonder weinig tegenslag in.

Lagere top of hogere bodem?

Het goede nieuws voor aandelenbeleggers is dat TINA (there is no alternative) nog steeds fungeert als pilaar onder de markt. Gecorrigeerd voor de inflatie zijn rentes op de obligatiemarkt nog altijd negatief en er is daardoor veel vraag naar aandelen.

Volgens zakenbank Goldman Sachs is er sinds het begin van het jaar 93 miljard dollar aan kapitaal in Amerikaanse aandelenfondsen gestroomd. Beleggers vinden ook steun in het gegeven dat de vooruitzichten voor de bedrijfswinsten nog solide zijn, ook al dreigen hogere grondstofprijzen de winstmarges aan te tasten, waardoor er dus herzieningen van de winstprognoses op de loer liggen.

Volgens databureau Factset zijn de schattingen voor de winst van de S&P 500-index sinds het begin van het jaar gestegen, waarbij bedrijven naar verwachting de winst in 2022 met gemiddeld 8,8 procent zullen verhogen. Maar ja, wat blijft daarvan over met deze inflatiegetallen!

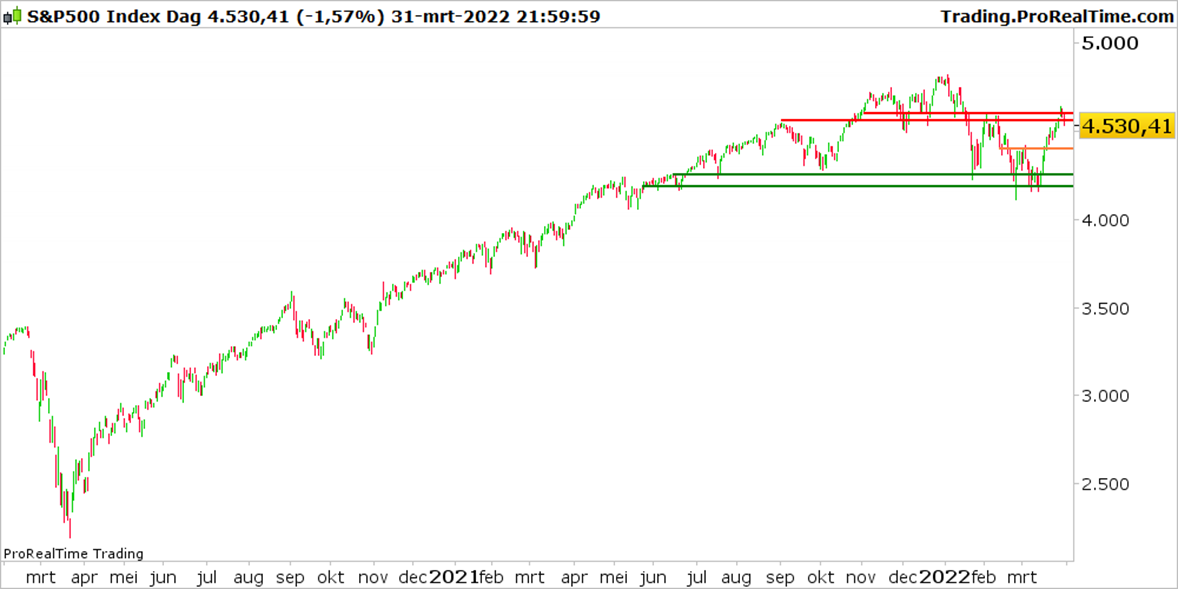

Kijkende naar de grafiek van de S&P 500 zijn de meest recente koersbewegingen niet geruststellend. De koers is na het bereiken van de belangrijke weerstand bij 4.600 punten zuidwaarts gedraaid, waardoor er gesproken wordt van een zogeheten bull trap. Afgelopen week hebben we het belang van dit niveau, alsook de werking van de marktstructuur zoals hij nu geldt toegelicht.

Op de korte termijn is een terugval niet gek, gelet op de meerdaagse stijging aan het begin van deze week. De vraag is of er dan een hogere bodem wordt gemaakt waarna een nieuwe aanval naar boven ingezet kan worden.

Het niveau van 4.400 punten is daarbij de eerste gegadigde om mogelijk nieuwe kopers aan te trekken. Maar zolang die mogelijk hogere bodem er niet is, krijgt de lagere top bij 4.600 punten meer gewicht.

Zo blijft het zijwaartse karakter van de beurs in de VS vooralsnog van kracht. Echter, weet dat Europa er stukken slechter bij ligt en de beweeglijkheid daarmee ook groter is dichterbij huis. Daarover meer in onze midweekse Premium-column.

Wij houden er rekening mee dat de volatiliteit nog niet voorbij is en wat langer kan aanhouden. Dus houdt de gordels maar om!

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.