- Bij het slot van 2021 wemelt het van de maatschappelijke en economische onzekerheden in de wereld.

- Toch lijken beurzen redelijk immuun en is de blik weer gericht op recordstanden die dit najaar werden neergezet.

- Beursexperts Michael Nabarro en Gökhan Erem nemen je mee bij de laatste ontwikkelingen op financiële markten.

ANALYSE – Voor aandelenbeurzen lijkt het slot van 2021 optimistisch te eindigen. In de VS richten de belangrijke beursindices zich op weer op de jacht naar nieuwe records en in Europa is het sentiment eveneens in positieve zin gekeerd.

Intussen rommelt het flink in de wereld met de opkomst van de omikronvariant van het coronavirus. Daarbij heerst er onzekerheid over de uiteindelijk economische impact, aangezien het aan de ene kant gaat om een variant die zich zeer snel verspreidt, terwijl de vraag is hoe ziekmakend deze variant uiteindelijk is.

Lichtpuntje is dat nieuwe data uit het VK lijken te suggereren dat omikron een wat minder ernstige ziektebeeld oplevert dan de deltavariant. Maar er is nog geen compleet beeld.

Een tweede grote onzekerheid betreft de ontwikkeling van energieprijzen deze winter. Daarbij gaat het niet alleen om de olieprijs, maar zeker in Europa ook om gas- en stroomprijzen.

Uit een analyse van energiespecialist Hans van Cleef van ABN AMRO blijkt dat met name aan de aanbodzijde de leveringszekerheid sterk is afgenomen, wat zorgt voor flinke beweeglijkheid in de prijzen. Dit verhoogt de kans dat we bijvoorbeeld komend voorjaar met nieuwe records voor gasprijzen te maken krijgen, vooral als er een koude winter komt.

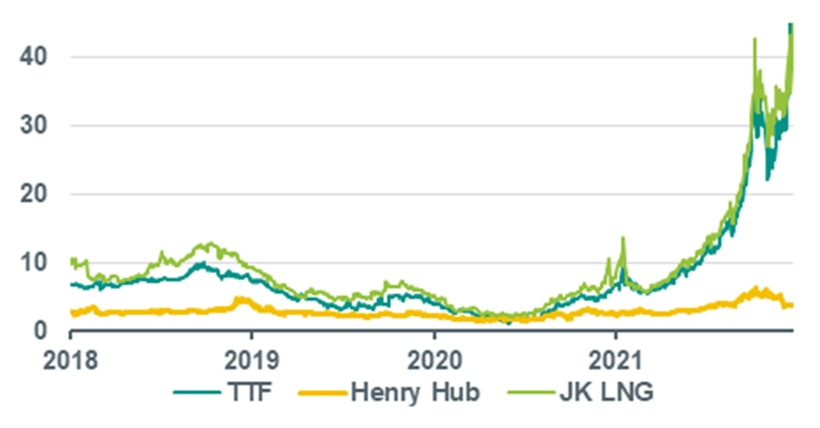

De grafiek hieronder toont gasprijzen op de groothandelsmarkt in Nederland (donkergroene lijn), Japan (lichtgroene lijn) en de VS (gele lijn). Daarbij is goed te zien dat de boel in de VS beter onder controle is dan in Europa en Azië.

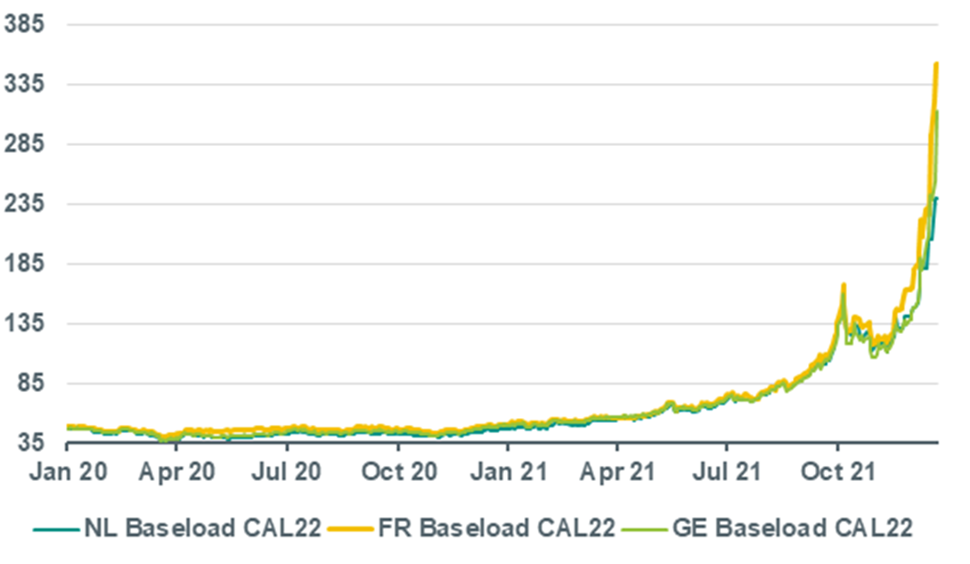

En de volgende grafiek van Europese stroomprijzen in Nederland (donkergroene lijn), Frankrijk (gele lijn) en Duitsland (lichtgroene lijn) laat zien dat er sprake is van een enorme prijsstijging.

Giftig scenario voor de ECB

Op het moment dat energieprijzen begin 2022 flink blijven doorstijgen, heeft dat uiteraard effect op de inflatie. En dat kan de Europese Centrale Bank (ECB) in een lastige positie brengen, zeker als dat gepaard zou gaan met extra economische vertraging vanwege de omikronvariant.

Als de inflatie langer hoog blijft, neemt de druk toe om de monetaire teugels aan te halen, terwijl een economische terugval juist zou pleiten voor meer versoepeling. Een spagaat waar je als centrale bank liever niet in terecht wilt komen.

Aandelenmarkten zijn voorlopig echter behoorlijk resistent tegen eventuele 'giftige' scenario's voor 2022. Dit komt mede door een reeks andere factoren die we in een eerder artikel hebben benoemd.

Denk hierbij aan het feit dat er nog altijd enorme hoeveelheden geld richting aandelen stroomt, omdat aandelen relatief aantrekkelijker blijven als beleggingsklasse dan obligaties. Andere factoren zijn de enorme inkoopprogramma's van eigen aandelen die je met name in de VS ziet en de per saldo nog altijd uiterst voorzichtige manier waarop centrale banken omgaan met de matiging van het goedkoopgeldbeleid.

Beurzen zonnig gestemd

Afgelopen week gaven we voor de brede, Amerikaanse S&P 500-index aan dat er nog uitschieters naar boven of beneden konden komen, als deze brede index hetzij boven de oude recordniveaus van iets meer dan 4.700 punten zou klimmen, hetzij onder de grens van 4.600 punten zou zakken.

Het spant erom of de S&P nieuwe records weet neer te zetten. Als de uitbraak komt, kan de start van 2022 een vervolg worden op het succes van dit jaar.

Voor nu wensen we iedereen een fijne kerst toe. Volgende week zullen we onze verwachtingen 2022 bespreken, mis dat niet!

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.