Voor de komende maanden is de kwestie: kan de beurs zich handhaven op de huidige hoge koersniveaus met een oplopende renteverwachting?

Momenteel is de extremiteit precies rond een grote expiratie van contracten op derivatenmarkten op zijn top.

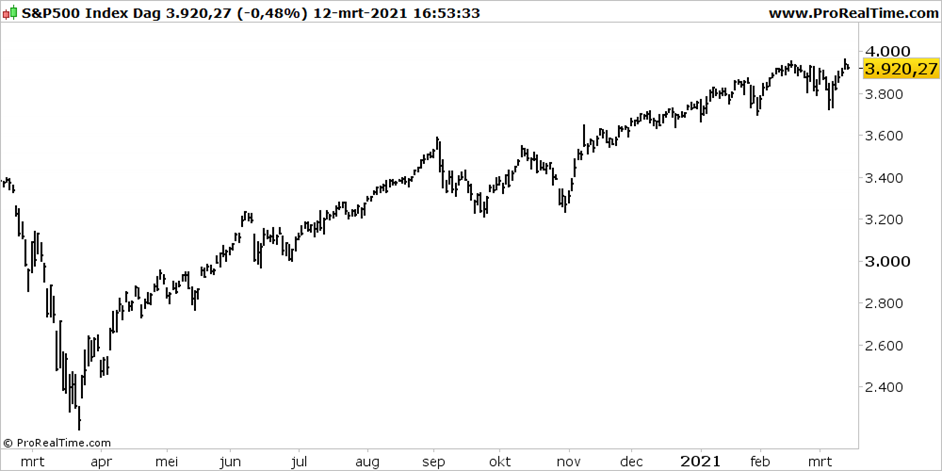

De stijgende trend bij de brede S&P 500-index in de VS is nog intact, maar het koopgedrag van beleggers is niet per se geruststellend, aldus beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Het grote nieuws van deze week: het steunpakket van de Amerikaanse president Joe Biden van 1.900 miljard dollar is definitief door het Congres geloodst en vrijdag zette Biden zijn handtekening eronder.

Het pakket is zeer omvangrijk, maar de vraag is of de Amerikaanse economie een extra stimulans van deze omvang nodig heeft, gelet op alles wat er al is gedaan door de overheid en de Federal Reserve. Zeker nu de verwachting is dat de economie in de zomer weer open kan.

Financiële markten lopen vrolijk vooruit op een flinke economische of in ieder geval financiële impuls en economen stellen hun groeiverwachtingen opwaarts bij. Sommigen gaan zelfs uit van liefst 6 procent groei dit jaar voor de Amerikaanse economie! De VS zou daarmee zelfs sneller groeien dan China.

Tot nu toe is het zo dat kapitaalinjecties van centrale banken en overheden gepaard gaan met forse koersstijgingen op aandelenmarkten. De vraag is wat er gebeurt wanneer de economieën weer opengaan, het leven enigszins normaliseert, de inflatie verder oploopt en beleidsmakers minder vrijgevig worden.

Sectorrotatie binnen de aandelenmarkt of uitstroom richting obligaties?

Het leven na de pandemie met bijbehorende veranderingen zal in de tweede helft van het jaar een belangrijke rol gaan spelen, waarbij de belangrijkste vraag voor beleggers zal zijn of de huidige relatieve hoge waarderingen stand kunnen houden.

Recentelijk maakt de technologie gerelateerde Nasdaq-index in ieder geval een minder krachtige indruk. En dat geeft te denken, aangezien juist technologie-aandelen tot een maand geleden het voortouw namen en bovengemiddeld zwaar meewegen in bredere beursindices. Echter, sinds november is er extra steun gekomen uit cyclische sectoren, en vooral uit sectoren zoals financials en energie.

Het is nu belangrijk om de huidige sectorrotatie scherp te blijven volgen. Herstelt het vertrouwen in de technologie gerelateerde aandelen, of komen andere achtergebleven sectoren plotseling om de hoek kijken? Belangrijk is ook de verdere ontwikkeling van de inflatie en rentes. Indien de rente verder oploopt, kan er ook weer geld naar vastrentende waarden vloeien als alternatief voor aandelen.

Er zijn verschillende scenario’s mogelijk en enige flexibiliteit en alertheid is geen overbodige luxe. Voor je het weet kun je op het verkeerde been staan, zeker nu aanstaande vrijdag op derivatenmarkten gelijktijdig veel contracten aflopen.

Signalen van overdrijving op de beurs

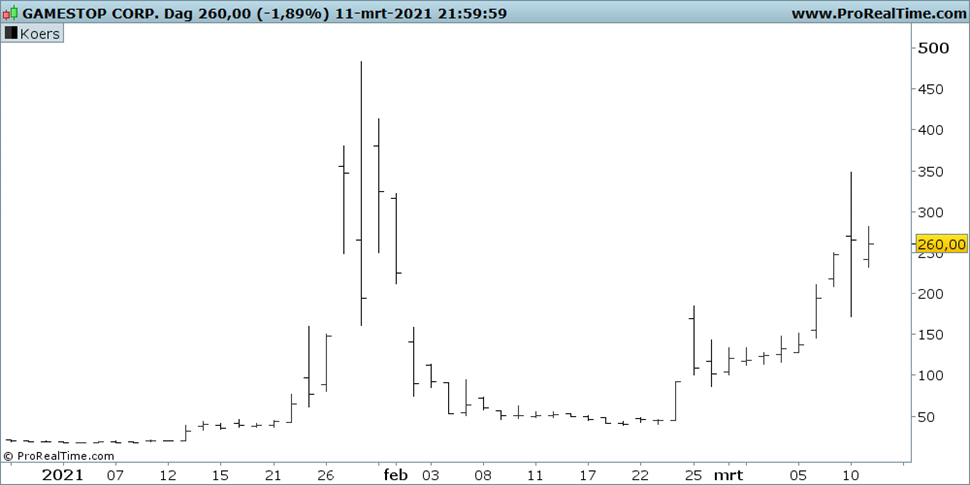

Intussen blijven er tekenen van overdrijving opduiken op aandelenmarkten. Zo kregen we deze week een déjà vu-gevoel met het aandeel GameStop. De onderstaande daggrafiek van dit jaar vertelt het verhaal.

Naast het speculatieve element is er ook de ideologische kwestie. Het verhaal dat velen promoten over de gekte rond GameStop, is dat kleine particuliere beleggers het willen opnemen tegen het 'grote boze Wall Street'.

Toch lijkt het onwaarschijnlijk kleinere particuliere beleggers op deze manier beter af zullen zijn. Je moet je namelijk afvragen wie er op termijn handiger is in het speculatieve spel en wie de diepste zakken heeft. Je leest en hoort vaak over individuele 'winnaars' onder particulieren, maar er zijn ook vele verliezers die niet de schijnwerpers van de media kiezen.

Bedenk daarbij dat het gros van de professionele beleggers het nieuwe steunpakket van Biden al ruim van te voren heeft ingeprijsd. Het geld dat uit de steunpakketten moet komen, is al verdisconteerd in eerdere stijgingen van beurskoersen.

Belangrijk om te beseffen is ook: de stijging van de afgelopen twaalf maanden is extremer is dan de voorafgaande daling tijdens de minicrash van februari en begin maart 2020. En momenteel is de extremiteit precies rond een grote expiratie van contracten op derivatenmarkten op zijn top. Ook dat geeft te denken.

De S&P 500: pas op bij koersen onder de 3.800 punten

Laten we ons beperken tot de feitelijke ontwikkelingen: want zolang de bereidheid om te blijven kopen op aandelenmarkten aanwezig blijft, is het business as usual.

Hoe ziet het beeld voor de brede S&P 500-index er dan uit? Gaat bijvoorbeeld het niveau van 4.000 punten nog gehaald worden? Hierover kregen we de afgelopen dagen vragen, naar aanleiding van onze column van een week geleden over de Nasdaq-index.

De discussie of de trend in tact is, kunnen we kort houden. De cyclus van hogere toppen en bodems is er nog steeds bij de S&P 500.

Pas als de koersen onder de 3.800 sluiten, kunnen we spreken van een eerste lagere bodem. Een poging om te herstellen zou vervolgens moeten stranden onder de hoogste koersen. Dan pas hebben we tekenen van het omgekeerde van wat we de afgelopen maanden beleefden.

Echter, het beleggersgedrag dat we nu zien is niet per se oké. De toenemende afstand tussen topjes en bodems na een lange trend is een teken van topvorming. Nu kunnen we voordat een top gezet wordt, best nog naar de 4.000 punten reiken. Het is echter van belang dat de S&P 500 ook na de komende week de stijgingen weet vast te houden.

In de aanloop naar het ‘heksenuur’ van vrijdag 19 maart op derivatenmarkten is het dus even aankijken, want het gaat dan vooral om de belangen van partijen met posities op optiemarkten.

Als we vervolgens een week krijgen met koersen onder 3.800 punten voor de S&P 500-index, dan is de draai pas daar. Aan de andere kant: bij aanhoudend momentum met een doorbraak boven de 4.000 punten en verdere stijgingen, kun je beter blijven zitten en nieuwe profit stops inbouwen, dat wil zeggen de niveaus aanpassen waarop je winsten veilig stelt. Wellicht wordt het dan interessant om naar nieuwe sectoren te kijken. Daar schrijven we komende week meer over bij de Premium-sectie van Business Insider.

Voor nu geldt dat beleggers zich het beste kunnen indekken als er dalingen van de S&P 500 onder 3.800 plaatsvinden. En riemen vast in de komende expiratieweek.

Deze column is op geen enkele wijze bedoeld als individueel advies tot het doen van beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide langer dan 25 jaar werkzaam zijn in de financiële sector. Gedurende hun loopbaan zijn zij vooral betrokken bij het begeleiden van particuliere en professionele relaties met een actieve beleggingsstijl.