- Ogenschijnlijk gaat het nog niet eens zo heel slecht met de ontwikkeling van de winsten van beursgenoteerde bedrijven.

- Onderliggend blijkt echter dat in de VS inmiddels sprake is van dalende bedrijfswinsten, als je de sterk presterende energiesector buiten beschouwing laat.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken de vooruitzichten voor de beurs op de korte termijn.

ANALYSE – In een vrij rustige beursweek wisten de meeste aandelenindices opnieuw terrein te winnen. Dit was vooral het gevolg van de positieve uitleg van de notulen van de Amerikaanse centrale bank van afgelopen woensdag.

Op zich boden de notulen van de meest recente vergadering van de Federal Reserve weinig nieuws: de beleidsrente gaat in december naar verwachting met 0,5 procentpunt omhoog. En de meeste centrale bankiers verwachten dat de uiteindelijke top van de rente hoger uitkomt dan nu mee wordt gerekend door de financiële markten. Zij spreken een renteniveau van mogelijk hoger dan 5 procent, terwijl financiële markten momenteel rekenen op een piekniveau van rond de 5 procent.

Waar komt dan die positieve uitleg vandaan? Wellicht door de opmerkingen van de economen van de Federal Reserve zelf. Economen van de Amerikaanse centrale bank erkennen inmiddels dat de kans op een stevige economisch terugval toeneemt als gevolg van de reeks van grote en snelle renteverhogingen.

Beleggers hopen daardoor dat de Federal Reserve volgend jaar heel snel de handdoek in de ring zal gooien wat betreft het agressieve monetaire beleid. Wij zijn echter nog steeds uitermate sceptisch over de anticipatie op een vervroegde ommekeer van het beleid van de Amerikaanse centrale bank.

Intussen is op het bedrijfsfront het cijferseizoen in de VS vrijwel achter de rug. Er valt nu dus meer te zeggen over hoe beursgenoteerde ondernemingen ervoor staan. Daar gaan we hieronder wat dieper op in.

Winstgroei bedrijven in de VS leunt extreem zwaar op één sector

Nu meer dan 90 procent van de bedrijven in de S&P 500-index de derdekwartaalcijfers heeft gepubliceerd, staat de teller op een gemiddelde winstgroei van 2,2 procent.

Per saldo is dus nog steeds sprake van winstgroei, maar het gaat wel om het laagste groeipercentage sinds het derde kwartaal van 2020. Gelet op de terugval van de economische groei in de wereld is dat niet heel gek, vooral als je meeneemt dat in de westerse wereld de rentes fors zijn gestegen.

Opvallend is wel het volgende: als je de sector energie in de VS niet mee zou tellen, is geen sprake meer van winstgroei voor de S&P 500-index. De winsten van de overige bedrijven uit deze index zijn in het derde kwartaal gemiddeld genomen met 5,3 procent gedaald!

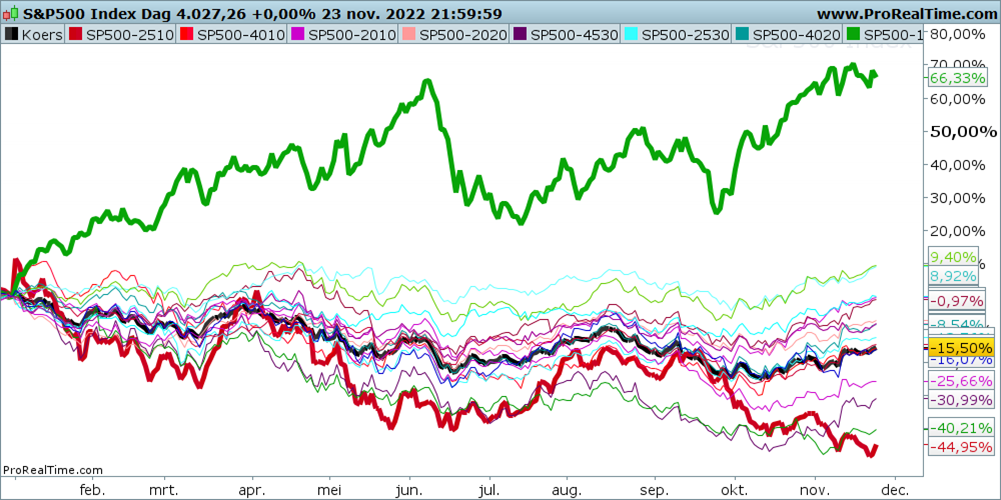

Dat de energiesector dit jaar belangrijk is geweest, zie je in de onderstaande grafiek van de S&P 500-index en de bijbehorende subsectoren sinds begin dit jaar. In het zwart zie je de index zelf en in het groen de sector energie. Het verschil van bijna 80 procent in de relatieve koersprestatie spreekt boekdelen.

Andere sectoren die er dit jaar positief uitspringen zijn verzekeraars, farmacie en de zogenoemde basisconsumptiegoederen. Ofwel: de voorkeur van beleggers ligt bij zogenoemde waarde-aandelen. In het rood onderaan bungelt de sector auto’s, die per saldo dit jaar bijna is gehalveerd.

Vooruitkijkend naar het vierde kwartaal van 2022 verwachten analisten een verdere winstdaling van 2,1 procent voor de bedrijven uit de S&P 500-index. Daarmee zou je uitkomen op een totale winstgroei van 5,2 procent voor geheel 2022.

Hoewel de winstverwachtingen steeds verder neerwaarts worden aangepast, ligt de consensus onder analisten voor 2023 nog steeds op een winstgroei van 5,7 procent voor de bedrijven uit de S&P 500-index. Als je dat afzet tegen het verwachte economische klimaat voor 2023, is dit naar onze mening wel heel erg rooskleurig.

We houden dan ook rekening met verdere neerwaartse aanpassingen van de verwachte winstgroei. Zelfs als de rente komend jaar een piekniveau bereikt, zal de neerwaartse bijstelling van de winstverwachtingen een drukkend effect op de aandelenmarkten hebben.

S&P 500-index hikt tegen weerstandsniveau aan

Ondanks de matige verwachtingen is er sinds afgelopen oktober sprake van een imposante opleving van aandelenmarkten. Daarbij zijn Amerikaanse aandelenindices inmiddels een in de buurt gekomen van eerder door ons benoemde technische weerstandsniveaus.

Hieronder kijken we naar de koersgrafiek van de S&P 500-index met als belangrijke richtpunt de dalende rode lijn van het 200-daags voortschrijdend koersgemiddelde. De stijging van de S&P 500 op de korte termijn heeft de koers in de buurt van de rode lijn van het 200-daags gemiddelde gebracht.

Een dergelijke situatie hebben we eerder dit jaar gezien en ook toen moest blijken of er meer in het vat zat. Markten rekenden telkens op een meevaller, maar kregen tot nu toe bij benadering van de dalende trendlijn van het 200-daags gemiddelde een koude douche te verwerken.

Ook ditmaal zijn er technische indicaties die duiden op de noodzaak van spoedig nieuw elan. Anders dreigt in ieder geval een correctieve daling om op adem te komen.

Als het echt tegen mocht zitten, moet je nog steeds rekenen met een mogelijke herhaling van eerdere zetten zoals in maart en augustus. Een verdere opwaartse beweging van de S&P 500-index is de komende weken dan ook niet erg waarschijnlijk.

Komende week worden de cijfers over de banengroei in de VS in november gepubliceerd en staan er een aantal publieke optredens van Fed-bestuurders op de agenda. Houd dus opnieuw rekening met 'hawkish' geluiden vanuit de Amerikaanse centrale bank om het recente optimisme op de rentemarkt en aandelenbeurs te temperen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.