Een behoorlijke groep beleggers leeft momenteel met het idee dat de beurs alleen maar kan stijgen.

Wall Street-veteraan Peter Cecchini ziet parallellen met de euforische stemming in 1999 en 2007, voorafgaand aan twee grote beurscrashes.

Cecchini legt ook uit waarom de argumenten die nu worden aangevoerd door beursoptimisten boterzacht zijn.

Huizenprijzen dalen nooit.

In de jaren voorafgaand aan de kredietcrisis van 2008 waren er behoorlijk wat mensen die zich vastklampten aan het geloof dat huizenprijzen altijd stijgen.

Op de beurs is momenteel iets vergelijkbaars aan de hand. Sinds 2009 zijn koersen jaren achtereen gestegen. Dat heeft bij een grote groep beleggers geleid tot het idee dat aandelen maar één kant op kunnen: omhoog.

Als je dezer dagen rondneust op sociale fora zoals Reddit of Twitter, merk je al snel dat het idee dat aandelen alleen maar stijgen voor veel beleggers een geloofsartikel is geworden.

Op de zeer lange termijn is het inderdaad zo dat aandelen een behoorlijk positief rendement kunnen opleveren. Tegelijk is het gevaarlijk om te geloven dat dit voor de kortere termijn ook geldt, zegt de ervaren Amerikaanse beursstrateeg Peter Cecchini tegen Business Insider.

“De aandelenbeurs is een casino geworden”, zegt Cecchini, oprichter en topman van adviesbureau AlphaOmega Advisors. Voorheen was Cecchini hoofdstrateeg bij beurshandelaar Cantor Fitzgerald.

Ook professionele analisten laten zich leiden door de beurseuforie

“Professionele aandelenanalisten laten zich meeslepen en zijn bijna zonder uitzondering positief over de beurs. We zitten in een fase van euforie”, aldus Cecchini.

De beursexpert ziet overeenkomsten tussen het ongebreidelde enthousiasme over aandelen vandaag de dag en kritiekloos optimisme uit eerder perioden: het enthousiasme dat huizenprijzen opdreef in het eerste decennium van deze eeuw en de dotcomzeepbel van het eind van de jaren negentig.

Eerlijk is eerlijk, voorlopig betaalt het zich uit om enthousiast te zijn over aandelen: de Amerikaanse Dow Jones-index zette deze maand een all-time high neer boven de 30.000 punten.

Zwakke bedrijfswinsten

Volgens Cecchini is het niet heel moeilijk om de argumentatie van sommige optimistische verhalen onderuit te halen. Hij wijst hierbij op drie zaken in het bijzonder.

Zijn eerste argument gaat over inflatie en bedrijfswinsten. Het huidige optimisme over de beurs is deels gestoeld op het idee dat de fiscale en monetaire stimulans ervoor zorgt dat de economie een impuls krijgt en bedrijven hun prijzen en winstgevendheid kunnen opvoeren.

Volgens Cecchini is dit allerminst zeker. Hij wijst op de gigantische monetaire stimulans voor de Amerikaanse economie in 2008, waarbij de Federal Reserve een paar duizend miljard dollar in het financiële systeem pompte. Toch ging dat niet gepaard met een duidelijke stijging van de inflatie.

Cecchini twijfelt ook of de productiviteit van bedrijven momenteel voldoende verbetert om op grote schaal lonen te verhogen. Dat is traditioneel een belangrijk element voor een economische opleving.

Hoge schulden

In dit verband wijst Cecchini op een tweede remmende factor: de enorme schuldenberg waar Amerikaanse bedrijven mee worstelen. Die remt het groeipotentieel van ondernemingen.

Als je kijkt naar de verhouding tussen de rentebetalingen en de omvang van bedrijfsschulden, dan staan 600 van de 3.000 grootste Amerikaanse bedrijven er niet goed voor, aldus Cecchini.

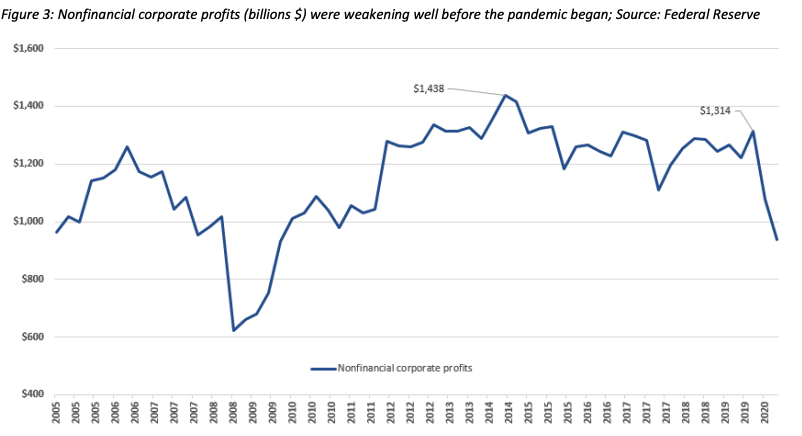

Veel bedrijven hebben bovendien meer schulden gemaakt tijdens de coronacrisis. Dit terwijl het niet goed gaat met de winstgevendheid van niet-financiële bedrijven in de Verenigde Staten. Die verslechterde al vóór de coronapandemie en die verzwakking zet door, signaleert Cecchini.

Het coronavirus is nog niet verslagen

Het derde punt waar Cecchini zich zorgen over maakt, betreft het optimisme over de komst van vaccins tegen het coronavirus. Beleggers staan te juichen bij het vooruitzicht dat nieuwe vaccins van bedrijven als Pfizer, Moderna en anderen de coronapandie spoedig zullen bedwingen. Cecchini denkt echter dat analisten op Wall Street te optimistisch zijn over het tempo waarmee de corona-uitbraak de kop in gedrukt kan worden.

Uitspraken van de Amerikaanse expert op het gebied van infectieziekten Anthony Fauci duiden erop dat vaccins op z’n vroegst in april 2021 voor grote groepen in de VS beschikbaar zullen zijn. Dit impliceert dat de economie nog zeker vijf maanden flink last zal houden van de pandemie.

Bovendien is de vraag wat er in de VS gebeurt als vaccins breed beschikbaar zijn: een fors deel van de Amerikaanse bevolking staat sceptisch tegenover wetenschappelijke adviezen. Als onvoldoende mensen zich laten vaccineren, kan dat voor flinke vertraging zorgen bij het bedwingen van Covid-19.

Vechten tegen blind optimisme heeft geen zin

Volgens Cecchini zijn beleggers momenteel blind voor risico’s en is sprake van een vorm van tunnelvisie: er wordt alleen geluisterd naar verhalen die rechtvaardigen dat aandelen verder kunnen stijgen. Dat was ook zo voorafgaand aan de beurscrashes van de jaren 2000 en 2008.

“De optimistische verhalen over wat de beurs gaat doen in 2021 worden geslikt als zoete koek. Het sentiment kan op zich snel omslaan, maar voorlopig versterken de rooskleurige praatjes de beweging van aandelenmarkten. En dat gaat langer door dan redelijkerwijs valt te rechtvaardigen. Net als in 1999 en 2007 is het zinloos om daar op dit moment tegenin te gaan”, concludeert Cecchini.

[activecampaign form=24]