- De spanning tussen de verwachting van financiële markten over het rentebeleid in de VS en de signalen die de centrale bank afgeeft, blijft groot.

- Intussen zijn er op de korte termijn een aantal risico’s waar de Federal Reserve rekening mee moet houden, waaronder de crisis rond het Amerikaanse schuldenplafond.

- Beursexperts Michael Nabarro en Gökhan Erem nemen je mee bij de belangrijkste ontwikkelingen op financiële markten.

ANALYSE – Het was een week waarin centrale banken vol in de schijnwerpers stonden op de financiële markten. Aandelenmarkten gingen matig van start, maar eindigden op een positieve noot en wisten vrijdag een groot gedeelte van het weekverlies weg te poetsen.

De Amerikaanse centrale bank verhoogde woensdag zoals verwacht de rentetarieven met een kwart procentpunt naar de bandbreedte tussen de 5 procent en 5,25 procent. De Federal Reserve hintte op een pauze bij de agressieve verkrappingscyclus, maar hield ook een flinke slag om de arm, gelet op de nog steeds veel te hoge inflatie. Dat was allemaal geen verrassing.

Fed-voorzitter Jerome Powell hield in zijn toelichting nadrukkelijk vast aan het standpunt van de centrale bankiers dat de inflatie nog te hoog is om al weer te denken aan renteverlagingen. Het contrast met de verwachting van de markt bleef hiermee groot.

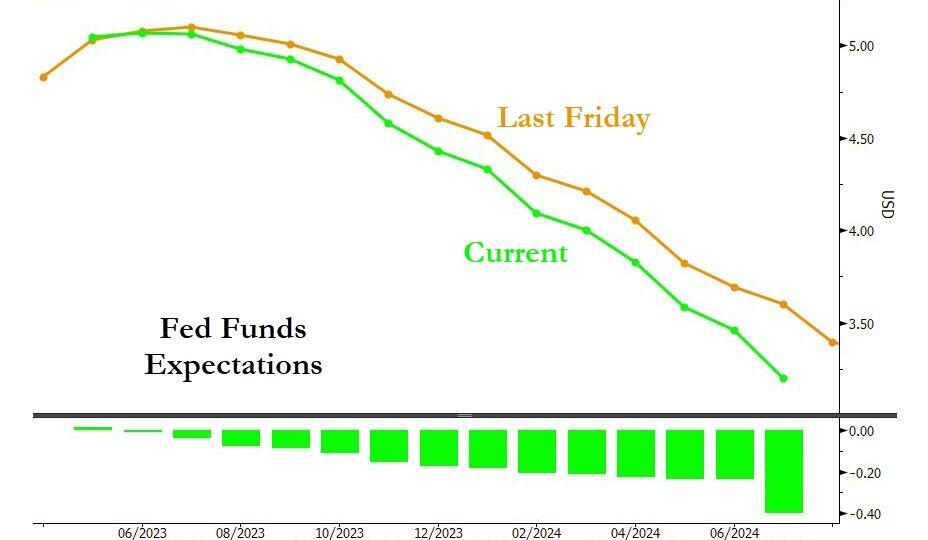

Zoals in de onderstaande grafiek te zien is, gaan beleggers ervan uit dat de Amerikaanse beleidsrente voor het eind van dit jaar 0,5 procentpunt tot 0,75 procentpunt lager staat. Dit heeft te maken met de inschatting dat een dreigende recessie in de VS de centrale bank zal dwingen om het monetaire beleid te versoepelen.

Die discrepantie tussen de verwachtingen van de Fed en de markt leidt tot opvallende situaties.

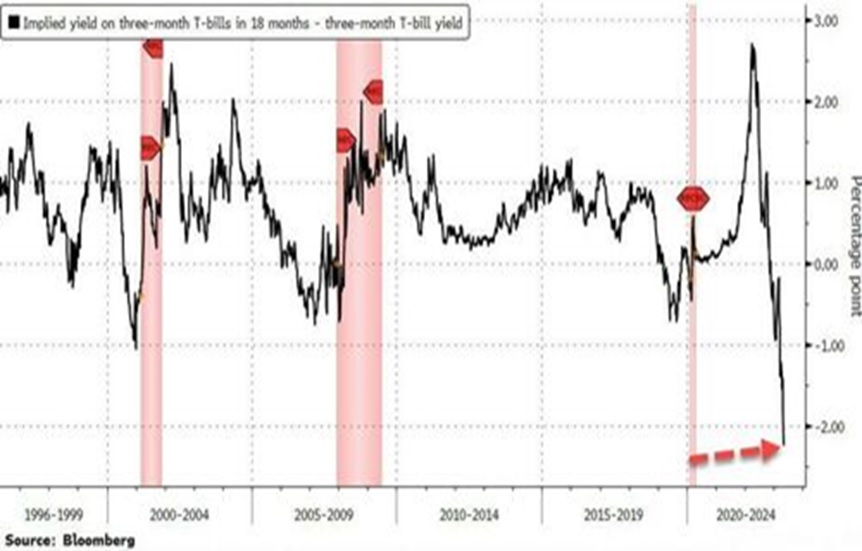

Zo zie je in de onderstaande grafiek het verschil tussen de verwachte 3-maands staatsrente over 18 maanden en de huidige 3-maands rente in de VS. Dat verschil is momenteel extreem negatief, wat dus een forse rentedaling impliceert.

Dit duidt erop dat markt inschat dat de Federal Reserve een stevige beleidsfout maakt en heel snel bakzeil moet halen.

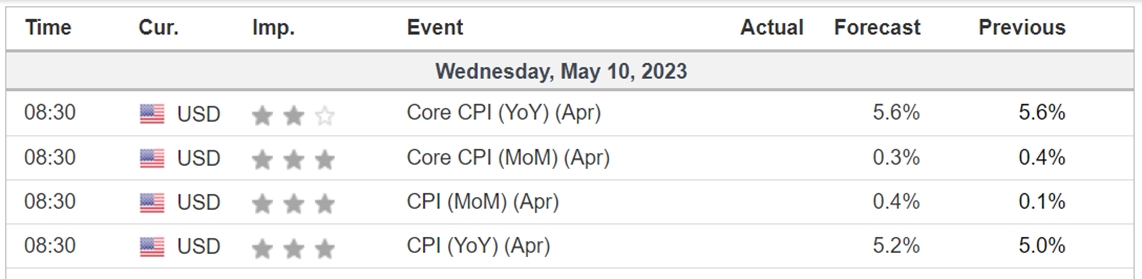

Volgende week woensdag staat de publicatie van de Amerikaanse inflatiecijfers over april op de agenda. Dat zal helpen om te bepalen wat de volgende zet van de Fed wordt.

De onderstaande verwachtingen impliceren dat analisten voor het brede inflatiecijfer in ieder geval geen verdere daling van de inflatie op jaarbasis verwachten. Dit suggereert dat de Fed nog weinig ruimte heeft om de boel snel te versoepelen.

Het arbeidsmarktrapport van afgelopen vrijdag maakt het ook niet makkelijker voor de centrale bank. Het Amerikaanse werkloosheidspercentage bleef in april erg laag op 3,4 procent en de stijging van de uurlonen bedroeg 4,4% op jaarbasis. Dat laatste was meer dan verwacht en duidt op aanhoudende inflatoire druk.

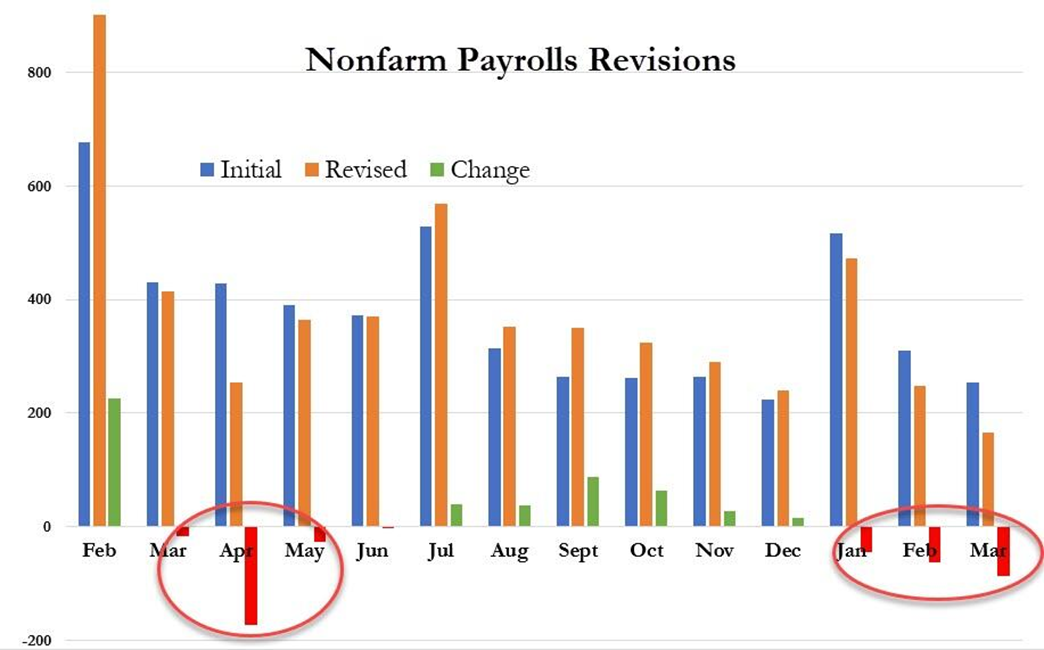

Aan de andere kant blijkt dat aanvankelijk positieve cijfers over de banengroei in de VS, achteraf vaak neerwaarts worden bijgesteld, waardoor het beeld van de arbeidsmarkt wat minder positief is dan in eerste instantie lijkt. In de onderstaande grafiek is te zien dat de cijfers voor de banengroei in 2023 tot nu toe voor elke maand omlaag zijn bijgesteld.

Al met al blijft de arbeidsmarkt in de VS echter bijzonder krachtig en is deze nog veel te sterk om de inflatie naar het door de centrale bank gewenste niveau van 2 procent te brengen.

Een pauze bij het verhogen van de Amerikaanse beleidsrente is realistisch, maar verlagen op de korte termijn niet. We houden er daarom rekening mee dat de beleidsrente nog voor een wat langere periode hoog blijft.

Twee risico's voor de VS: onrust bij regionale banken en schuldplafond van de overheid

Bij het scenario van een rentepauze spelen op korte termijn twee risico's voor de Amerikaanse economie, waar de Federal Reserve extra rekening mee moet houden. Het gaat daarbij om hernieuwde onrust bij regionale Amerikaanse banken én de politieke spanningen rond het verhogen van het schuldplafond an de Amerikaanse overheid.

De malaise bij Amerikaanse regionale banken is deze week weer op stoom gekomen, waarbij verschillende bankaandelen stevige koersdalingen voor de kiezen kregen.

Gelet op de sterke financiële buffers bij grote Amerikaanse banken lijkt een systeemcrisis onwaarschijnlijk, maar bij de kleinere banken is het toch wel alle hens aan dek. Dat is ook niet echt verrassend. Onderstaande grafiek geeft bijvoorbeeld aan dat deze groep ook in het verleden moeite heeft gehad met renteverhogingen.

De blauwe lijn in de grafiek toont de ontwikkeling van de beleidsrente van de Federal Reserve en de rode lijn de koersontwikkeling van een index voor regionale banken in de VS.

De vergoedingen op spaardeposito's van regionale banken zijn momenteel veelal een stuk lager dan de rente van zogenoemde geldmarktfondsen op de financiële markt. Hierdoor wordt het aantrekkelijk voor rekeninghouders van regionale banken om geld weg te halen bij kleinere banken en dat te parkeren in geldmarktfondsen met een relatief laag risico. Ook lopen klanten van regionale banken zo niet het risico dat ze op korte termijn niet bij hun geld kunnen, mocht een bank in de problemen komen. Deze beweging vergroot echter de problemen bij de regionale banken.

We houden er daarnaast rekening mee dat commercieel vastgoed aan de beurt komt. Vastgoed is momenteel onderhevig aan stevige herwaardering als gevolg van de opgelopen rentes en dat raakt bijvoorbeeld ook banken met een sterke blootstelling aan vastgoedfinanciering.

De toenemende risico's van een regionale bankencrisis vragen om een alerte houding van de Federal Reserve. Als de problemen niet snel in de kiem worden gesmoord, zullen de scherpe dalingen in de kredietverlening vanuit regionale banken een steeds zwaardere wissel gaan trekken op de Amerikaanse economie.

Politieke strijd rond schuldenplafond van de overheid

Dan het tweede pijnpunt: de risico's rond een politieke impasse tussen Republikeinen en Democraten rond de verhoging van de schuldenlimiet van de federale overheid.

Minister van financiën Janet Yellen waarschuwde deze week dat de VS bij het uitblijven van een akkoord over het schuldenplafond op 1 juni in een situatie kan komen waarbij de federale overheid niet meer aan zijn betalingsverplichtingen kan voldoen. Dat is iets waar niemand op zit te wachten.

Hoewel dit politieke gevecht tot nu altijd met een sisser is afgelopen, zal de Federal Reserve waarschijnlijk extra voorzichtig opereren totdat er een “deal” is. Het gevaar van economische en financiële ontwrichting is namelijk groot, mocht er onverhoopt geen akkoord komen tussen Republikeinen en Democraten. Maar niemand zal zo stom zijn, toch?

S&P 500 blijft gevangen in zijwaartse bandbreedte

Ondanks het vele nieuws van de week, is er in technische optiek niet heel veel veranderd op de beurs. In de onderstaande grafiek van de S&P 500-index zie je dat de brede zijwaartse bandbreedte nog steeds intact is.

Vooralsnog blijkt een opwaartse doorbraak van de weerstandszone rond de 4.200 tot 4.300 punten een brug te ver.

Toch zakt de markt ook niet weg, waarbij de Amerikaanse beurs vrijdag mede werd geholpen door de sterke prestaties van Apple. Wij hebben in eerdere bijdragen gewezen op de toenemende concentratierisico’s binnen de verschillende indices. Zo weegt alleen Apple al mee voor zo’n dikke 7 procent in de S&P 500 en dat tikt dus lekker aan.

Beleggers vinden momenteel steun bij de hoop dat de beleidsrente van de Fed niet verder stijgt en wellicht spoedig wordt verlaagd. Ook de tot nu beter dan verwachte bedrijfscijfers helpen mee, alsmede de vele aandeleninkoopprogramma’s, waarbij Apple maar liefst 90 miljard dollar wil terugsluizen naar aandeelhouders. Tja, en met dit soort getallen blijft die winst per aandeel wel in orde.

Aan de andere kant zien we wel een heel beperkte draagkracht bij de koersprestaties van aandelen in bredere zin, als je de prestaties van een handjevol favorieten op de beurs buiten beschouwing laat.

Ook de magere wereldwijde economische vooruitzichten helpen niet mee. Bovendien zal het volle effect van alle renteverhogingen in zowel de VS als Europa nog gevoeld moeten worden. Wordt het dan toch weer: Sell in May ?

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.