- Op financiële markten begint eindelijk het besef te landen dat het centrale banken menens is met het bestrijden van de inflatie.

- Het tijdperk van goedkoop geld voor de beurs is voorbij en dat veroorzaakt schokgolven op zowel de aandelen- als obligatiemarkten.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken de volgende richtpunten voor de rente, dollar en de brede S&P 500-index.

ANALYSE – Financiële markten krijgen momenteel flinke schokgolven te verwerken. Centrale banken voeren forse renteverhogingen door om de hoge inflatie onder controle te krijgen. Die inflatie blijkt hardnekkiger dan gedacht, nu zogenoemde tweede ronde-effecten zichtbaar worden. Denk hierbij aan onder andere oplopende kosten voor wonen, verzekeren en voedselprijzen.

Woensdag verhoogde de Amerikaanse centrale bank de beleidsrente voor de derde keer op rij met 0,75 procentpunt. De verwachting is dat men een verdere verkrapping van in totaal 1,25 procentpunt voor het einde van het jaar doorvoert. Ergens in 2023 moet het dan wel welletjes zijn.

De boodschap van de Federal Reserve begint nu echt te landen op financiële markten; de inflatie zal en moet worden beteugeld en dus gaat de rente verder omhoog, ook al gaat dat ten koste van de economische groei. De geldkraan gaat daarmee versneld dicht.

Aangezien de gevolgen van renteverhogingen vaak pas na ongeveer zes maanden zichtbaar worden in de economie, heerst onder beleggers de angst dat de Fed niet alleen te laat is met de ingrepen om de inflatie te beteugelen, maar nu ook te hard optreedt.

Deze gedachte is niet heel gek, zeker als je bedenkt dat er een combinatie is van zeer snelle renteverhogingen en een monetaire verkrapping via de afbouw van schulden op de balans van de Amerikaanse centrale bank.

Inmiddels lijkt een recessie in de VS inmiddels onvermijdelijk (als deze er nog niet is!) en is het vertrouwen in de beleidmakers aan erosie onderhevig.

Einde tijdperk van gratis geld

In navolging op de Federal Reserve trappen meerdere centrale banken op de monetaire rem, waaronder de Europese Centrale Bank en de Bank of England.

Er zijn uiteraard altijd uitzonderingen op de regel. Zo kiest Japan ervoor om de rente onveranderd rond de nul te houden en met interventies de dalende Japanse yen te ondersteunen. En dan heb je nog landen zoals Turkije. Daar is de inflatie opgelopen tot grofweg 80 procent... en verlaagt men de rente. Innovatief beleid zullen we maar zeggen?

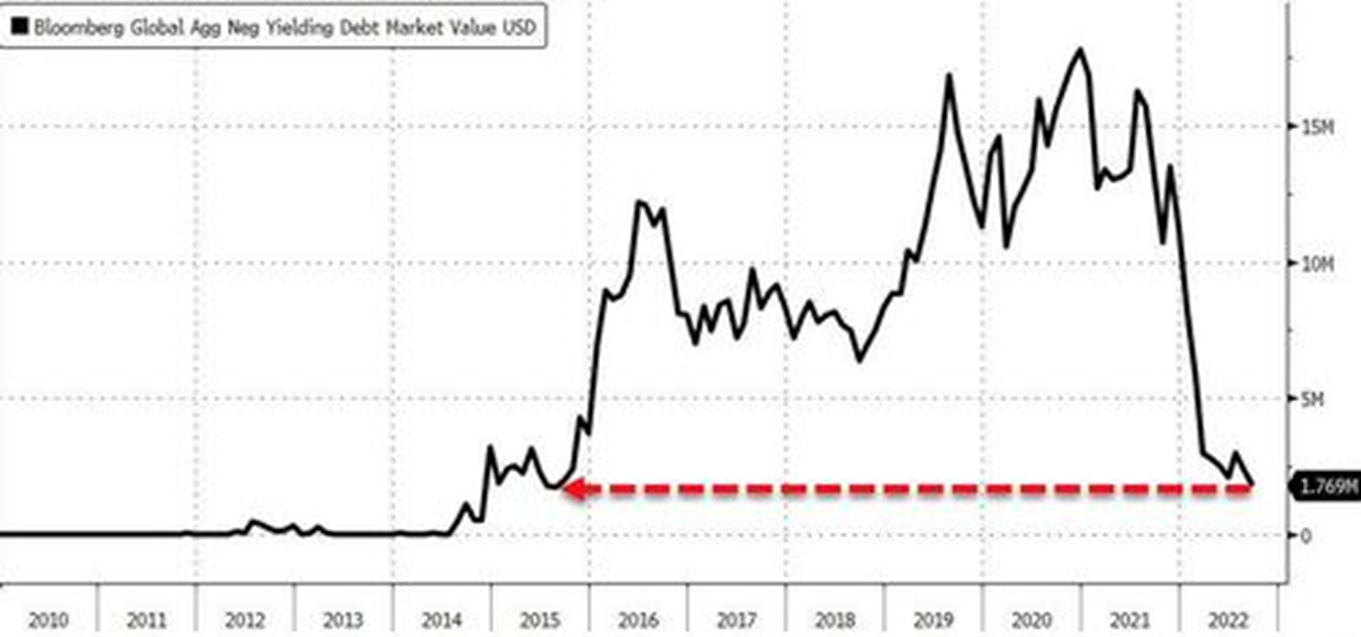

Voor een groot gedeelte van de westerse wereld geldt echter dat het tijdperk van gratis geld ten einde is gekomen. De onderstaande grafiek weerspiegelt het bedrag aan obligatieschulden dat wereldwijd uitstaat met een negatieve rente.

Te zien is dat de hoeveelheid obligatieschuld met een negatieve rente snel afneemt, als gevolg van de stijgende marktrentes.

Nu het verruimende monetaire beleid van de afgelopen 15 jaar in een rap tempo wordt teruggedraaid en rentes naar verwachting gedurende een langere periode op een hoger niveau blijven, leidt dat tot een brede herprijzing van obligaties, aandelen en andere financiële instrumenten.

We hebben eerder dit jaar al een aantal keer op dit risico gewezen, maar financiële markten lijken beleidsmakers nu pas serieus te nemen, met alle gevolgen van dien.

Ter illustratie van de kenteringen die we nu zien optreden, kijken we hieronder achtereenvolgens naar 10-jaars staatsrente in de VS, de dollar en de brede S&P 500-index.

10-jaars rente in de VS op weg naar de 4%

We beginnen met de rente. De onderstaande grafiek van de Amerikaanse 10-jarige staatsrente laat een duidelijke opwaartse trend zien en een verdere stijging lijkt waarschijnlijk.

De 10-jaars rente noteerde vrijdag op bijna 3,7 procent. De eerste weerstandszone en daarmee het eerste koersdoel ligt nu rond de 4 procent en daarboven grofweg rond de 5 procent. Dat komt overeen met de renteniveaus uit 2007 en 2008. Het door ons eerder benoemde niveau van 3,25 procent fungeert nu als eerste steunniveau.

Dollar zet opmars door

Dan de Amerikaanse dollar: die is momenteel niet te houden. Andere valuta zoals de euro, Japanse yen en het Britse pond staan onder flinke druk.

De sterke dollar maakt buitenlandse importen voor de Verenigde Staten goedkoper en helpt om de Amerikaanse inflatie te verminderen, maar wel ten koste van de Amerikaanse exportpositie. Voor andere landen is het tegenovergestelde het geval. Daar komt bij dat landen die staatsleningen in dollars hebben gefinancierd, zien dat die schulden in lokale valuta gerekend zwaarder gaan wegen.

Kijkend naar de onderstaande grafiek van de euro-dollarkoers lijkt ook hier de daling van de euro vooralsnog niet ten einde. Sterker, in de neerwaartse trend is deze week na het rentebesluit van de Federal Reserve een versnelling ontstaan.

Kort gezegd, de euro-dollarkoers is op trendmatige wijze en met hoog momentum op weg naar het eerste koersdoel bij 0,95 euro per dollar.

Aandelenmarkt: technische steun voor S&P 500 kraakt en piept

Bij vele aandelenindices staan de bodemniveaus die afgelopen juni werden bereikt, onder zware druk. Indien deze niveaus gekraakt worden, zal de dalende trend een vervolg krijgen.

Het ook hier aanwezige hoge neerwaartse momentum maakt dat scenario zeer waarschijnlijk, waardoor nieuwe dieptepunten voor de aandelenmarkten onafwendbaar lijken.

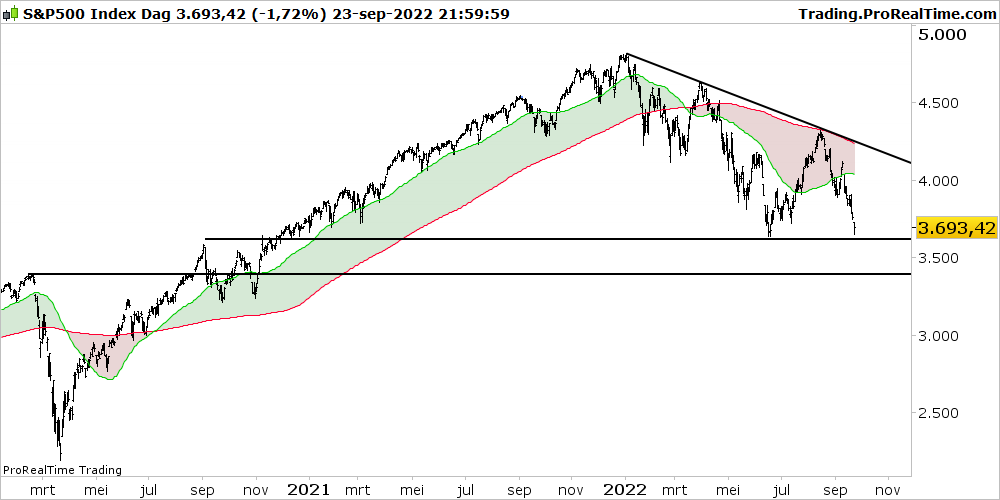

Ter illustratie nemen we hieronder weer de grafiek van de brede S&P 500-index, die wij de afgelopen weken hebben gebruikt als proxy voor het neerwaarts gerichte scenario voor aandelen.

In de grafiek is duidelijk te zien dat de koers van de S&P 500, die vrijdag onder de 3.700 punten sloot, inmiddels bij de bodemniveaus van juni is aangekomen. Daarmee dreigt de koers ook onder de toppen van vlak voor en na de Covid-crash van maart 2020 te zakken.

Voor de Verenigde Staten is de vraag nu niet zozeer of er een recessie komt, maar of die beperkt van omvang blijft. Als dat het geval is, kan een koersniveau van rond de 3.500 punten voor de S&P 500 als goed geprijsd worden gezien. Als daar een koers-winstverhouding van 13 bij komt, zal dat naar verwachting kopers aantrekken.

Echter, het uitgangspunt van dit scenario is de winstverwachting voor de bedrijven uit de S&P 500 die op dit moment geldt. Als winstverwachtingen de komende tijd verder neerwaarts bijgesteld worden, moet in de VS rekening gehouden worden met nog lagere koersen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.